이 기사는 11월 9일 오후 2시53분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = *①편 기사에서 이어집니다

3. 전술적 기회

이날 씨티는 중국의 2023년 성장률 전망치를 종전 4.7%에서 5.3%로 높여잡았다. 중국 경제의 단기 사이클이 바닥에 도달한 가운데 최근 정부가 내놓은 1조위안 규모의 추가 부양책 등이 올해 성장률을 5% 위로 밀어 올릴 것이라고 봤다. 가계 부문의 축적된 과잉저축 역시 단기적으로 소비 회복을 지지 할 수 있다고 기대했다.

앞서 국제통화기금(IMF)도 중국의 올해와 내년 성장률 전망치를 한달전보다 0.4%포인트씩 높여 각각 5.4% 및 4.6%로 제시했다. 이들의 전망대로면 중국의 디플레이션 압력 또한 누그러지는 흐름이 재개될 수 있다.

당국의 경기대응에 호응해 일부 펀드 매니저들은 전술적 기회를 엿보고 있다.

T. 로우 프라이스의 최고투자책임자(CIO)인 저스틴 톰슨은 "몹시 불편하다고 느껴질 때 최고의 투자가 이뤄진다"며 "일부 고객들은 중국을 둘러싼 지정학적 우려와 경기 둔화 그리고 규제 리스크를 이유로 포트폴리오에서 중국 자산을 제외할 것을 요구하지만, 이 부정적 심리는 역발상 투자 기회를 제공한다"고 말했다.

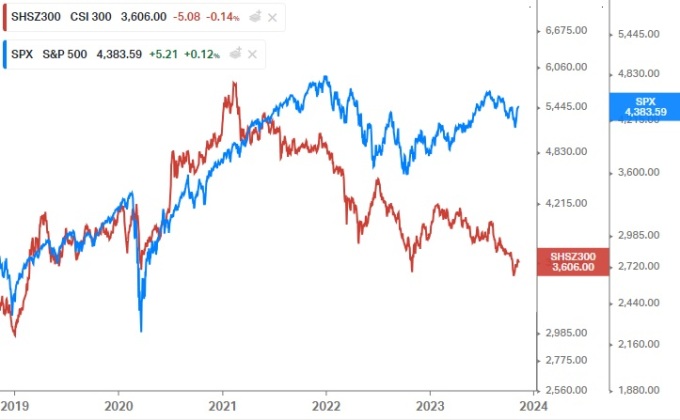

그는 "중국 부동산 섹터를 둘러싼 이슈는 순환적인 게 아니라 구조적 요인에 의한 것으로 중국 경제에 오랫동안 그늘을 드리울 테지만, 투자자들은 낮은 성장률을 주식시장 수익률에 결부시키는 실수를 범해서는 안된다"고 했다. "밸류에이션이 여전히 낮고 (비관적) 심리가 극에 달함에 따라 투자자들의 관심이, 과거 사이클에서도 그러했듯 중국으로 다시 돌아올 것"이라고 덧붙엿다.

피델리티 인터내셔널의 포트폴리오 매니저 조지 에프스태토포올로스 역시 "중국의 어닝이 상향 수정되기 시작하면 투자자들은 돌아올 것"이라며 "우리는 향후 2년의 시계에서 중국 기업의 실적 전망을 조심스럽게 낙관한다"고 했다.

그는 "중국은 저가 공산품 제조의 허브였지만 이제는 배터리와 전기차 산업의 허브"라며 "기회는 변하고 있다"고 했다. "가계의 과잉 저축이 풀려나오기 시작해 소비재 섹터의 어닝의 회복을 이끌지가 또 다른 관건"이라며 "그러한 전개가 뒤따르면 투자자들을 다시 중국으로 불러들일 수 있다"고 덧붙였다.

4. 깊숙하게 박힌 가시

반론도 만만치 않다. 굵은 가시가 중국 경제에 깊숙히 박혀 있기 때문이다. 이 가시는 중국 경제의 발걸음을 계속 더디게 할 것으로 우려됐다.

글 머리에서 소개한 씨티의 경제분석팀 역시 올해 성장률 전망치는 상향했지만 내년 전망치는 종전과 같은 4.6%를 유지했다. IMF는 중국 경제가 2028년 무렵에는 3.5%로 떨어질 것이라고 추정했다. 생산성 저하와 노동인구의 감소, 부동산 섹터의 부침 등이 주요 걸림돌로 지목됐다.

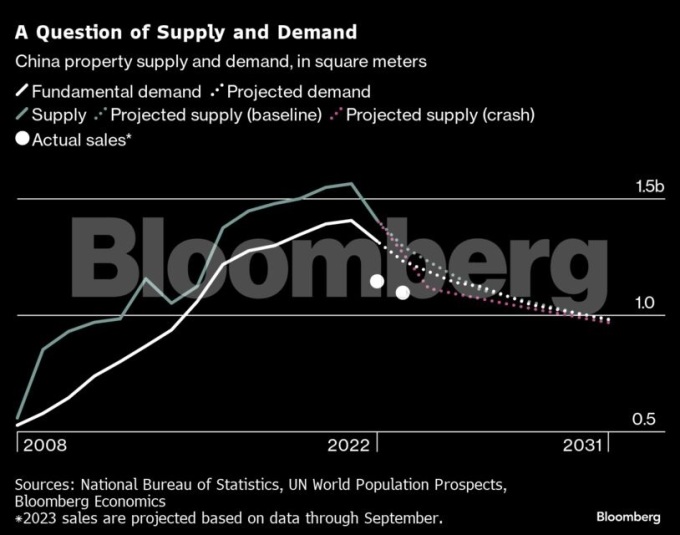

이날 블룸버그 이코노믹스의 분석에 따르면 중국 경제에 강력한 중력장을 형성하고 있는 부동산 섹터는 수급균형까지 아직 갈 길이 멀다. 2021년 중국의 주택 공급(건설)은 15억6500만 평방미터 규모였고 같은 해 주택 실수요(투기적 수요 제외)는 14억 평방미터 규모였는데, 이러한 실수요는 오는 2026년에는 11억 평방미터로 줄어들 것으로 추산되기 때문이다.

이렇게 줄어드는 수요와 균형을 맞추기 위해서는 공급(주택건설)이 30% 줄어야 하지만 현재까지 공급은 18% 감소에 그쳤다. 즉 중국 부동산 수급균형을 위해 요구되는 주택건설 부문 조정은 이제 겨우 중간 지점을 통과한 정도다.

전술한 이유들로 많은 이들에게 중국은 여전히 꺼려지는 투자처이자 보수적 접근을 요하는 곳이다.

핌코의 매니징 디렉트 스티븐 창은 "우리는 중국에 대해 더 방어적이고 선별적인 태도를 취하고 있다"며 "벤치마크 대비 중국 크레딧물에 대한 할당을 줄였다"고 밝혔다. "부실해진 중국 부동산개발업체들의 경우 회생 가치를 산정하기 어렵고 주택시장이 언제 회복세로 돌아설지 예측하는 것도 간단치 않다"고 말했다.

그는 "반도체와 AI 등 미중 갈등에 예민한 섹터에 대해서도 경계심을 늦춰서는 안된다"며 "우리는 이런 지정학적 리스크를 지닌 기업의 크레딧물에 대해 추가 일드 프리미엄을 요구할 것(가격이 더 저렴해져야, 해당 회사채 수익률이 더 상승해야 매수할 수 있다는 의미)"이라고 했다.

JP모건의 글로벌 리서치 헤드인 조이스 창은 "중국 주식은 지난 수년간 주요 인덱스에 편입돼 패시브 자금을 끌어 들였다"며 "그러나 이제 유입된 자금의 절반이 이탈한 상태"라고 했다.

창 헤드는 "이는 단순히 경기 순환적 현상이 아니라 많은 투자자들에게 구조적 스토리에 해당한다"며 "당국 부양 조치를 감안할 때 올해 중국 경제는 5% 넘는 성장을 달성할 수 있지만 2029년 무렵에는 성장률이 3.0% 부근으로 떨어질 것"이라고 전망했다.

그는 "중국에 엄격한 미국의 감시, 주요 선진국의 비우호적 산업정책 또한 문제"라며 "펀드 매니저 입장에서, 특히 연기금 매니저 입장에서 (중국 자산 매입으로) 의회에 불려다니고 광범위한 조사 및 검열 대상이 된다고 생각하면 중국 시장에 투자하는 게 망설여진다"고 했다. 이어 "채권 투자 관점에서는 선진국 채권시장의 높아진 수익률이 중국 국채의 매력을 여전히 반감시킨다"고 했다.

osy75@newspim.com