삼성은 국내 주식형, 미래에셋은 해외 주식형

1분기 ETF 신상품 경쟁은 장군 멍군

미국 블랙록과 뱅가드 경쟁 연상 돼

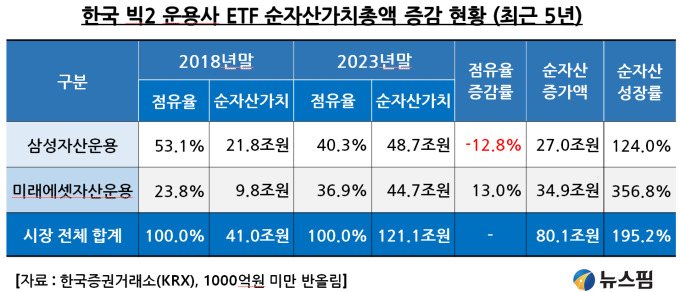

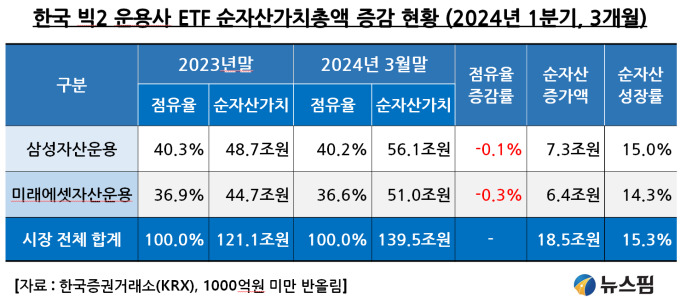

[서울=뉴스핌] 한태봉 전문기자 = 자산운용사 간 ETF 전쟁이 점입가경이다. 한국에서 영업중인 자산운용사는 460개가 넘는 데 비해 ETF 시장은 삼성자산운용과 미래에셋자산운용 쏠림 현상이 뚜렷하다. 2023년말 기준 시장점유율은 1위인 삼성자산운용이 40.3%, 2위인 미래에셋자산운용이 36.9%다. 이 2개 회사가 80%에 가까운 점유율로 한국 ETF 시장을 이끌어 가고 있다.

|

원래 ETF 시장 부동의 1위는 삼성자산운용이었다. 5년전인 2018년말에 삼성자산운용은 53.1%라는 압도적인 점유율을 자랑했다. 그리고 5년이 지난 2023년말에는 순자산총액이 무려 27조원(124%) 증가한 48.7조원을 달성했다. 그런데도 시장점유율은 거꾸로 40.3%로 12.8% 감소했다.

ETF 시장이 성숙해질수록 1위의 시장점유율이 낮아지는 건 자연스러운 현상이다. 미국에서도 1위를 달리고 있는 블랙록의 점유율이 해가 갈수록 꾸준히 낮아지고 있다. 따라서 이런 현상이 특별히 이상한 건 아니다.

그럼에도 불구하고 2위인 미래에셋자산운용의 성장세는 주목된다. 5년전인 2018년말에 23.8%였던 점유율이 5년뒤인 2023년말에는 36.9%로 상승폭이 무려 13%에 달한다. 이제 삼성자산운용과의 격차는 3.4%에 불과하다. 순자산가치총액도 44조7000억원을 기록해 지난 5년간 34조9000억원(357%)을 증가시키는 괴력을 발휘했다.

◆ 미래에셋 성공비결은 해외주식형 ETF

2024년 3월말 기준 미래에셋의 TIGER ETF 중 순자산 1조원을 돌파한 상품은 총 11개다. 이 중 주식형 상품이 무려 9개다. 채권형은 2개에 불과하다. 주식형 9개 중 해외주식형이 5개, 국내주식형이 4개로 균형을 이루고 있다.

|

미래에셋의 ETF 상품 중 순자산 규모 1위와 2위는 6조7000억원의 'TIGER CD금리투자KIS(합성)' ETF와 4조6000억원의 'TIGER KOFR금리액티브(합성)' ETF다. 둘 다 채권형이라 규모는 크지만 총 보수율은 0.03%에 불과하다. 실제 미래에셋의 수익성에 도움이 되는 건 아직 0.49%의 수수료율을 지켜내고 있는 해외 주식형 ETF 들이다.

미래에셋은 해외주식형 펀드의 선구자답게 적절한 시기에 미국 나스닥100이나 S&P500 지수를 기초자산으로 하는 ETF를 출시해 순자산이 각각 3조원을 돌파하는 대 성공을 거뒀다.

또 필라델피아반도체, 미국테크TOP10, 차이나 전기차 등의 해외 주식형 섹터 ETF로도 각각 순자산이 2조원을 돌파했다. 다양한 해외주식형 ETF를 적절한 시기에 전략적으로 출시해 급격한 자산 증가에 성공한 셈이다.

◆ 꾸준히 성장하는 부동의 1위 삼성자산운용

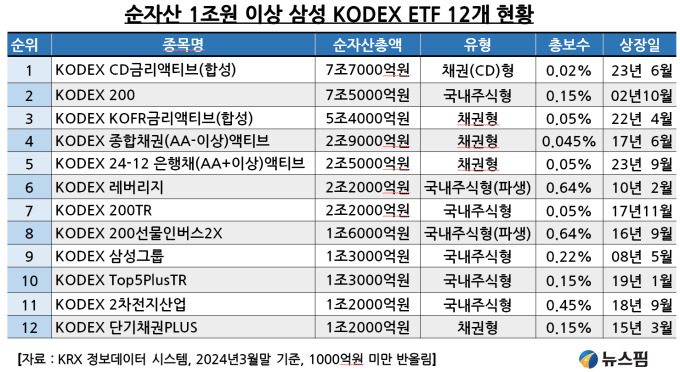

2024년 3월말 기준 삼성의 KODEX ETF 중 순자산 1조원을 돌파한 상품은 총 12개다. 이 중 채권형 상품이 5개, 주식형 상품이 7개다. 미래에셋과 비교하면 채권형 상품 비중이 높은 편이다. 주식형 상품 7개 중 5개는 국내 주식형, 나머지 2개는 코스피 레버리지와 인버스 주식형이다.

|

삼성의 ETF 상품 중 순자산 규모 1위는 7조7000억원의 'KODEX CD금리액티브(합성)' ETF다. 2위는 22년 전인 2002년 10월에 상장시킨 'KODEX 200'이다. KODEX200은 한국증시의 대표적인 주식형 ETF로 7조5000억원의 순자산 규모를 자랑한다.

삼성은 해외보다 국내증시에 특화된 섹터 ETF의 성공 사례가 많다. 삼성그룹주, Top5Plus, 2차전지 ETF가 가뿐하게 순자산 1조원을 훌쩍 돌파했다. 선제적으로 출시한 KODEX 레버리지와 인버스 ETF 상품도 각각 2조2000억과 1조6000억원의 자산규모를 자랑하며 꾸준히 인기몰이 중이다.

해외주식형 ETF로는 '미국 S&P500' ETF와 '미국 나스닥100' ETF가 각각 9700억원과 7300억원을 돌파했다. 하지만 아직 1조원에는 못 미친다. 해외 주식형에서는 글로벌 네트워크가 강한 미래에셋이 앞서 나가고 있다.

◆ 2023년 삼성의 승부수… 2개 상품으로 10조원 증가

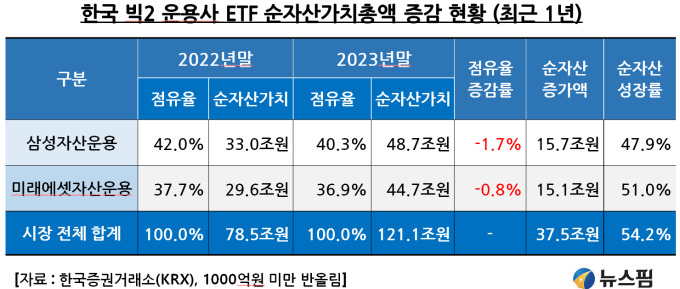

삼성자산운용과 미래에셋자산운용의 경쟁은 2023년부터 미묘하게 달라졌다. 2023년 한 해 동안 삼성은 15조7000억원(49.9%)이 증가한 48조7000억원의 순자산으로 1위 자리를 굳게 지켰다. 순자산을 가장 많이 증가시켰음에도 점유율은 오히려 1.7% 감소한 40.3%로 낮아졌다. 이는 기존 총 자산이 너무 커서 불리한 부분이다.

미래에셋도 15조1000억원(51%) 증가한 44조7000억원의 순자산을 달성하며 2위 자리를 확고히 했다. 미래에셋 역시 기존 총 자산이 너무 커 순자산 증가액이 상당했음에도 점유율은 거꾸로 0.8% 감소한 36.9%를 기록했다. 삼성과의 격차를 소폭 좁혔지만 판을 뒤집기에는 많이 부족한 상황이다.

2023년 삼성의 승부수는 단 2개의 ETF였다. 2023년 6월에 상장된 'KODEX CD금리액티브(합성)' ETF는 9개월만에 7조7000억원 규모로 성장했다. 또 2023년 9월에 상장된 'KODEX 24-12 은행채(AA+이상)액티브' ETF도 불과 6개월만에 2조5000억원을 돌파했다. 이 2개의 ETF만으로 순자산이 무려 10조원 이상 증가한 셈이다. 2개 다 채권형이라 수익성은 낮다. 하지만 순자산 증가에는 용이한 상품들이다. 삼성의 1위 수성 의지는 강력하다.

추격자 미래에셋이 2023년 새로 출시해 대성공한 상위 3개의 ETF를 정리하면 TIGER 24-12 금융채 ETF, TIGER 2차전지소재Fn ETF, TIGER 미국배당다우존스 ETF를 꼽을 수 있다. 이 밖에도 다양한 ETF를 출시하며 맹렬한 추격전을 벌이고 있지만 1위 수성 의지가 강력한 삼성을 역전하기는 쉽지 않다.

◆ 2024년에도 계속되는 삼성과 미래에셋의 전쟁

막대한 총 자산을 보유하고 있는 삼성과 미래에셋은 새로운 신상품 개발을 통해 순자산 규모를 계속 늘려 나가고 있다. 그런데 굳이 신상품을 개발하지 않아도 삼성과 미래에셋의 순자산은 자동으로 늘어날 수 밖에 없다. 왜일까? 증시가 상승할 경우 이미 상장된 기존 ETF들이 고스란히 혜택을 받기 때문이다.

좀 더 정교하게 따져보면 한국 증시 상승률이 높을 경우 국내 ETF 비중이 높은 삼성자산운용이 유리하고 미국 증시 상승률이 높을 경우 해외 ETF 비중이 높은 미래에셋자산운용이 유리하다.

|

2024년 1분기에는 한국증시와 미국증시가 모두 호조를 보이면서 삼성과 미래에셋도 각각 7조3000억원과 6조4000억원이라는 양호한 순자산 증가를 보였다. 그럼에도 점유율은 삼성자산운용이 0.1%, 미래에셋자산운용이 0.3% 감소한 게 특징적이다. 미미하지만 오랜만에 미래에셋 감소폭이 삼성보다 더 크다는 사실도 눈에 띈다.

|

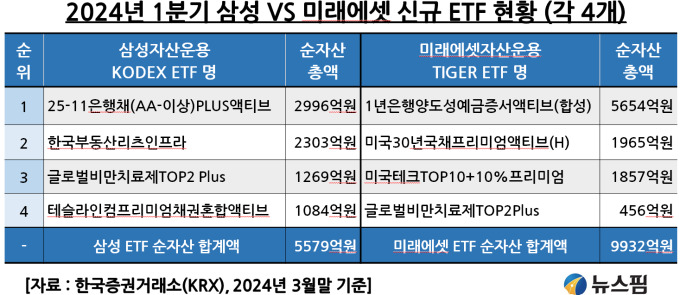

2024년 1분기에 삼성자산운용과 미래에셋자산운용은 각각 4개의 ETF를 새롭게 출시했다. 삼성은 상대적으로 부족한 주식형에 힘을 실었고 미래에셋은 상대적으로 부족한 채권형에 힘을 싣는 모양새다.

삼성의 신상품 중 가장 눈에 띄는 건 '해외 주식형'인 'KODEX 글로벌비만치료제TOP2 Plus ETF'다. 출시 2개월만에 1269억원의 순자산을 달성하며 순항하고 있다. 불과 2주뒤에 미래에셋이 'TIGER 글로벌비만치료제TOP2Plus ETF'를 출시했지만 순자산은 456억원에 그쳤다. 3배 가까운 격차다.

미래에셋의 신상품 중 눈에 띄는 건 'TIGER 1년은행양도성예금증서액티브(합성) ETF'로 출시 2개월만에순자산 5654억원을 달성했다. 미래에셋은 최근 들어 자산증가에 유리한 채권(CD)형 ETF에 힘을 주고 있다.

2024년 1분기 신상품 경쟁 결과 삼성은 5579억원, 미래에셋은 9932억원의 순자산을 달성했다. 미래에셋이 4000억원 이상 더 많다. 반면 1분기 전체 ETF 순자산 증가액은 삼성이 미래에셋보다 9000억원 이상 더 많다. 장군 멍군이다. 이 전쟁에서 최후의 승자를 예측하는 건 너무 섣부르다.

◆ 미국 블랙록 VS 뱅가드 경쟁도 치열

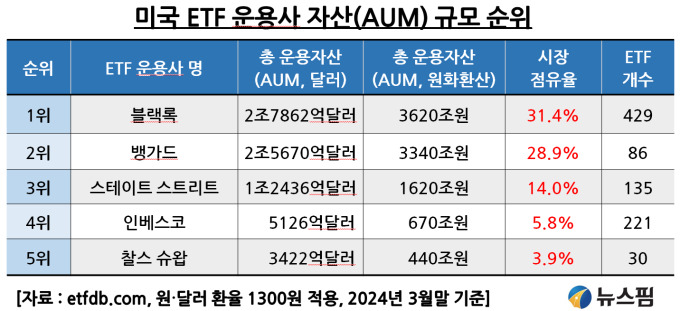

ETF 전쟁은 한국에서만 벌어지는 게 아니다. 세계 금융의 중심 미국에서도 ETF 전쟁이 한창이다. 미국 ETF 시장점유율 1위와 2위를 달리고 있는 블랙록과 뱅가드의 치열한 전투도 흥미로운 관전포인트다.

|

미국 ETF 시장에서 1위를 차지하고 있는 블랙록의 시장점유율은 5년 전인 2018년에는 40%에 육박했다. 하지만 지난 5년간 점유율이 꾸준히 감소해 2024년3월말 기준으로는 31.4%까지 낮아졌다.

반면 오래 전부터 낮은 수수료율의 인덱스 펀드로 인기몰이를 했던 뱅가드는 그 전략을 그대로 ETF에도 적용 중이다. 이에 따라 뱅가드의 ETF 점유율은 28.9%까지 꾸준히 상승해 왔다. 블랙록과의 격차는 2.5%에 불과하다.

3위인 스테이트 스트리트는 14%, 4위인 인베스코는 5.8%, 5위인 찰스 슈왑은 3.9%로 모두 만만치 않은 경쟁사들이다. 추가로 수 많은 소규모 운용사들도 대거 ETF 시장에 뛰어들고 있다. 이는 ETF 시장의 높은 성장성에 기인한 자연스러운 현상이다.

미국과 한국의 이 엄청난 ETF 전쟁 속에서 가장 이득을 보는 건 누구일까? 바로 평범한 금융 소비자들이다. 금융소비자 입장에서는 이 ETF 전쟁이 최종 승리자 없이 계속 지속되는 게 가장 유리하다. ETF 전쟁이 계속되어야 하는 이유다.

④편에서 계속…

longinus@newspim.com