당국 권고 밑돌 시 투자규모 추가

신용등급 강등 사유…금융지주도 '신중'

[서울=뉴스핌] 한태희 기자 = 인수합병(M&A) 시장에 나오는 보험사 건전성 지표가 후퇴한 것으로 나타났다. 몸값을 끌어올리려면 건전성 지표 개선이 뒷받침돼야 하나 되레 뒷걸음 한 상황이라 매력도가 떨어지고 있다는 지적이다. 수차례 입찰자가 나타나지 않은 MG손해보험에 대해 사모펀드 2곳이 인수의향을 보인 것으로 알려져, 건전성 악화 흐름이 M&A 성사에 어떤 영향을 줄지 관심사다.

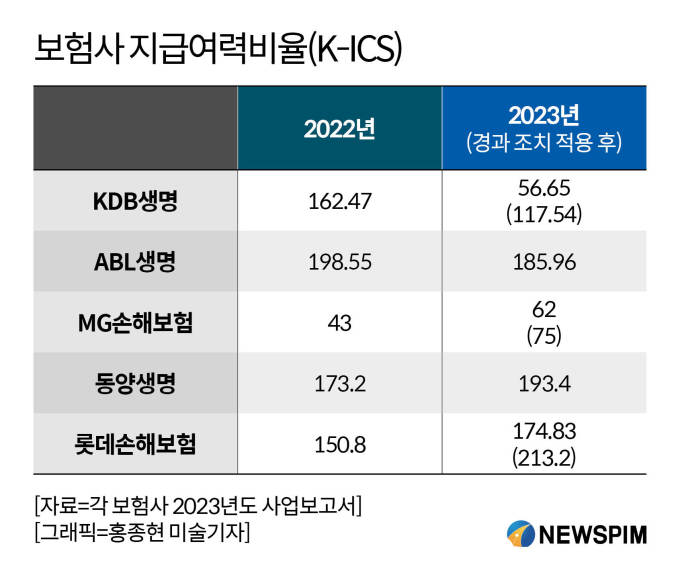

6일 보험업계에 따르면 KDB생명과 ABL생명 등 매물로 나오는 보험사 지난해 지급여력비율(K-ICS·킥스)은 전년 대비 감소했다. 지급여력비율은 보험사가 보험금을 제 때 지급할 수 있는 능력이 있는지 보여주는 지표다.

KDB생명 지급여력비율은 2022년 162.47%에서 지난해 경과 조치 적용 전 기준 56.65%(경과 조치 적용 후 117.54%)로 하락했다. 같은 기간 ABL생명은 198.55%에서 185.96%로 떨어졌다.

이 기간 MG손해보험 지급여력비율은 43%에서 62%(경과 조치 후 75%)로 올랐으나 여전히 금융당국 권고(150%)를 밑돌았다. MG손해보험은 "감독기관에서 규정하는 지급여력비율을 준수하지 못하고 있다"고 설명했다.

보험업감독규정에서는 지급여력비율을 최소 100% 이상 유지하도록 규정한다. 만약 지급여력비율이 100% 미만이며 경영 개선을 위한 적기시정조치가 내려진다. 금융당국이 권고하는 지급여력비율을 충족하려면 보험사는 증자 등을 통해 자본금을 늘려야 한다. 보험사 인수 희망사 입장에서는 추가 투자 비용이 발생한다는 의미다.

더욱이 지급여력비율을 끌어올리지 못할 경우 신용등급(전망) 하락 사유가 될 수 있다. 실제로 나이스신용평가는 지난 2월 푸본현대생명 신용등급 전망을 AA-(안정적)에서 AA-(부정적)으로 조정하며 "모그룹 재무적 지원으로 자기자본이 확충됐으나 규제 대응 수준이 미흡하다"고 지적했다. 지급여력비율이 보험사 발목을 잡는 요인이 된 것이다.

다만 MG손해보험은 그동안 사모펀드 1곳만 인수의향서를 내 입찰이 불발됐으나, 최근에 2곳의 사모펀드가 인수 의향을 낸 것으로 알려졌다. 건전성 지표 등을 고려해 몸값을 얼마나 써 냈을지가 M&A 성공의 관건이 될 전망이다.

|

| [서울=뉴스핌] 한태희 기자 = 2024.05.03 ace@newspim.com |

M&A 시장에 나온 보험사 중에서는 동양생명(173.2→193.4%)과 롯데손해보험(150.8%→경과 조치 전 174.83%·경과 조치 후 213.2%)의 지급여력비율은 상승했다.

매물로 나온 보험사 건전성 우려가 이어지는 가운데 올해 보험사 M&A 시장에 온기가 돌기까지 시간이 걸릴 전망이다. 비은행 분야 사업 진출 및 확대를 노리는 금융지주가 M&A 시장 큰 손으로 꼽히나 신중한 모습을 보이고 있어서다.

금융그룹 중에서는 보험 계열사가 없는 우리금융그룹은 롯데손해보험 매각 주관사인 JP모건에 인수의향서를 제출했다. 다만 우리금융은 롯데손해보험 인수에 과도한 금액을 지불할 의향이 없다고 입장을 밝혔다.

지난해 KDB생명 본입찰에 참여했다 실사 이후 이를 철회했던 하나금융지주도 추가 움직임은 없는 상황이다. 보험사 인수 의지가 있는 BNK금융지주도 현재까지 조용한 모습이다.

금융권 관계자는 하나금융 사례를 언급하며 "보험사 재무, 비재무적 요인을 철저하게 분석할 것"이라고 말했다.

ace@newspim.com