전문가 "한국 경제, '저성장의 늪' 빠지느냐는 기로에 서 있어"

트럼프발 글로벌 무역 갈등 격화 시 2026년 성장률 1% 초반까지 추락

[서울=뉴스핌] 온종훈 정책전문기자 = 한국은행이 내년과 내후년 경제 성장률이 2년 연속 잠재성장률(2%로 추정) 이하인 1%대로 전망하면서 한국경제가 장기 저성장의 늪에 빠지는 것이냐는 우려가 커지고 있다.

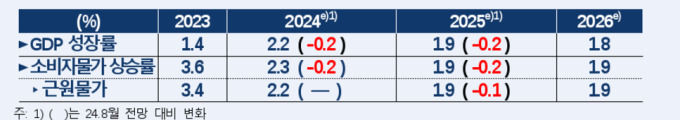

한은은 28일 올해 마지막 수정 경제전망에서 내년 실질 국내총생산(GDP) 성장률 전망을 2.1%에서 1.9%로 하향 조정했다. 이날 처음으로 공개한 2026년 성장률도 1%대인 1.8%로 전망했다. 모두 한은이 추산한 잠재성장률(2%)을 밑도는 수준이다.

◇한국은행 경제 전망(2024년 11월)

한국경제의 GDP 성장률은 국제통화기금(IMF) 사태 이후 계속 낮아져 왔지만 글로벌금융위기 여파로 마이너스 성장을 한 2009년 이후 한은이 2년 연속 1%대 성장률을 제시한 적은 한 번도 없었다.

다만 지난 2023년 8월 전망에서 '중국 부동산 부진 지속으로 성장세가 약화되는 최악의 경우'를 전제로 한 시나리오에서 2023년, 2004년 1% 대 성장을 전망한 바 있다. 당시 전망은 2023년 1.2%~1.3%, 2004년 1.9%~2.0%에 그칠 것으로 우려된 바 있다.

실제 지난해 GDP 성장률은 2023년 1.4% 였고 한은은 올해 마지막 수정 전망에서 올해 성장률을 3개월 전보다 0.2% 포인트(p) 내린 2.2%로 제시했다.

한은은 2년 연속 1%대 성장 전망의 근거로 내년 주력 업종에서의 주요국과 경쟁 심화, 보호무역 기조 강화 등으로 수출 증가세가 예상보다 낮아질 것을 들었다.

경제전망 설명회에 나선 김웅 부총재보는 "미국 신정부 경제정책 변화를 일부 반영한 결과, 내년과 내후년 성장률을 각각 0.1%포인트씩 낮추는 영향이 있었다"며 "실제 정부 출범 후 관세 정책이 어떻게 바뀔지는 내년 2월에 다시 짚어봐야 한다"고 말했다.

여기에다 미중 등 글로벌 무역갈등이 격화될 경우 내년과 내후년 성장률이 더 낮아질 수 있다는 암울한 분석도 내놨다.

내년 1월 20일 출범하는 도널드 트럼프 미 행정부가 보호무역 기조를 강화하고, 중국 등 주요국이 맞대응하는 시나리오가 현실화하면 글로벌 교역이 급격히 위축되고, 무역정책의 불확실성과 금융 시장 불안이 더 커질 수 있다는 것이다. 이 경우 내년 성장률은 1.7%, 2026년 성장률은 0.4%포인트 더 낮아진 1.4%까지 추락할 것으로 전망했다.

그러나 한은은 2년 연속 1%대 성장을 '장기 저성장'으로 보는 것에는 일단 선을 긋고 있다. 김 부총재보는 "1.9%(2025년 전망)라는 숫자는 잠재성장률보다 크게 낮지 않기 때문에 저성장이라는 표현은 과도하다"면서 "고령화나 저출산 문제 등 구조 개혁의 지연으로 우리 경제 잠재성장률이 떨어지는 부분을 더 걱정해야 한다고 생각한다"고 말했다.

앞서 이창용 한은 총재도 금리인하 결정을 하고 기자간담회에서 '장기 저성장 국면에 접어드는 것인가'라는 질문을 받고 "내년과 내후년 성장률 전망치에 불확실성이 큰 것은 사실이지만, 잠재성장률이 빠르게 떨어지는 것도 맞다"며 "구조조정을 통해 장기성장률(잠재성장률을 의미)이 떨어지는 것을 막으려는 노력이 필요하다"고 말했다.

이 총재는 여러 차례 2030년대에 우리 경제의 잠재성장률이 0%대로 추락할 것으로 전망했었다. 또 한국은행 경제연구원은 지난 6월 "초저출산으로 2040년대 한국경제는 역성장 국면에 진입한다"라는 취지의 전망보고서를 내놓은 봐 있다.

한은 조사국 출신 한 경제학자는 "한은이 2년 연속 잠재성장률 이하의 1%대 성장을 전망한 것은 저성장이 고착화할 수 있다는 우려가 내포돼 있다"며 "특히 내년 성장률을 1.9%로 제시한 것은 생각해 볼 점이 많다"고 말했다.

통상 한은 등 경제 전망기관은 성장률을 제시할 때 통상 1.8%나 2% 등으로 전망과 실제치 사이의 오차를 감안해 수치를 미세 조정 한다. 결국 1.9%라는 흔치 않은 전망치는 앞으로 경제 여건의 불확실성에 대한 한은의 고민이 담겼으며 이 전망 성장률이 잠재성장률 이하라는 점을 주목할 필요가 있다는 의미다.

ojh1111@newspim.com