신용등급 A3, A3+, A2 업체들 ABSTB 발행 전무

홈플 등급 강등 이후 발행건 11개→6건으로 급감

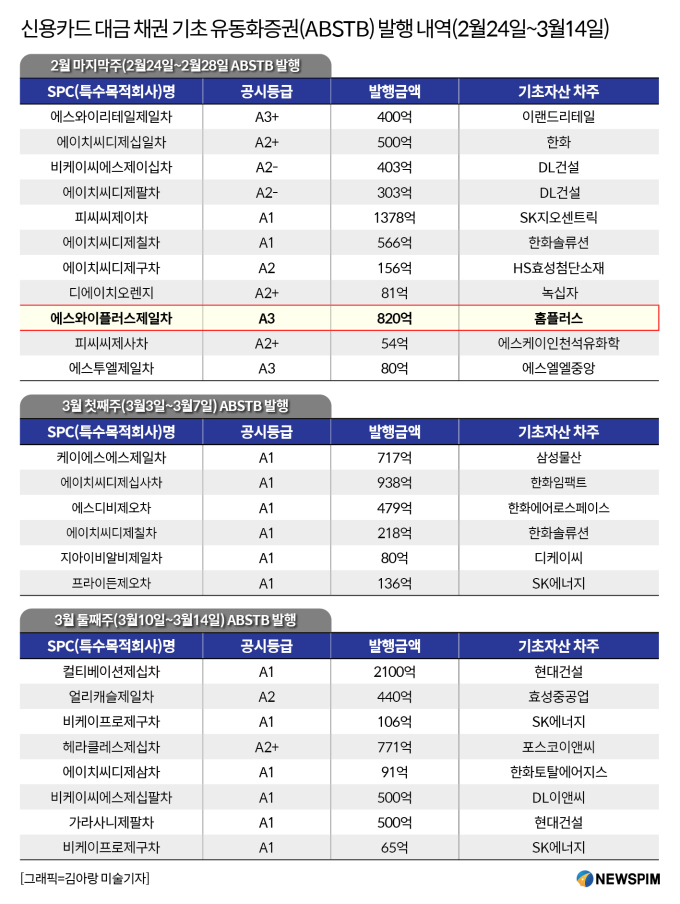

[서울=뉴스핌] 김연순 기자 = 홈플러스가 발행한 유동화증권 전자단기사채(ABSTB) 투자자들의 손실이 가시화되면서 ABSTB 발행 시장이 얼어붙은 것으로 나타났다. 홈플러스가 지난달 25일 820억원의 ABSTB 발행 이후 발행 건수가 줄었고 신용등급 A2-등급 이하 업체의 발행은 전무했다. 홈플러스 사태로 신용등급이 낮은 업체들의 ABSTB 발행이 어려워지면서 레고 사태(2022년)처럼 기업 자금 경색의 단초를 제공할 수 있다는 우려도 나온다.

20일 뉴스핌이 한국신용평가 등을 통해 주간 'ABSTB 기초자산 현황'을 종합 분석한 결과, 홈플러스가 신용등급 강등 사전 인지 의혹을 받으며 마지막으로 ABSTB를 발행한 지난 2월 25일 전후(24~28일)만 하더라도 홈플러스를 포함해 11곳의 업체가 ABSTB를 발행했다.

하지만 28일 홈플러스의 신용등급 강등 이슈가 터지면서 직후(3월3일~7일)에는 ABSTB 발행건수가 절반(6곳)으로 급감했고, 그 다음주(3월10일~14일)에도 ABSTB를 발행한 업체는 8곳에 그친 것으로 나타났다.

|

주목되는 점은 지난달 28일 홈플러스의 단기채발행 신용등급이 'A3'에서 'A3-' 등급으로 한 단계 하락한 이후에는 최고 신용등급인 A1급 기업만 단기채권을 발행하고, A2 이하는 단기채권이 실종됐다. 홈플러스와 같은 A3 등급인 에스엘엘중앙, 바로 위 등급인 이랜드리테일(A3+), DL건설(A2-) 등 업체들이 ABSTB를 발행했지만 등급 강등 사태 이후에는 A2 등급 두 곳(포스코이앤씨 A2+, 효성중공업 A2)을 빼고 모두 단기채 최상위등급인 A1 등급 업체들만이 ABSTB를 발행한 것으로 나타났다.

전자단기사채의 단기 신용등급은 A1에서 D까지 6개의 등급으로 구성된다. A1(적기상환능력 최고수준), A2(적기상환능력 우수)는 등급이 높은 수준이고 A3는 적기상환능력은 양호하지만 장래 급격한 환경 변화에 따라 다소 영향을 받을 가능성이 있는 업체에 부여되는 등급이다. 또한 B등급은 적기상환능력은 인정되지만 투기적 요소가 내재돼 있는 업체, C등급은 적기상환능력 의문, D등급은 지급불능 상태에 있는 업체에게 부여된다. A2급 정도만 해도 신용도가 우수한 기업으로 분류된다.

단기 차입금 상환 압박에 부동산 매각에 나선 롯데건설과 최근 구조조정 이슈로 자금 조달이 어려운 것으로 알려진 롯데케미칼도 ABSTB를 발행하고 있는데 이들의 단기채발행 신용등급은 각각 A1, A2+다.

홈플러스는 단기채발행 신용등급이 'A3'에서 'A3-' 등급으로 강등된 이후에도 단기채 발행이 가능한지, 발행 규모는 어느 정도 될 지 증권사를 통해 문의한 것으로 알려졌다. 홈플러스는 "최대한 발행 가능한 규모가 기존 발행금액의 40% 정도밖에 되지 않는다"는 답변을 증권사로부터 들었다고 밝힌 바 있다. 하지만 결국 지난 4일 기업회생절차에 들어가면서 홈플러스 기업어음(CP)·전자단기사채 신용등급은 'D'까지 떨어져 사실상 휴지 조각이 됐다.

강민국 국민의힘 의원실이 금융감독원과 금융투자업권에서 제출받은 자료에 따르면 홈플러스 CP·ABSTB·전단채 등 단기채권 판매 잔액은 5949억원인데, 이 중 개인 투자자에게 팔린 규모는 2075억원으로 파악됐다. 개인 투자자들의 대규모 손실이 예상되는 상황이다.

ABSTB 발행 시장이 A1 등급 업체 외에 냉각 국면에 들어선 건 홈플러스의 신용등급 하락과 함께 투자자들의 손실이 가시화되면서 카드사와 증권사 등이 ABSTB 발행에 신중해진 것으로 해석된다.

중소형 증권사의 한 관계자는 "증권사가 업체의 신용등급 강등을 사전에 알고 유동화증권을 발행하거나 판매한다는 건 있을 수 없다"고 했다. 그러면서 "홈플러스 단기채권 발행으로 일반 투자자들에게 손실을 떠넘겼다는 의혹이 제기된 상황이라 증권사들 입장에서도 신용등급이 낮은 ABSTB 발행에 신중해질 수밖에 없을 것"이라고 덧붙였다.

한편 홈플러스의 ABSTB는 카드 대금 채권을 기초로 발행한 유동화증권으로, 역팩토링(채무자가 채권을 채권관리업체에 할인된 가격으로 판매하는 것) 방식이다.

홈플러스가 거래처 상품을 사들이면 물건값으로 줘야 할 매입채무가 발생한다. 이때 홈플러스가 구매전용 카드로 결제하면 카드사는 먼저 거래처에 자체적으로 정산한 뒤 3개월 이내에 홈플러스로부터 상환을 받는다. 카드사들은 신영증권(주관사)·SK증권(수탁사)과 함께 만기 3개월의 ABSTB로 재유동화했다.

증권사가 페이퍼컴퍼니(SPC)를 세우면 카드사는 홈플러스에서 받을 카드대금 채권을 이곳에 넘긴다. SPC는 신용평가를 받은 뒤 이를 근거로 유동화증권을 발행한다. 홈플러스 ABSTB는 금리가 6%대로 높아 개인투자자를 대상으로 소매 판매됐다.

y2kid@newspim.com