[뉴스핌=문형민 기자] 내년 상반기 만기도래하는 A등급 회사채가 회사채 시장의 복병으로 지목되고 있다. 웅진그룹 사태 이후 A등급 이하 회사채에 대한 기피심리가 강해져 차환발행이 제대로 이뤄질까 우려도 나오고 있다.

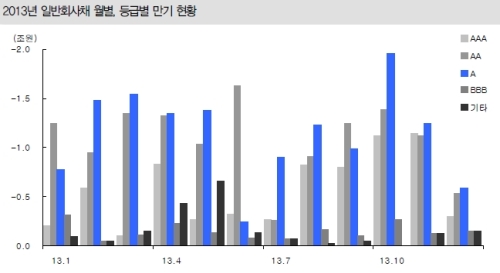

28일 금융투자업계에 따르면 내년 상반기 만기도래하는 A등급 회사채는 6.8조원 가량이다. 이는 올 상반기 만기 물량 7.8조원에 비해 1조원 가량 줄어든 것이지만 전체 회사채 만기도래 분에서 차지하는 비중은 커졌다.

올 상반기 만기도래분 회사채 중 A등급 비중은 29%였으나 내년에는 37%로 높아진다. 반면 AA등급 회사채 만기도래 비중은 올해 41%에서 내년 35%로 하락한다.

또한 만기도래하는 A등급 회사채 중 시장에서 한계기업으로 지목되는 건설, 조선, 해운업종에 속한 기업들이 발행한 물량도 상당 부분을 차지한다. 웅진그룹이 발행한 회사채도 포함된다. 이에 시장의 우려가 커지는 것.

시장의 우려는 금리차(스프레드)로 나타나고 있다. AA등급과 A-등급 회사채 사이의 스프레드는 지난 10월 중순까지 64~66bp 사이에서 유지됐다. 하지만 이후 확대되기 시작해 이달들어 70bp 수준에 이르렀다.

이혁재 IBK투자증권 크레딧 애널리스트는 "부진한 내수와 환율 하락 등을 감안할 때 A등급 기업들이 회사채를 수월하게 차환 발행하기 어려울 전망"이라며 "금리의 방향도 불리하게 움직일 것으로 예상되고, 발행업무를 담당하는 증권사들은 미매각 회사채 부담에 운신의 폭이 좁다"고 설명했다.

신환종 우리투자증권 크레딧 애널리스트 역시 "불확실한 영업환경으로 인해 우량등급 기업보다 하위등급 기업들의 실적과 재무부담이 가중되고 있다"며 "내년으로 갈수록 회사채 시장의 양극화가 더 심해질 수 있다"고 내다봤다.

A등급 회사채가 원활하게 차환 발행되기 위해서는 신용등급 조정과 금리 상승이 이뤄져야한다는 관측이다.

한 채권시장 관계자는 "신용평가사들이 등급을 올릴 때는 빠르지만 내릴 때는 미적거린다"며 "이벤트가 발생했을 때 몇단계 한번에 낮추기보다 재무상황 등에 따라 정확하게 판단해 줄 필요가 있다"고 주문했다.

[뉴스핌 Newspim] 문형민 기자 (hyung13@newspim.com)