[뉴스핌=우동환 기자] 다우지수가 1만 4400선을 뛰어넘어 신고가를 기록한 가운데 이 지수가 약 50%의 확률로 2014년까지 1만 8000선까지 상승할 것이라는 전망이 나오고 있다.

하지만 다른 한 편에서는 변동성지수의 움직임과 달러의 강세를 고려하면 큰 폭의 조정이 있을 것이라는 경고도 내보내고 있다.

지난 9일 온라인 금융 전문지인 배런스는 주간 커버기사를 통해 확률적으로 증시의 강세 흐름이 예상된다면서 오는 2014년까지 절반의 확률로 다우지수가 1만 8000선에 이를 수 있다고 내다봤다.

지난해 2월 배런스는 다우지수가 올해 말까지 70%의 확률로 1만 5000선에 이를 것으로 예상하면서 인플레이션을 고려해 이같은 전망이 보수적인 관점이라고 주장한 바 있다.

또한 덜 보수적인 관점에서는 다우지수가 앞으로 2년간 50대 50의 확률로 1만 7000선까지 상승할 것이라는 전망도 내놓은 바 있다.

배런스는 "스톡 포 더 롱 런"의 저자인 펜실베이니아대 와튼 스쿨의 제레미 시겔 교수의 주식 패턴 분석을 인용해 이같은 확률을 추론했다.

제레미 시겔 교수는 지난 1871년부터 지난해까지 주식 시장이 상당히 간단한 순환 흐름을 보여주고 있다고 주장했다. 증시가 일정 기간 평균 이하의 저조한 수익률을 보인 후에 곧바로 평균 이상의 수익률을 보이는 패턴을 보여주고 있다는 설명이다.

시겔 교수는 약 5년간 수익률이 저조한 흐름을 보인 후 2년 동안 강한 수익률을 보이는 순환 구조가 전개되고 있다고 덧붙였다.

그는 올해 부터 2년 주기가 시작될 것으로 예상하면서 2년 주기 표본의 연 평균 상승률을 대입하면 올해 다우지수가 12.11% 상승할 수 있다고 주장했다. 이를 3월 5일 종가인 1만 4254포인트를 기준으로 계산하면 2년 내 1만 7915포인트까지 상승하게 된다는 것이다.

이런 낙관적인 전망과는 반대로 큰 폭의 조정을 예상하는 경고도 나오고 있다.

월가의 공포지수로 알려진 변동성지수(VIX)가 6년래 최저치로 떨어진 것과 관련해 급락장 전에 목격할 수 있는 현상이라는 지적이 나오고 있다.

일부 투자자들은 매도세에 무방비로 노출된 상태에서 갑작스러운 급락세로 투자자들을 바보로 만들었던 경우가 종종 있었다고 경고하고 있다.

일반적으로 주식 시장에 급락 이벤트가 발생하기 전 VIX가 저점을 기록하는 모습을 보였지만 매도 시점을 정확히 파악하기는 어렵다는 지적이다.

VIX가 급락 이벤트가 발생하기 전 상당히 오래 저점 부근에서 움직인 경우도 많았다는 설명이다.

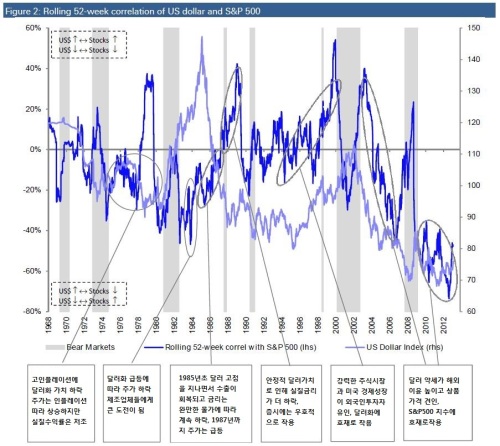

일각에서는 최근 달러의 강세가 주식 시장에는 좋지 않은 조짐으로 반영되고 있다는 분석이 나오고 있다. 증시의 랠리가 이어지려면 달러 약세의 도움을 받아야 하지만 현실을 그렇지 않다는 분석이다.

T.D 어메리트레이드의 J.J 키나한 수석 전략가는 "당분간 증시와 달러가 함께 강세를 보이는 상황을 목격하게 될 것"이라며 "랠리가 오래가기는 어려울 것"이라고 밝혔다.

물론 미 달러화가미 증시와 함께 상승하는 것은 "좋은 징조"란 주장도 있다.

도이치뱅크의 미국 주식전략가인 데이비드 비앙코는 10일 내놓은 보고서에서 "지금처럼 미국 경제와 재정여건의 개선과 함께 달러화 가치가 점진적으로 상승한다면 주가수익비율이 올라갈 수 있다는 점에서 긍정적"이라고 주장했다.

그는 "미국의 경기 회복 주기가 지속된다면 달러화 강세로 인한 주당순익 성장 억제 요인은 이겨낼 수 있고, 나아가 PER가 보다 정상적인 15배 수준까지 상승하는 데 기여할 수 있다. 또 강한 달러화는 해외투자자들의 신뢰도 높임으로써 미국 증시로 자금 유입에 도움이 된다"고 강조했다.

달러화 가치가 급격하게 상승한다면 기업의 해외 이윤이 줄어들면서 실적성장에 부담이 되고 국제유가가 급락할 수도 있지만, 이런 요인들을 극복할 수 있는 호재가 있다는 얘기다.

2000년대 초반부터 미국 달러화 가치와 뉴욕 주가는 반대 방향으로 움직여왔지만, 최근에는 방향성이 같아지고 있어 주목을 받고 있다.

[뉴스핌 Newspim] 우동환 기자 (redwax@newspim.com)