[뉴스핌=김사헌 기자] 버냉키 사단의 경기판단과 정책 결정이 옳기를 바라는 것이 지금 그리고 앞으로 한국경제와 신흥시장으로서는 최선이란 판단이다.

국제통화기금(IMF)은 우울한 세계경제을 내놓았다. 물론 신흥국에 대한 정책 권고는 적절해 보이지만, 재정 긴축을 억제하고자 하는 의지가 엿보인다.

게다가 연준이 완화정책을 좀 더 오래 지속된다고 해도, 상황은 변했다. 이례적인 중앙은행의 완화정책으로 왜곡됐던 자산시장과 자본구조는 어려운 경제 여건 하에서도 정상화되는 것이 불가피한 현실이 된 것이다.

11일 벤 버냉키 의장은 전 세계 금융시장에 선물을 내놓았다. 경제 여건이 좋지 않다면 양적완화(QE) 정책을 올해 내내 그리고 심지어 내년까지 지속될 수도 있다고 말한 것이다. 미국 주가지수선물과 국채, 금 선물 가격이 급등하면서 '환호'를 보냈다.

버냉키 의장은 또 "실업률이 6.5%까지 내려가더라도 곧바로 금리인상으로 이어지는 것은 아니다"라면서, 실업률 가이던스는 연준의 '목표'가 아니라 거대한 비행기를 착륙하는 것을 도와주는 유도지시등과 같은 것이라고 설명했다.

불과 몇 주 전에는 올해 내에 QE 축소를 개시해서 내년 중반에는 끝낼 수 있다고 '계획'을 내놓은 것과 비교할 때 거의 '말바꾸기' 수준으로 보인다.

하지만 이는 앞서 국제통화기금(IMF)의 올리비에 블랑샤르 수석 이코노미스트가 지적한 것처럼 "전례없는, 이례적인 통화정책 수단인 QE 정책의 경로에 대해 커뮤니케이션(시장과의 소통)하는 것 또한 전례없는 어려운 과제"이기 때문이라고 볼 수 있다.

버냉키 의장은 최근 3주 동안 금융시장이 보인 급격한 반응에 대해 새로운 반응함수를 내놓은 것이다. 이 가운데 상대적으로 미국 경제에 대해 비관적인 IMF의 진단과 연준의 경제전망의의 차이가 눈길을 끈다.

◆ 낙관적이던 버냉키, IMF 비관론에 동의? "차이 존재"

버냉키 의장의 강조점 변경은 비관적인 IMF의 경제 전망에 동의하면서 나온 것일까? 결론부터 말하자면 "아니오"다.

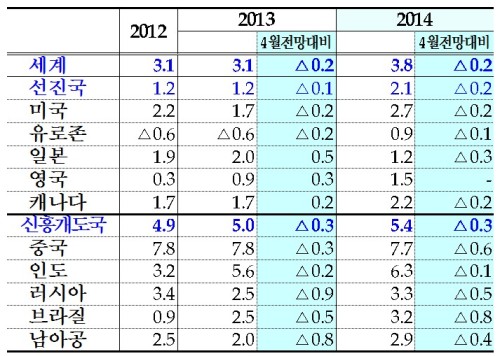

IMF는 지난 9일 '정리 여름 리뷰' 보고서를 통해 신흥국 경제전망이 대폭 후퇴했다면서 세계경제 전망을 하향 조정했다. 이 가운데 미국의 경제성장률 전망치를 올해 1.7%, 내년 2.7%로 각각 0.2%포인트 하향조정했다.

특히 미국 경제전망의 경우 "앞서 예상한 것보다 재정지출 축소, 이른바 '시퀘스터'의 악영향이 2014년까지 더 오래 지속된다고 봤다"고 배경을 설명했다.

버냉키는 이런 시각과 확연한 차이를 두고 있다.

지난달 기자회견에서 버냉키 의장은 모두 발언 첫머리에서 "위원회는 현재 연방 재정정책의 강한 역풍에도 '불구하고', 경제가 계속 완만하게 회복할 것으로 본다"고 말했다.

그 배경으로 "지난해 가을 이후 고용시장의 꾸준한 개선, 최근 6개월 동안 민간고용이 월 평균 20만 명 증가한 것"을 들면서 "주택시장의 강화와 고용시장의 개선은 소비자신뢰 상승과 가계지출 증가로 이어지고 있다"고 설명했다. 특히 위원회는 "미국 경제와 고용시장의 하방위험이 지난해 가을 이후 줄었다"고 단언했다.

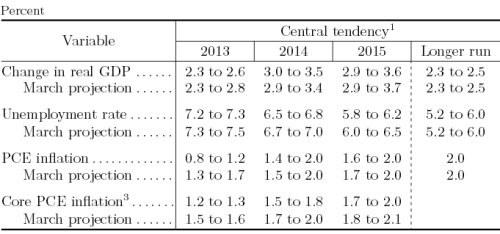

연준의 확연한 경기 낙관론이 드러난 셈이다. 당시 제출한 연준 정책결정자들의 올해와 내년 미국 경제성장률 전망(중심 경향)은 각각 2.3%~2.6%와 2.9%~3.6%에 이른다. IMF 전망과 비교할 때 약 0.5%포인트 내외 높은 수준으로 '현저한 차이'라고 할 수 있다.

당시 월스트리트저널(WSJ)의 존 힐센라스 연준 출입기자는 "내년까지 실업률이 6.5%~6.8%까지 내려갈 것이라고 보는 이 같은 낙관론은 과대평가가 아닌가"라고 물었고, 버냉키 의장은 "경기 펀더멘털이 더 좋아진 것 같다"면서 "주된 역풍은 재정정책 쪽인데, 의회예산국이 이에 따른 성장률 영향이 1.5%포인트에 이른다고 진단하던데 이 정도 역풍을 뚫고서도 완만한 회복세를 지속한다는 것은 그만큼 기초체력이 좋다는 말"이라고 대답했다.

물론 그는 "이런 판단 때문에 단순하게 내년 중반까지 자산매입 정책이 종료된다고 결론내면 안 된다"고 덧붙였다. "자산매입 정책은 경제여건의 변화에 달려 있기 때문에, 연준의 판단이 틀렸을 경우를 감안해서 충분히 조절될 수 있는 것으로 봐야 한다"는 것.

IMF도 "미국이 재정지출 감소를 줄인다면 경제가 더 빠르게 성장할 수 있다"는 점을 인정하고, 버냉키 의장의 정책에 대해서는 잘 했다고 평가했다. 오히려 IMF의 강조점은 미국 재정지출 축소가 '부적절'했으며, 여지가 있는 한 재정축소를 억제해서 경제 회복을 도와야 한다는 데 있었던 것이다.

[뉴스핌 Newspim] 김사헌 기자 (herra79@newspim.com)