[뉴스핌=김민정 기자] 미국 금리 인상 시기를 놓고 연방준비제도(Fed, 연준)와 시장 간의 시각차로 인한 '수퍼 긴축 발작(super taper tantrum)' 우려가 커지고 있다.

국제통화기금(IMF)은 '4월 글로벌 금융 안정 보고서(Global Financial Stability Report)'를 통해 최근 글로벌 자산시장에 대한 연구가 디스인플레이션(물가상승률 둔화) 압력에 대한 금융시장의 우려와 연준의 미국 통화정책 시그널의 불협화음을 보여준다고 지적했다.

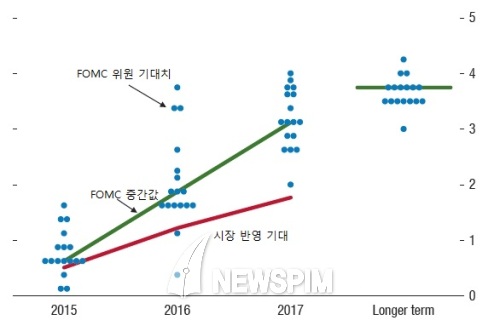

시장 지표와 설문 조사 결과는 모두 2015년 중반 첫 금리 인상이 단행될 것으로 전망하고 있지만 추후 금리 수준에 대한 시장의 기대는 연방공개시장위원회(FOMC) 위원들의 예상에 크게 못미치는 것으로 나타났다.

재닛 옐런 연준 의장이 통화정책에 있어서 투명성을 높이려고 노력하고 있지만 시장과의 괴리는 좁혀지지 않고 있는 것이다.

금융시장은 디스인플레이션 압력으로 글로벌 물가상승률이 목표치에 도달하지 못해 연준이 금리 정상화를 빠르게 시작하지 못할 것이라고 보고 있다. 연준이 주목하는 물가 지표인 개인소비지출(PCE) 물가는 지난 2월까지 34개월 연속 연준의 목표치인 2%에 미치지 못했다.

여기에 달러 강세로 기업 실적 전망까지 어두워지면서 일부 전문가들은 연준이 2016년이 돼서야 첫 금리 인상을 단행할 것으로 전망한다.

IMF는 시장과 연준의 기대가 엇갈리면서 2013년 5~6월 발생했던 긴축 발작이 재현될 수 있다고 보고 있다.

보고서는 "2013년 5~6월처럼 10년 만기 미국채 금리의 100bp(베이시스포인트) 급등과 같은 현상도 발생할 수 있다"며 "이 정도의 변화는 신흥시장을 중심으로한 글로벌 시장에 부정적인 충격을 줄 수 있다"고 경고했다.

가장 큰 우려는 1990년대 중반 미국이 긴축적인 통화정책을 시행하고 달러 강세가 진행되면서 한국과 태국, 러시아, 브라질 등 신흥국이 겪은 금융 위기가 재발될 수 있다는 점이다.

IMF는 국내총생산 대비 부채 비율이 높은 국가들을 주시하고 있다. 특히 주요 신흥국의 부채 비율은 2007년 이후 최고치로 오른 상태며 이들 국가의 달러표시 회사채도 지난 5년간 1조4000억달러로 3배 이상 늘었다.

캐나다 시장조사 업체인 파빌리온 글로벌 마켓은 자본 유출 우려가 가장 큰 나라로 터키와 인도네시아, 브라질을 꼽았다.

[뉴스핌 Newspim] 김민정 기자 (mj72284@newspim.com)