[편집자] 이 기사는 03월 25일 오전 11시13분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=노희준 기자] 농협은행(은행장 이경섭)이 조건부 자율협약(채권단 공동관리)을 목전에 두고 있는 현대상선의 여신 건전성 분류를 두 단계로 나눠 낮추기로 했다. 현재 '정상' 여신을 현대상선이 자율협약에 들어가면 '요주의'로 일단 낮추고 이후 현대증권 매각 성공 여부에 따라, 한 단계 더 낮은 '고정'으로 분류할지 결정한다는 것이다. 농협은행의 충당금 적립 부담이 커져 1분기 순익에도 부정적 여파가 불가피해졌다.

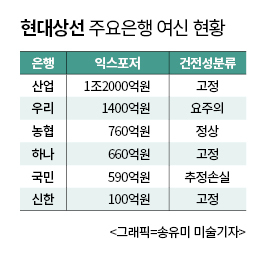

25일 금융권에 따르면, 농협은행은 현대상선 여신을 760억원 갖고 있으며 이를 정상 여신으로 분류하고 있다. 오는 29일 채권단이 현대상선의 자율협약에 찬성하면, 건전성 분류 및 충당금 재조정이 불가피하다. 자율협약은 현재 현대상선에 적용되고 있는 주채무계열상의 재무구조 개선약정보다 한 단계 더 강도 높은 구조조정 방식이다. 그만큼 여신 회수가능성이 불투명해졌다는 의미라, 보수적인 충당금 적립이 필요하다.

농협은행 관계자는 "최소 '요주의'는 확정적이며 '고정'까지도 검토하고 있다"며 "고정으로 갈지 여부는 현대증권의 매각 상황을 보고 판단할 것"이라고 말했다. 현대증권이 팔리면 유동성에 숨통이 생겨 '요주의'를 유지하되, 지난해 일본계 사모펀드인 오릭스PE 경우처럼 매각이 잘 안 되면 '고정'으로 낮춘다는 설명이다. 현대증권은 예상 매각가는 6000~7000억원 수준이다. 현대상선이 현대증권 지분을 담보로 한 차입금 4300억원을 제하면, 1700~2700억원이 실제 현대상선이 챙길 현금으로 추정된다.

이런 '단계적 건전성 하향'은 급격한 충당금 적립 증가에 따른 분기 실적 악화를 우려했기 때문으로 풀이된다. 은행은 기업 여신을 적기상환 가능성 등에 따라 정상(0.85% 이상), 요주의(7% 이상), 고정(20% 이상), 회수의문(50% 이상), 추정손실(100%) 5단계로 분류, 대손충당금을 달리 쌓아야 한다. 정상에서 바로 고정으로 건전성을 떨어트리면 요주의로 인식했을 경우 최고 40억원으로 쌓아야 할 충당금이 최고 360억원 규모로 불어난다.

농협은행은 작년 4분기에 이미 STX조선해양 ‘충당금 폭탄'에 2550억원의 분기 적자를 봤다. 농협은행 고위 관계자는 "은행에서 미리 고정으로 건전성을 낮추면 기업이 살기 어려운 것으로 시장이 볼 수 있어 기업 어려움이 더 가속화될 수 있다"고 말했다. 농협은행은 1분기 결산 마감 시점인 4월 중순 이전에는 현대증권 매각 성공 여부를 판단할 수 있다는 입장이다.

다만, 농협은행의 이런 방침은 "가급적 보수적으로 판단한다"는 건전성 분류 방침에도 다른 은행과는 다른 상황이다. 산업, 신한, 하나 은행은 이미 현대상선 건전성을 '고정'으로 분류한 상태인 데다 '요주의'로 분류한 우리은행도 추가 인하를 검토중이다. 우리은행 관계자는 "4월 초 현대사선 공모채 만기 연장 여부에 따라 추가 하향을 검토할 예정"이라고 말했다.

[뉴스핌 Newspim] 노희준 기자 (gurazip@newspim.com)