vs "벤처협회 의견 충분히 반영해 문제 없어"

[뉴스핌=김지완 기자] 내년 'IFRS9' 시행을 앞두고 벤처캐피탈(VC) 업계가 사면초가 상태다. 비상장사에 대한 밸류에이션을 측정하기에 시가가 명확하지 않은데다 회계처리 기준이 크게 달라지며 혼선이 불가피한 상황이다.

◆ "투자중인 300개 비상장 기업, 매분기 수천만원 들여 평가" 불만

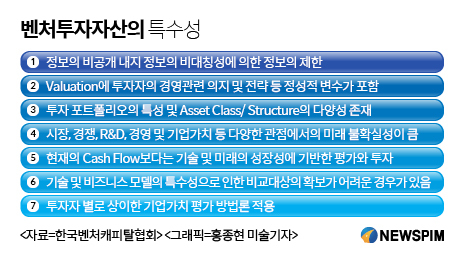

VC업계에 따르면 매분기 스타트업, 벤처 등 수백개 비상장 기업에 투자하는 VC 특성상 비상장사의 공정가치 평가가 어려운데다 연간 억 단위의 추가비용 문제가 발생할 것으로 예고되고 있다.

현행 금용상품 적용 회계기준(IAS39)에는 시가 산정이 쉽지않은 비상장 주식 등에 대해 원가방식의 회계처리를 허용해 왔다. 하지만 내년부터 시행되는 IFRS9(금융상품 국제회계기준)는 금융상품에 대한 공정가치 평가를 의무화하고 있다.

IFRS9이 도입으로 당기손익증권, 매도가능증권, 만기보유증권 등의 현행 금융상품 분류가 내년부터 '공정가치+당기손익 또는 기타포괄손익'으로 처리가 이뤄져야 한다. IFRS9이 도입으로 당기손익증권, 매도가능증권, 만기보유증권 등의 현행 금융상품 분류가 내년부터 '공정가치+당기손익 또는 기타포괄손익'으로 처리가 이뤄져야 한다. |

VC업계는 IFRS9 도입에 따른 추가비용 부담과 함께 업무량 증가에도 난색을 표한다. 김창규 KTB네트워크 전무는 "현재 투자중인 비상장 기업이 300여개"라며 "이 기업들을 매분기 기업평가사나 회계법인을 통해 공정가치를 평가하는 것은 시간과 비용면에서 너무 큰 부담"이라고 토로했다.

익명을 요구한 VC 관계자는 "미래성장 가능성에 중점을 둔 벤처펀드 투자관점과 보수적인 평가가 이뤄지는 평가기관과의 평가기준이 상당히 다르다"면서 "또 투자초기 대부분 손실감수가 기본인 비상장기업에 대해 공정가치로 평가하는 건 벤처투자의 취지에도 맞지 않는다"고 지적했다.

또 다른 VC 관계자는 "피투자회사의 결산능력이 부족해 평가관련 자료를 적기 입수하기도 어려운 게 현실"이라며 "벤처투자 초기엔 대부분 j커브 효과로 평가손실이 발생하고 투자 후 3~5년 후 투자성패가 결정되는 창업투자의 특성을 감안하면 공정가치 평가의 실제 효력은 미미할 것"이라고 말했다.

◆ "기타포괄손익 또는 당기손익 선택 의무...한번 결정하면 못바꿔"

IFRS9의 또 다른 이슈는 비상장주식의 공정가치를 '기타포괄손익'과 '당기손익' 중 하나로 일관성 있게 처리해야 한다는 점이다. 유승우 동부증권 연구원은 "기존 회계처리 방식은 주가보유기간 동안에 '기타포괄손익'으로 처리했다 손익이 확정되는 매도시점에 '당기손익'으로 전환 처리하는 것이 가능했다"면서 "IFRS9에선 한번 기타포괄손익으로 잡으면 매도할 때도 무조건 '기타포괄손익'으로 처리해야 한다"고 말했다.

문제는 매도가능증권을 보유기간동안 당기손익으로 처리할 경우 주가변동에 따라 실적 변동성이 커질 수밖에 없게 된다. 반대로 기타포괄손익으로 처리할 경우 주식매도 차익을 남기더라도 당기손익에 반영되지 않아 실적이 쪼그라 드는 상황이 불가피하다.

|

결국 VC업계는 보유중인 비상장주식의 미실현 이익에 실적 변동성을 노출시키느냐, 혹은 주식투자 이익에 대한 실적반영을 포기하느냐의 '양자택일' 상황에 놓인 셈.

이에 업계는 IFRS9의 적용기준을 일부 완화할 것을 요구하는 상황이다. 벤처캐피탈협회 관계자는 "회계처리 기준 범위 내에서 공정가치 평가 관련 관행을 개선하거나 합리적 사유인 경우 원가평가 할 수 있는 관행을 마련해야 한다"고 주장했다. 이어 "구체적으로 ▲설립 후 7년 미경과기업 ▲최초 투자후 5년 미경과기업 중 기업가치가 크게 변할 만한 특별한 사건이 발생하지 않은 기업 ▲자산 100억 이하의 비외감기업 등에 대해서는 기존처럼 원가법 적용을 허용해야 한다"고 대안을 제시했다.

이에 대해 김효희 금융감독원 국제회계팀장은 "IFRS9이 국내 VC업계를 특별히 겨냥한 것은 아니며 상장사, 금융회사, 상장사와 연결재무제표 작성대상인 모든 기업에 내년부터 일괄 적용되는 제도"라며 "또한 IFRS 기준과 관련, 벤처캐피탈 입장을 충분히 반영한 것으로 안다"고 일축했다.

[뉴스핌 Newspim] 김지완 기자 (swiss2pac@newspim.com)