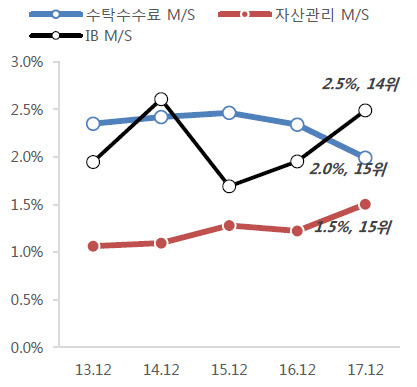

신재생에너지 PF 새 먹거리...중기특화 증권사로서 입지 다져야

[서울=뉴스핌] 김형락 기자 = SK증권이 IB(기업금융) 사업을 재정비하고 나섰다. 1년여를 끌어온 매각 작업이 마무리 수순으로 접어들면서 흐트러진 조직 분위기를 다잡고 IB에서 성과를 내겠다는 복안이다. SK증권은 특히 신재생에너지 프로젝트파이낸싱(PF)을 새로운 IB 먹거리로 강화하면서 중소기업 특화 증권사로서 입지를 다질 계획이다.

16일 금융투자업계에 따르면 최근 SK증권 IB부문은 각 본부의 장·단점과 앞으로 나아가야 할 방향 정리한 내용을 김신 SK증권 사장에게 보고했다. SK증권 IB부문은 기업금융 1본부, 기업금융 2본부, 신재생에너지본부, 구조화본부로 구성됐다. J&W파트너스를 새로운 대주주로 맞이하기 앞서 IB 사업 점검에 나선 것이다. 김 사장이 IB 부분에서 성과를 보여줘야 한다는 의지가 강하다는 게 내부 관계자들의 전언이다.

SK증권은 급격한 변화보다는 내실다지기에 중점을 둘 것으로 보인다. 기존 채권자본시장(DCM) 부분의 강점을 유지하면서 중기특화 증권사, 신재생에너지 PF 등 신규 영업을 강화할 것이라는 게 안팎의 진단이다.

올해 중기특화 증권사에 새롭게 합류한 SK증권은 구체적 사업 방향을 고민중이다. 김신 사장의 적극적 지원에 힘입어 중기특화 증권사 타이틀을 손에 쥐었지만 후발 주자로서 차별화 전략이 필요한 상황이다. SK증권 관계자는 "중기특화 증권사와 관련해 조직 방향 구상중"이라며 "IB 시장에서 중소기업을 많이 접촉하고 있지만 중기특화 시장 자체가 성숙하지 않은 점은 걱정"이라고 말했다.

중기특화 증권사는 기술력 있는 중소기업에 맞춤형 기업금융 서비스를 제공할 증권사를 육성·지원하는 제도다. △중소기업 특화 전용 펀드 운영 △유동화증권(P-CBO) 발행 주관사 선정 시 자기자본 요건 면제 △증권금융 대출 한도 확대 및 금리 우대 등의 혜택이 주어진다.

중기특화 증권사로서 SK증권의 첫 행보는 금융투자협회의 코스닥보고서 발간 사업 참여다. 5개 중기특화 증권사가 참여한 입찰 경쟁에서 SK증권을 포함한 3개 증권사가 최종 사업자로 선정됐다. SK증권은 리서치센터에 보고서 발간 사업을 담당하는 스몰캡 전담 팀을 꾸렸다. IB 부문에서도 리서치센터와 별개로 중기특화 지원 조직을 준비 중이다.

SK증권 관계자는 "IB 규모가 크진 않아 기업공개(IPO) 뿐만 아니라 코넥스 자문, 유상증자, 메자닌 발행, 비상장 주식 투자 등 주식자본시장(ECM) 관련 먹거리를 다양하게 고민하고 있다"고 말했다.

신재생에너지 PF는 SK증권이 신규 IB 사업으로 집중하는 분야다. SK증권은 이날 2550억원 규모의 대산 수소연료전지 발전소(50MW급) 프로젝트에 투자자 및 금융주선자로 참여한다고 밝혔다. 지금까지 SK증권은 △2600억원 규모의 영광풍력발전(79.6MW) △990억원 규모의 정암풍력발전(32.2MW) △520억원 규모의 약수풍력발전(20MW) 등 신재생에너지 사업 금융자문주선을 완료했다.

올해는 태백귀네미풍력발전(19.8MW)을 비롯해 신흥풍력발전(18MW), 광주상무지구연료전지(12.3MW) 등 약 1500억원 규모의 신재생에너지 PF 금융자문주선을 진행할 계획이다.

SK증권 IB의 주력인 DCM 부문의 수익성 악화 우려는 해결해야 할 숙제다. 지난달 26일 금융위원회가 SK에서 J&W파트너스로 회사의 대주주 변경을 승인하자 신용평가사들은 SK증권의 신용등급을 일제히 낮췄다. 나이스신용평가는 SK증권의 장기신용등급을 A+에서 A로, 단기신용등급은 A2+에서 A2로 하향 조정했다.

김서연 나이스신용평가 연구원은 "SK증권은 회사채, ABCP 인수 주선의 경우 단말기할부채권 등 SK 계열사로부터 나오는 수수료 비중이 높았다"며 "SK계열 사업기반이 없을 경우 장기적으로 IB 수수료 수입 규모가 감소할 수 있다"고 분석했다.

SK증권 관계자는 이와관련, "SK계열사다 보니 주관사 참여, 인수 등이 제한된 부분이 있었다"며 "규제가 풀려 오히려 기회가 될 수 있다"고 해명했다.

올해 상반기 회사채 발행 주관 실적은 대형사들과 어깨를 나란히 했다. 금융투자협회에 따르면 SK증권은 올해 1~6월 2조3051억원 규모의 공‧사모 회사채 발행을 주관해 전체 증권사 중 3위에 올랐다. 1위는 KB증권으로 2조7710억원, 2위는 미래에셋대우로 2조3783억원 규모다.

J&W파트너스는 지분 인수 뒤에도 5년 동안 기존 SK증권 임직원에 대한 고용을 보장하고, 당분간 현재 사명을 당분간 사용할 예정이다. SK증권 관계자는 "J&W파트너스의 매매대금 납입은 끝났다"며 "계열분리는 이르면 이달 말 끝날 예정"이라고 말했다.

rock@newspim.com