[서울=뉴스핌] 김유림 기자 = NH투자증권은 휴젤에 대해 경영진 교체 및 수출 실적 부진을 반영해 목표주가를 43만원으로 하향 조정했다. 다만 주가가 과도하게 하락했으며, 저평가 매력을 보유하고 있다고 전했다.

16일 구완성 NH투자증권 연구원은 “휴젤은 2018년 2분기부터 실적 쇼크가 반복됐다”며 “경영진 교체에 따른 의사결정 공백, 아시아 주요 판매딜러와의 계약 해지, 중국 규제 강화 등의 이유로 톡신 수출이 직격탄을 맞았다”고 했다.

구 연구원은 이어 “2, 3분기 연속 쇼크를 반영해 실적 추정치를 하향 조정했고, 이에 따라 목표주가 하향이 불가피했다”며 “톡신의 미국, 유럽 임상 개발 또한 추가 임상이 필요하게 되면서 각각 1~2년 정도 출시가 지연된 점이 악재로 작용했다”고 덧붙였다.

다만 NH투자증권은 투자의견은 '매수'를 유지했다. 구 연구원은 “내수에서 톡신, 필러 모두 새로운 영역을 개척하며 성장 지속 중”이라며 “톡신은 미간주름, 눈가주름에 이어 전신으로 사용 부위가 확대되며 대용량 수요가 늘고 있으며, 필러 또한 기존 탑티어(top-tier) 브랜드의 내수 점유율 하락과 대조적으로 휴젤 제품의 점유율이 지속 상승하고 있다”고 설명했다.

화장품 부문의 실적 역시 급성장할 것이란 전망이다. 구 연구원은 “면세점 채널에서 왕홍(중국 SNS 스타 지칭)의 홍보 효과로 최근 매출이 급성장하고 있다"면서 "2019년 연간 500억원 매출도 가능할 것”이라고 말했다.

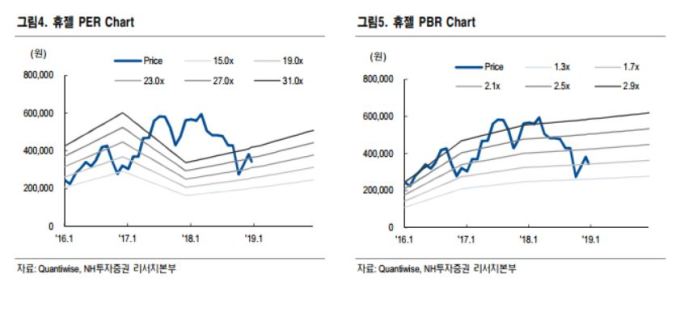

구 연구원은 “중국 수출 부진, 미국 임상 지연 등으로 주가가 과도하게 하락한 가운데, 지난 3분기 실적이 바닥이었음이 확인되는 구간”이라며 “현 주가는 2019년예상 주가수익비율(PER) 26배 수준으로 저평가 매력을 보유한 것으로 판단된다”고 했다.

urim@newspim.com