"웨이브 가입자 순항 중"...IPTV-웨이브 시너지 관건

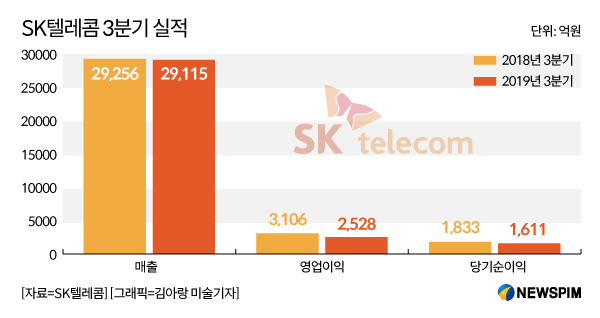

[서울=뉴스핌] 김지나 기자 = SK텔레콤의 3분기 실적은 드러난 숫자만 보면 만족스럽지 않다. 하지만 긍정적인 부분을 찾을 수 있다.

무엇보다 비통신 부문 즉, IPTV 등 미디어와 11번가 등 커머스, 보안 등의 성장이다. 비통신 부문의 매출 점유율이 45%를 넘었고 이익에도 기여했다. 통신부문과의 균형을 찾아는 셈이다.

SK텔레콤이 5세대(5G)에 막대한 돈을 투자하고 있는 만큼 앞으로 5G 인프라를 통해 얼마나 많은 돈을 벌어들일 수 있을 지가 관건이다. 여기에 온라인동영상서비스(OTT) '웨이브'가 IPTV와 얼마만큼 시너지를 발휘해 비(非)통신 사업 매출을 올릴 지도 주의 깊게 살펴볼 대목이다.

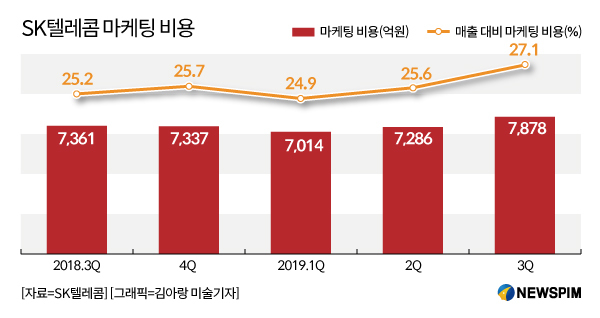

◆3Q 5G 마케팅비 전분기比 8% 늘어...전체 매출 27% 육박

|

31일 SK텔레콤은 3분기 연결 재무제표 공시를 통해 영업이익 3021억원으로 전년 동기에 비해 0.7% 줄었다고 밝혔다. 매출액은 9.0% 늘어난 4조5612억원이었다.

3분기 실적발표에서 가장 관심이 쏠렸던 부분은 5G 마케팅 비용 규모였다. SK텔레콤은 3분기 전체 매출액의 27.1%에 해당하는 7878억원을 마케팅 비용으로 집행했다. 5G 상용화 이후 가장 많은 수준이다.

3분기 마케팅 비용은 전분기에 비해 8.1% 늘었다. 이에 SK텔레콤의 개별 기준 영업이익은 전년 동기에 비해 18.6% 줄어든 2528억원에 그쳤다.

막대한 마케팅 비용 지출에도 불구하고 IPTV 등 미디어를 비롯한 커머스, 보안 등 비(非)통신 사업이 이익 급감을 막았다.

3분기 IPTV 가입자는 늘었고, 콘텐츠 판매도 확대됐다. 이에 3분기 IPTV 매출은 3337억원을 기록해 전년 동기에 비해 14.0% 늘고, 전분기에 비해선 3.6% 증가했다.

보안사업 매출은 ADT캡스의 안정적인 수익과 SK인포섹의 매출 성장으로 매출액 3060억원을 기록했다. 전분기에 비해 3.0% 늘어난 수준이다. 이에 3분기 비(非)통신 사업의 전체 매출 비중은 연결 기준으로 45%를 넘어섰다.

한 통신업계 관계자는 "5G 막대한 마케팅 비용으로 영업이익이 줄긴 했지만 알프(ARPU, 가입자당평균매출)가 증가 추세에 있다는 점은 주의 깊게 봐야 할 대목"이라며 "향후 5G 매출에 대한 긍정적인 신호로 볼 수 있다"고 설명했다.

◆"웨이브 10월 가입자 140만명 '순항'...티브로드 합병은 내년 1분기"

|

4분기 실적을 좌우할 부분은 역시 5G 투자액 규모다. 일단 증권가에선 SK텔레콤의 4분기 실적을 긍정적으로 전망하고 있다. 금융정보업체 에프앤가이드에 따르면 SK텔레콤의 4분기 매출액은 4조5713억원, 영업이익은 3062억원으로 추정했다. 전년 동기에 비해 각각 5.0%, 35.9% 늘어난 수준이다.

IPTV와 OTT 사업의 시너지 역시 중요하다. SK텔레콤은 지난 9월 지상파 3사와 함께 웨이브를 출범하고, OTT 사업에 드라이브를 걸고 있다. 통신업계가 5G 인프라를 위해 막대한 돈을 투자하고 있는 상황에 최대한 이익을 내기 위해선 5G망 사업 뿐 아니라 5G망을 활용한 부가적인 사업도 함께 키워나가야 한다.

SK텔레콤이 티브로드를 인수해 SK브로드밴드와 합병시켜 IPTV를 키워나가려고 하는 이유도 바로 이 때문이다.

윤풍영 SK텔레콤 최고재무책임자(CFO)는 컨퍼런스콜을 통해 "웨이브 기압자는 10월 기준 140만 수준이고, 2023년 목표 500만 유료가입자 가입을 위해 순항 중에 있다"고 말했다. 또 티브로드 합병과 관련해선 "아직 공정위 프로세스가 남아있고, 이후 과기정통부와 방통위의 인허가 절차가 남아있어 이후 2020년 1분기 이내 티브로드 합병을 완료할 것으로 예상된다"고 밝혔다.

이외에도 최근 카카오와 지분교환 방식으로 '주식 혈맹'을 맺은 상황에 양 사가 어떤 방식의 신사업을 만들어나갈 지도 관심이 집중되는 부분이다.

윤풍영 CFO는 "카카오와 제휴를 통해 카카오가 보유하고 있는 IT 자산을 당사의 유료 플랫폼과 연계해 향후 시너지를 증진할 것"이라고 덧붙였다.

abc123@newspim.com