스카이라이프로 인수의향 KT...."공정위리스크 최소화전략"

[서울=뉴스핌] 김지나 기자 = 현대HCN 매각 예비입찰에 SK텔레콤, LG유플러스에 KT스카이라이프까지 뛰어들며 인수전에 불이 붙었다. 본입찰이 아닌 예비입찰인 만큼 이통3사가 실제로 인수의향을 가지고 본입찰까지 뛰어들 지는 미지수다.

단 예비입찰에서 유찰 없이 이통3사 모두 인수의향을 밝힌 만큼 현대백화점은 현대HCN 매각 흥행 성공에는 한걸음 더 다가가게 됐다.

◆1~2개월 후 본입찰..."이통3사, 실제 본입찰 뛰어들지가 관건"

27일 업계에 따르면 전날 현대HCN 매각 예비입찰 공모 마감 결과, SK텔레콤·LG유플러스·KT스카이라이프가 응찰한 것으로 알려졌다. 지난해 SK텔레콤과 현대HCN 인수합병(M&A) 딜을 추진했다 무산되고, 공개경쟁입찰로 선회한 것으로 알려진 현대백화점 입장에선 흥행몰이에 성공한 것이다.

현대HCN은 6월 한 달 간 예비입찰에 뛰어든 사업자들과 가입자 현황, 재무현황, 직원 처우 등과 관련된 자료를 주고받으며 실사 형식의 현황 파악 절차를 진행할 것으로 보인다.

현대HCN 관계자는 "예비입찰 이후 확실한 일정은 정해지지 않았지만 6월 한 달 간은 예비입찰에 참여한 사업자들의 질의에 답하고, 자료를 주고받을 것으로 보인다"면서 "본입찰을 복수의 사업자와 할 지 하나의 사업자와 할 진 알 수 없고, 일반적으로 예비입찰에서 본입찰까지 1~2달가량 걸리는 데 상황에 따라 더 길어질수도 있을 것"이라고 설명했다.

이통3사가 모두 예비입찰에 뛰어들었다고, 현대HCN 매각가가 올라갈 것이란 추측은 섣부른 판단이다. 예비입찰이란 입찰에 참여할 업체나 사람이 얼마나 되는지 알아보기 위해 본입찰 전 입찰 조건을 갖춘 참여 희망자 등록을 받는 절차로, 예비입찰에 뛰어든 업체가 본입찰에 뛰어들지 않을 수도 있기 때문이다.

|

특히 통신3사가 인터넷TV(IPTV) 시장 점유율 경쟁이 치열하게 펼치는 상황에 실제 인수 의향 없이 예비입찰에만 뛰어들어 매물의 인수가를 높여 경쟁사에게 부담을 주기 위한 목적으로 인수의향서를 제출했을 가능성도 있다.

통신업계 관계자는 "예비입찰은 그냥 찔러보기 위해 참여했을 수도 있고, 꼭 낙찰을 받으려는 목적으로 뛰어든 것이 아닐 가능성도 있다"면서 "인수의향서를 제출했다는 이유만으로 인수에 진정성을 가졌다고 보긴 어렵고 본입찰까진 지켜봐야 할 것"이라고 말했다.

이통3사가 예비입찰에 뛰어들었다는 점에 있어 의미가 있는 부분은 매각가를 낮출 최악의 리스크인 유찰을 면했다는 점이다.

◆케이블TV 인수전에 스카이라이프 내세운 KT

현대HCN 인수전에 있어 변수는 KT다. 지난해 유료방송 M&A 1차전에서, SK브로드밴드-티브로드와 LG유플러스-CJ헬로의 짝짓기가 마무리됐다.

경쟁사가 공격적으로 케이블TV를 인수할 때 KT는 유료방송 합산규제 이슈가 마무리되지 않았다는 것을 이유로 M&A전(戰)에서 한걸음 뒤로 물러나 있었다. 이에 유료방송 시장에서 1위 자리를 고수하던 KT는 1위 자리를 위협받고 있는 상황이다.

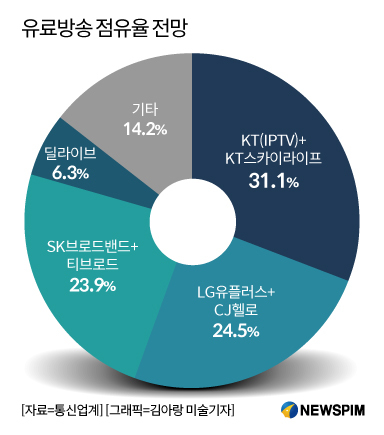

과학기술정보통신부 조사에 따르면 작년 6월말 기준 유료방송 시장 점유율은 KT(KT+KT스카이라이프)가 31.3%, LG유플러스(LG유플러스+LG헬로비전) 24.5%, SK브로드밴드(SK브로드밴드+티브로드) 23.9%로 나타났다.

이외에 딜라이브 6.1%, CMB 4.7%, 현대HCN 4.1% 등으로 SK텔레콤이나 LG유플러스가 현대HCN을 인수할 경우 KT와의 점유율 격차가 더욱 좁아지게 된다. 반면 KT가 인수한다면 1위 자리를 더 굳히는 모양이 된다.

한 업계 관계자는 "작년 SK텔레콤과 LG유플러스의 케이블TV 인수는 마무리됐고, KT 입장에선 유선방송 1등 사업자란 자존심이 있어 경쟁사가 추가 M&A를 하는 것이 싫을 수 있다"면서 "이에 경쟁사의 추가 M&A에 관심이 클 수밖에 없다"고 설명했다.

하지만 KT의 경우 유료방송시장 점유율을 3분의1로 제한하는 합산규제가 일몰된 덕에 족쇄는 풀렸지만 국회에서 사후규제 문제를 아직 매듭짓지 못했다.

또 현재 KT는 IPTV 사업으로만 800만 가입자를 확보한 데다 이미 위성방송도 보유하고 있어 유료방송시장의 지배적 사업자로 꼽힌다. 따라서 합산규제가 일몰로 사라졌더라도 추가 M&A에 대해 공정위의 문턱을 넘을 수 있을 진 미지수다. KT가 자회사 스카이라이프을 통해 현대HCN 예비입찰에 뛰어든 이유도 바로 때문으로 풀이된다.

또 다른 업계 관계자는 "KT는 공정위 리스크를 최소화하기 위해 KT가 아닌 스카이라이프를 통해 인수 의향을 밝힌 것으로 보인다"면서 "단, 스카이라이프가 현대HCN을 인수하게 될 경우 인수자금을 어디서 가져오느냐에 대한 이슈가 있을 수 있다"고 귀띔했다.

스카이라이프 관계자는 "유료방송 시장에서 생존을 위해 다양한 가능성을 검토해 왔으며, 그 일환으로 HCN 예비입찰에 참여했다"면서 " 앞으로 실사를 통해 스카이라이프 경영에 도움이 되는지 여부를 면밀히 검토할 예정"이라고 말했다.

abc123@newspim.com