[서울=뉴스핌] 정경환 기자 = 반등세를 보이던 LG디스플레이가 최근 주춤한 모습이다. LCD 및 OLED 업황에 대해 전문가들 사이에서 미묘한 견해 차이가 나타나는 가운데 기관 매수세와 외국인 매도세가 공방을 이어간다. 이런 와중에 대차잔고는 2년여 만에 최고치를 기록했다.

15일 한국거래소에 따르면, 지난주 들어 LG디스플레이 주가가 횡보하고 있다. 앞서 LG디스플레이는 올해 4월 27일 2만7050원(종가 기준)으로, 연고점을 찍은 뒤 내리막을 탔다. 그러다 지난 10월 6일 1만7450원의 연저점을 기록한 뒤 서서히 반등, 이달 9일 2만500원까지 회복한 터였다.

최근 주가 상승에는 기관 매수세 영향이 컸다. LCD 패널가 하락에 따른 3분기 수익성 부진 우려가 지난달 하순 실적 발표와 함께 일단락되는 동시에 향후 OLED 매출 증가 기대감이 매수세를 불러온 것으로 풀이된다.

LG디스플레이의 3분기 실적은 매출 7조2232억 원, 영업이익 5289억 원을 기록하며, 시장 컨센서스를 하회했다. 예상대로 LCD 판가 하락, 부품 부족에 따른 일부 물량의 공급 지연 등이 영향을 미쳤다.

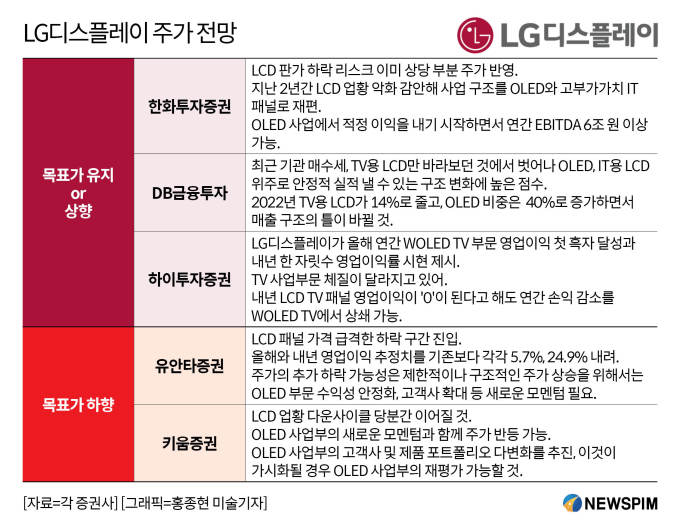

이순학 한화투자증권 연구원은 "LCD 판가 하락에 따른 리스크는 주가에 상당 부분 반영됐다"면서 "LG디스플레이는 지난 2년간 LCD 업황 악화를 감안해 사업 구조를 OLED와 고부가가치 IT 패널로 재편한 상황으로, OLED 사업에서 적정 이익을 내기 시작하면 연간 EBITDA 6조 원 이상을 거둘 수 있을 것"이라고 내다봤다.

권성률 DB금융투자 연구원은 "최근 기관 매수세에 힘입어 주가가 한 달간 12% 상승했다"며 "TV용 LCD만 바라보던 매매 패턴에서 벗어나 OLED, IT용 LCD 위주로 안정적인 실적을 낼 수 있는 구조 변화에 높은 점수를 주는 것으로 보인다"고 했다.

그러면서 "2019년 TV용 LCD 비중 25%, OLED 비중 17%였던 매출 구조가 2022년에는 TV용 LCD가 14%로 줄고, OLED 비중은 40%로 증가하면서 틀이 바뀔 것"이라며 "OLED가 이전에는 대규모 적자를 기록하며 이익을 깎아 내렸다면, 2021년 하반기부터 흑자 기조에 접어들고, 2022년에는 이익률이 개선되면서 영업이익 기여도도 커질 것으로 본다"고 덧붙였다.

|

실제 기관은 지난달 22일 이후 이달 12일까지 16거래일 중 15거래일을 순매수하며 총 1173억 원어치 사들였다.

정원석 하이투자증권 연구원은 "LG디스플레이의 오는 4분기 WOLED TV 부문 영업이익률은 약 9% 수준이 예상된다"며 "특히, 2022년 WOLED TV 부문 연간 매출은 7조4000억 원, 영업이익은 5690억 원으로 전년 대비 각각 26%, 2237% 증가할 것으로 보인다"고 했다. LG디스플레이는 지난달 실적 발표 당시 올해와 내년 WOLED TV 출하량 계획을 각각 800만 대, 1000만 대로 제시했다. 또한, 올해 연간 WOLED TV 부문 영업이익 첫 흑자 전환 달성과 내년 한 자릿수 영업이익률을 시현할 것으로 전망했다.

정원석 연구원은 이어 "TV 사업부문의 체질이 완전히 달라지고 있다는 의미로, 내년 LCD TV 패널 영업이익이 '0'이 된다고 가정하더라도 연간 손익 감소를 WOLED TV에서 대부분 상쇄 가능하다"면서 LG디스플레이의 목표주가를 2만7000원으로 기존 대비 8% 상향 조정했다.

반면, 외국인은 매도세가 상대적으로 강하다. 같은 16거래일 동안 10거래일에서 매도 우위를 보이며 총 289억 원 순매도했다.

이 같은 상황에서 대차잔고도 급격히 증가하고 있는 추세다. 지난 2분기 이후 꾸준히 증가하던 LG디스플레이 대차잔고 규모는 어느덧 2019년 8월 이후 가장 많은 수준에 이르렀다. 현재 LG디스플레이 대차잔고금액은 1조2674억 원으로 코스피 종목 가운데 9위다.

장우람 이베스트투자증권 연구원은 "당분간 LG디스플레이의 실적은 기대치를 하회할 것으로 보인다"며 "TV 패널 가격 급락 영향으로 단기간에 이익률을 개선하기 어렵고, OLED TV 부문의 추가 고객 확보도 불확실성이 높기 때문에 당분간 보수적인 관점에서 투자전략을 수립할 필요가 있다"고 권고했다.

유안타증권과 키움증권은 목표주가를 하향 조정했다. 유안타증권이 기존 3만1000원에서 2만5000원으로 19%를, 키움증권은 2만8000원에서 2만4000원으로 14% 각각 낮췄다.

김광진 유안타증권 연구원은 "LCD 패널 가격이 급격한 하락 구간에 진입함에 따라 올해와 내년 영업이익 추정치를 기존보다 각각 5.7%, 24.9% 내린 점을 반영했다"며 "현 주가는 실적 우려감이 충분히 선반영된 것으로, 추가 하락 가능성은 제한적이나 멀티플 확장을 통한 구조적인 주가 상승을 위해서는 OLED 부문 수익성 안정화, 고객사 확대 등 새로운 모멘텀이 필요하다"고 봤다.

김소원 키움증권 연구원은 "LCD 업황의 다운사이클이 당분간 이어질 것으로 예상되는 바, LG디스플레이 주가는 OLED 사업부의 새로운 모멘텀과 함께 반등 가능할 것으로 판단된다"며 "특히, OLED 사업부의 고객사 및 제품 포트폴리오 다변화를 추진하고 있는 것으로 파악되는데, 이것이 가시화될 경우 OLED 사업부의 재평가가 가능할 것"이라고 짚었다.

hoan@newspim.com