18~19일 주가급락...LG화학 투자자 원성

기업 물적분할 후 상장 보완책 마련 중

주식매수청구권, 주식우선배정안 유력

[서울=뉴스핌] 김신정 기자 = LG화학에서 물적분할한 배터리 자회사 LG에너지솔루션이 기업공개(IPO) 일반 청약에서 증거금 114조원이 몰리며 대박을 터뜨렸다. 반면 모회사인 LG화학 주식을 보유한 개인투자자들의 불만은 최고조에 달하고 있다.

20일 금융투자업계에 따르면 전날 온라인상의 한 LG화학 종목토론방에는 주주들의 불만과 원성으로 가득찼다.LG에너지솔루션이 일반 청약 경쟁률 신기록을 세우자 LG화학 종목토론방에선 성토의 글이 올라왔다. '물적분할은 도대체 누구를 위한건가요?', '엔솔 상장 앞두고 외국인과 기관이 LG화학만 모두 팔아 치우네' 등의 항의성 글들이었다.

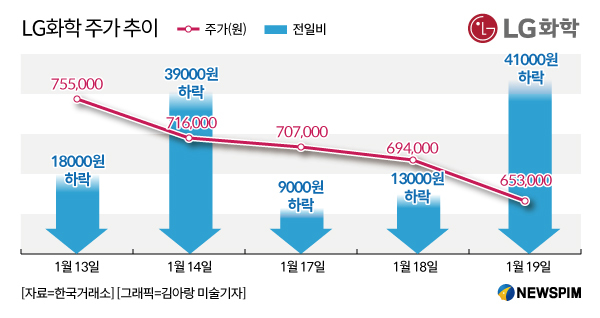

실제 LG엔솔 일반청약이 있던 지난 18~19일 이틀 연속 외국인과 기관은 각각 LG화학 주식을 3만9008주, 1만9436주 팔아치웠다. 국내 증시가 전반적으로 안좋았기도 했지만 LG화학의 주가는 이틀 동안 5만4000원이나 빠졌다.

지난해 1월 14일 105만원까지 올랐던 LG화학 주가는 물적분할이 추진되자 지난해 12월에는 61만원대까지 하락했다. 그러다 1월 들어 가까스로 66만원대에 머물고 있다.

기업이 알짜사업을 떼어다 자회사로 만들어 상장하면 그만큼 모회사 주주들에겐 불리하다. 모회사는 기업 가치가 깎이면서 그대로 주가 하락이 발생하기 때문이다.

반면 기업은 물적분할을 선호한다. 투자금 확보를 위해 유상증자를 하면 기존 지배주주의 보유 주식 비중이 줄지만, 물적분할을 하면 자금 유치와 함께 모회사 지분을 희석시키지 않고 유지할 수 있기 때문이다.

모기업 투자자들의 원성이 점차 커지자 정치권과 관련기관에선 기업들의 물적분할 후 자회사 상장에 대한 제동에 나선 상태다. 최근까지 유력하게 거론되는 방안은 '기업분할 반대주주 주식매수청구권 부여'와 '분할된 자회사 상장시 모회사 주주 주식우선배정 의무화'다.

더불어민주당 이용우 의원이 주축이 돼 관련 기관과 학계 인사들이 토론을 벌이며 최종방안을 마련중이다. 가급적 자본시장법 시행령, 한국거래소 규정 개정, 금융투자협회 증권인수업무 등에 대한 개정 작업 중 시간이 덜 걸리는 방안을 채택할 계획이다.

거래소도 물적분할한 자회사에 대한 점검을 강화한다. 물적 분할 후 상장할 때 주주소통이 있었는지와 주주보호책이 있었는지 등 여부를 보다 면밀하게 심사하겠다는 방침이다.

물적분할 논쟁은 한동안 주식 시장을 뜨겁게 달굴 전망이다. 올해 대어급 IPO가 줄줄이 예고돼 있어서다. 이마트에서 떨어져 나온 SSG닷컴, 카카오로부터 카카오엔터테인먼트와 카카오모빌리티를 분할해 상장할 계획이다.

이렇다 보니 기업 물적분할에 대한 보완책이 하루 빨리 필요하다는 목소리가 커지고 있다. 이관휘 서울대 경영대 교수는 "기업이 물적분할 후 상장하면 지배주주의 지배권 방어와 소액주주들의 배당권 손실이라는 권리가 상충하는데 결국 지배주주의 지배권 방어 비용을 소액주주들이 내는 셈"이라며 "소액주주들의 지위를 올려야 하는 방안이 시급하다"고 말했다.

aza@newspim.com