"작년 대형IPO株, 상장 첫 날 공모가 보다 평균 78%"

[서울=뉴스핌] 김양섭 기자 = LG에너지솔루션(LG엔솔)의 공모주 일반 청약이 마감된 가운데, 상장 이후 주가 전망에 관심이 쏠린다. 증권가에선 적정 시가총액을 100조~120조원 정도로 전망하고 있다. 공모가액 기준 시가총액인 70조원 대비 40~70% 상승 여력이 있다고 보는것이다. 여기에 상장 초기 수급이 몰릴 가능성을 감안하면 공모가 대비 2배도 가능할 것이라는 전망이 나온다.

20일 금융투자업계에 따르면, 지난 18~19일 진행된 LG엔솔의 일반 투자자 대상 청약 증거금은 114조1066억원으로 집계됐다. 이는 현재까지 청약 증거금 1위인 SKIET(81조원)를 넘어서는 신기록이다.

상장 예정일은 오는 27일이다. 증권가에선 대체로 적정 또는 목표 시가총액을 100조~120조원 정도로 전망하고 있다. 주가 기준으로 하면, 40만~50만원 수준이다.

기록적인 청약 흥행으로 일부 투자자들은 '따상(공모가의 2배에 시초가 형성 후 상한가)'에 대한 기대감도 키우고 있지만, '따상'까지는 무리라는 분위기가 지배적이다. 다만 상장 초기 수급이 몰리면서 '따(공모가의 2배)' 정도까지는 가능하지 않겠느냐는 시각은 있다. 시가총액 기준으로 보면 2배는 140조원이다.

한지영 키움증권 연구원은 "유통물량이 적은 탓에 시장 일각에서는 시총이 130조~150조원까지도 달성 가능할 것으로 전망하고 있다. 상장 시 코스피 시총 2~3위에 오르는 동시에 기존 시총 상위 기업들의 순위와 코스피 추종 지수 또는 펀드 내 비중이 재조정되며 주가 변동성이 확대될 것"이라고 전망했다.

시장의 관심사는 상장 첫날 종가다. 당일 종가가 MSCI 및 코스피 200 등의 큰 지수에 편입되는 기준이 되기 때문이다.

높은 변동성 탓에 상장 첫날 장중에 이미 공모가 2배를 기록할 것이라는 전망도 나온다.

익명을 요청한 펀드매니저는 "대체적인 분위기는 적정 시가총액 100조~120조인데, 상장 첫날은 수급 영향이 상당히 크다. 변동성이 크기 때문에 장중 상단 범위 가격으로 보면, 공모가 2배 정도는 갈 수 있을것 같다"고 전했다.

스캘핑을 주로 한다는 한 투자자는 "대형주 상장 첫날은 스캘핑을 하는 투자자들은 거의 다 참여한다고 보면 된다"면서 "당일 주가 움직이는 범위가 넓기 때문에 일시적으로 오버슈팅일 나오면서 공모가 대비 2배 정도는 한번 터치하지 않을까 생각한다"고 견해를 전했다.

|

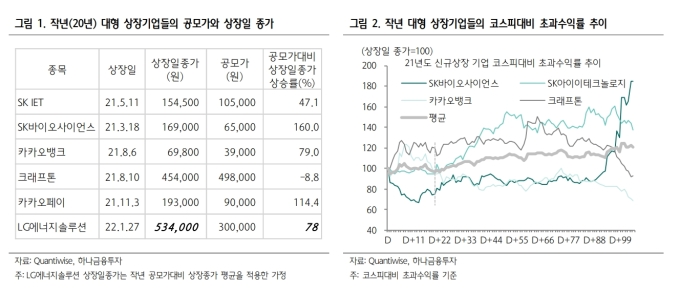

작년에 했던 IPO 중에서 대형주에 속하는 SK바이오사이언스, SK아이테크놀로지, 카카오뱅크, 크래프톤, 카카오페이 등의 상장 당일 종가는 평균적으로 공모가 대비 78% 상승했다.

이 통계를 그대로 적용시키면 LG엔솔의 27일 종가는 53만4000원으로 계산된다. 이는 시가총액 기준으로 125조원 수준이다.

이슈가 됐던 대형주의 상장 첫날은 항상 기록적인 수급이 몰리면서 높은 변동성을 보였다. 단기트레이딩을 하는 투자자들도 대부분 이날 트레이딩에 참여한다.

대형주들은 대체로 상장 첫날 기록적인 주가를 기록했다가 조정을 받고 한 두달 이후 다시 고점을 돌파하는 패턴을 보인 경우가 많았다.

이경수 하나금융투자 연구원은 "작년 상장된 위 종목 중 비정상적인 이벤트와 주가 하락을 기록하고 있는 카카오페이를 제외하고 4개 종목의 코스피대비 초과성과를 평균적으로 봤을때, 높게 형성된 상장 첫 날 종가가 꾸준히 하락하다가 약 25거래일 이후 상장 첫날 주가 수준을 안정적으로 넘어서는 모습이 관찰된다"고 설명했다.

상장 초기 수급 측면은 우호적이다. 코스피 추종 액티브 펀드들의 편입 수요와 코스피200, MSCI 등 패시브 자금이 유입될 경우 LG엔솔의 유통 주식 수요 증가로 이어질 것이라는 분석이다. LG엔솔의 FTSE, MSCI 편입 성공을 가정할 경우 예상되는 패시브 유입 자금은 최소 1조원을 넘어설 것으로 보인다.

이경수 연구원은 "LG엔솔의 상장 초 랠리 가능성의 근원은 패시브 수급 유입 임팩트"라고 진단했다.

유진투자증권은 지난 19일 목표가를 제시하며 커버리지를 개시했다. 목표주가는 52만원이다. 황성현 유진투자증권 연구원은 "목표 시가총액 122조원은 2025년 예상 RBITDA 7조7,000억원의 16배(CATL 대비 22%)에 해당한다"며 "GM, 스텔란티스뿐 아니라 혼다(미정) 등 완성차 OEM과의 JV를 확대하며 초격차전략을 지속 중"이라고 평가했다.

이에 앞서 삼성증권과 NH투자증권 목표 시가총액 101조원(주가 43만원)을 제시했고, SK증권은 적정 시가총액으로 100조원을 전망했다.

ssup825@newspim.com