파월, 지난 8월 잭슨홀 회의처럼 강경 발언 내놓을 것

여전히 강력한 고용시장, 파월 매파 발언 내놓을 근거로 작용

[휴스턴=뉴스핌] 고인원 특파원= 오는 1월 31일~2월 1일 올해 첫 연방공개시장위원회(FOMC)를 앞두고 제롬 파월 미 연방준비제도(Fed·연준) 의장이 매파적 발언으로 달아오른 시장의 분위기에 찬물을 끼얹으려 할 것이라는 관측이 나왔다.

연준의 금리 인상 중단과 연내 금리 인하 전망에 금융 여건이 빠르게 완화하고 있어, 연준의 물가 안정 노력에 걸림돌이 될 리스크가 커지고 있기 때문이다.

◆ 연준 고강도 긴축에도 미 금융여건지수 지난해 2월 이후 최고...'연말 피벗 기대'

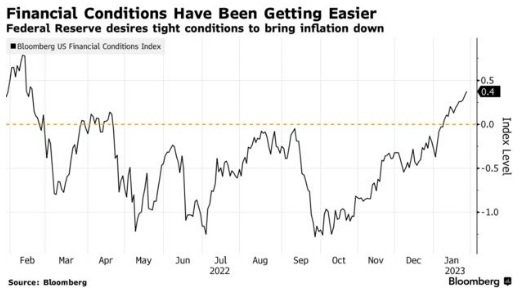

블룸버그 통신이 집계한 금융시장의 압박 정도를 나타내는 '미국 금융여건지수(US Financial Conditions Index)'는 최근 지난해 2월 이후 최고로 치솟았다. 이는 금융여건이 그만큼 완화됐다는 의미다.

오는 2월 FOMC를 앞두고 발표된 12월 미국의 소비자물가지수(CPI)와 개인소비지출 물가지수(PCE) 등 각종 인플레이션 지표가 뚜렷한 둔화 추세를 보이자, 연준이 긴축 속도 조절에 나선 후 연내에는 금리 인하로 돌아설 것이라는 관측이 시장에 확산한 탓이다.

지표와 연준의 정책 변화에 한발 앞서 움직이는 시장에서는 연내 금리 인하 가능성을 반영하기 시작했고, 글로벌 주식, 채권 시장은 올해 들어 지금까지 랠리를 펼쳤다. 뉴욕증시의 다우존스지수는 1월에만 2.5%, S&P500지수는 6% 상승했으며, 나스닥지수는 11% 오르며 월간으로 지난 2001년 1월 이후 최대폭 올랐다.

이처럼 금융 여건이 완화되면 소위 '자산효과(자산가치가 증가하면 소비도 증가하는 현상)'로 인해 소비 지출이 늘게 되고 이는 인플레이션을 낮추는 데 걸림돌로 작용한다.

확실한 물가 안정을 원하는 파월이 최근 급격한 시장의 랠리를 그저 지켜보고만 있지는 않을 것이란 경고가 나오는 이유다.

◆ "파월, 지난 8월 잭슨홀 회의처럼 강경 발언 내놓을 것"

뱅크오브아메리카(BofA)의 에단 해리스 글로벌 경제 연구 책임자는 "파월이 이번 회의에서 매파적인 메시지를 보낼 수 있다"면서 "의장이 이미 뜨거운 시장에 기름을 더 붓고 싶지는 않을 것"으로 내다봤다.

지난해 7월에도 파월 의장은 금리 인상을 이어갈 필요성을 강조했지만, 시장은 연준 '피벗(정책 전환)' 가능성을 점치며 랠리를 보였고, 결국 8월 잭슨홀 회의에서 의장은 강경한 매파 발언으로 시장의 분위기를 가라앉혔다.

통신은 당시와 마찬가지로 시장이 이번에도 피벗 기대로 한 발 앞서 나가고 있는 만큼, 이번 회의에서도 같은 상황이 반복될 가능성을 경고했다.

앞서 18일 로리 로건 댈러스 연방준비은행(연은) 총재도 그 같은 가능성을 경고했다. 그는 금리 인상 속도 둔화로 금융 여건이 더 완화하면 "금리를 예상보다 더 높은 수준으로 점진적으로 높임으로써 그 효과(금융 여건 완화에 따른 효과)를 상쇄할 수 있다"고 말했다. 완화적인 금융 여건이 계속될 경우 최종금리가 한층 높아질 가능성을 경고한 셈이다.

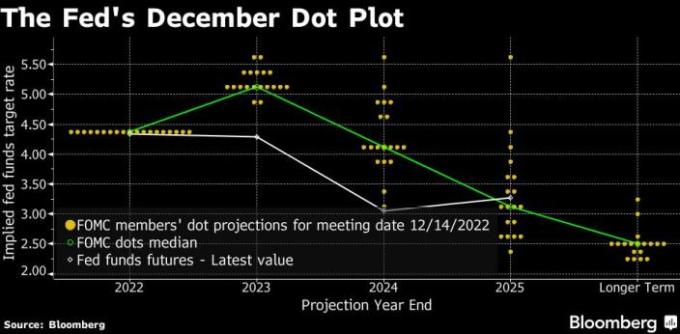

최종금리 수준을 두고도 시장과 연준은 '동상이몽'을 이어가고 있다. 현재 시장에서는 기준금리가 5월이나 6월 4.9%로 정점을 찍고 연말에는 4.5% 아래로 하락한 후, 2024년 추가 하락할 가능성에 베팅하고 있다.

반면 지난 12월 점도표(연준 위원들의 향후 금리 전망을 나타낸 도표)에서 위원들은 올해 최종금리 전망치 중간값으로 5.1%로 제시했다. 현재 시장과 연준이 바라보는 최종금리 수준에도 차이가 있는 셈이다.

소니아 메스킨 BNY멜론 인베스트먼트 미국 거시부문장은 "연준은 지금보다 훨씬 타이트한 금융 여건이 필요하다"면서 "연준은 지난해 내내 이 문제로 씨름했는데, 올해에도 같은 문제로 고심할 것으로 보인다"고 지적했다.

미 경제가 강한 회복탄력성을 보이는 가운데, 물가 안정을 위해 경제 성장률을 장기 추세 아래로 유지하려는 연준의 노력에 금융 여건은 매우 중요하기 때문이다.

◆ 여전히 강력한 고용시장, 파월 매파 발언 내놓을 근거로 작용

지난주 발표된 미국의 4분기 국내총생산(GDP) 성장률은 연율로 2.9%로 집계됐으며, 같은 날 발표된 주간 신규실업수당 청구 건수는 지난해 4월 이후 최저로 떨어졌다. 강력한 긴축에도 미 경제가 하반기 성장세를 이어간 가운데, 고용 시장에서는 수요가 공급을 초과하는 타이트한 상황이 계속됐다.

블랙록의 아이셰어스투자전략 책임자인 가르기 차우드후리는 "파월 의장이 시장에 반영된 하반기 금리 인하 기대를 꺾을 것으로 보인다"면서 "타이트한 노동시장 덕분에 연준이 그럴만한 여지가 있다"고 덧붙였다.

다만 통신은 연준이 이번 회의에서 인플레이션 전망이 나아졌다는 것을 인정하고 기준금리도 0.25%포인트 인상에 그치며 조절에 나설 텐데, 동시에 연준이 물가 안정을 위한 싸움을 계속할 것이란 인상을 시장에 심어주기는 쉽지 않을 것으로 내다봤다.

캐시 보스탄틱 네이션와이드 수석 이코노미스트는 "지금 (연준의) 목표는 시장이 하반기 금리 인하 전망을 선반영해 금융 여건이 불필요하게 완화되는 것을 막는 것"이라면서 "시장은 지금 너무 비둘기파적으로 변하고 있는데, 바로 이 같은 이유로 파월 의장은 2월 회의 후 기자 회견에서 매파적인 태도를 고수하고 인플레이션이 여전히 가장 큰 걱정거리라는 점을 강조할 것으로 보인다"고 강조했다.

koinwon@newspim.com