2025년 만기 대출금 2.9조달러

오피스빌딩 20% 채권자 손에

이 기사는 4월 7일 오후 4시12분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 월가가 상업용 부동산 시장을 금융위기 뇌관으로 지목한 것은 막연한 우려가 아니다. 각종 데이터를 통해 시장의 실태가 드러나고 있다.

여기에 실리콘밸리은행(SVB)의 파산 사태와 시그니처은행의 폐쇄 등 지역 은행의 위기가 불안감을 더욱 증폭시켰다.

골드만 삭스에 따르면 전체 대출액 가운데 이들 중소형 은행이 집행한 금액이 80%에 이르기 때문. 상업용 부동산 시장이 최악의 시나리오대로 무너질 경우 금융시스템이 패닉에 빠질 수 있다는 우려다.

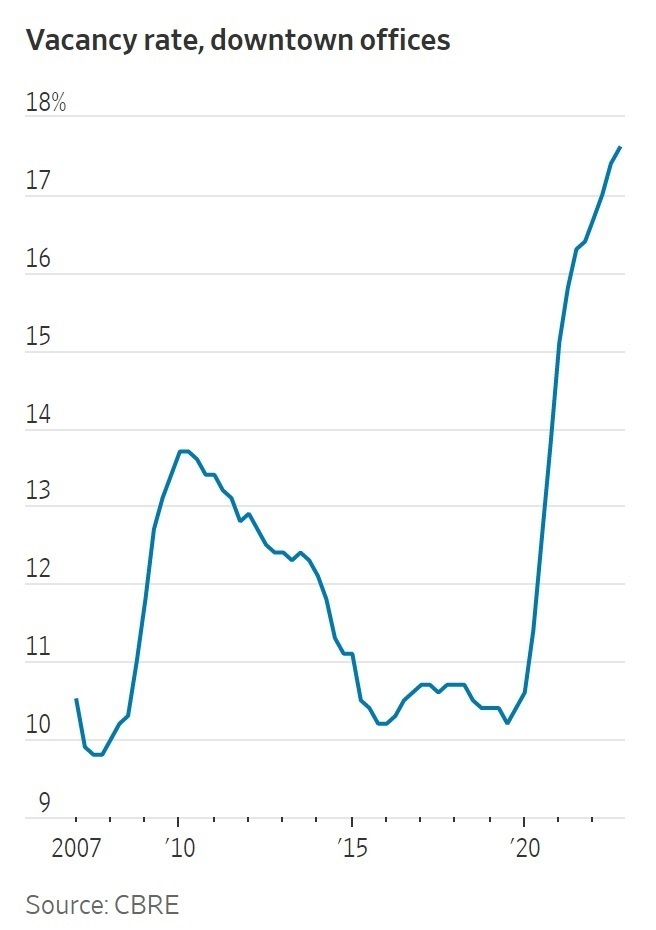

전미부동산중개인협회(NAR)에 따르면 미국 대도시 오피스 빌딩의 공실율이 신종 코로나바이러스(코로나19) 팬데믹 사태 이전인 2019년 9.5%에서 최근 12%로 뛰었다.

대도시일수록 공실율이 높은 실정이다. 부동산 시장 조사 업체 CBRE에 따르면 대도시 상업 지구의 오피스 빌딩 공실율이 2022년 4분기 17.6%롤 기록, 2년 전 13.8%에서 큰 폭으로 치솟았다.

일부 건물은 용도를 사무용에서 거주용으로 전환하고 아파트로 리모델링을 통해 돌파구 마련에 나섰지만 근본적인 대책으로 보기 어렵다는 지적이다.

사실 주거용 부동산 시장에서도 한파가 두드러진다. 시장 조사 업체 코스타 그룹에 따르면 2023년 1분기 미국 아파트 건물 매매가 140억달러로 집계, 전년 동기에 비해 74% 급감했다. 매매 규모가 1160억달러로 최고치 기록을 세웠던 2021년 4분기에 비해서는 88% 줄었다.

뉴욕타임스(NYT)에 따르면 2025년까지 만기 상환하거나 연장해야 하는 상업용 부동산 대출액이 2조9000억달러에 이른다.

공실율이 추가 상승할 경우 원리금 상환이 어려워질 뿐 아니라 담보물 가치의 하락으로 인해 만기 연장 역시 간단치 않을 전망이다.

여기에 미국 연방준비제도(Fed)가 팬데믹 당시 제로 수준으로 내렸던 기준금리를 4.75~5.00%까지 끌어올린 데 따른 충격도 해당 부동산 시장과 은행권을 크게 압박하는 실정이다.

야누스 핸더슨 인베스터스의 존 커슈너 금융공학 헤드는 월스트리트저널(WSJ)과 인터뷰를 갖고 "앞으로 수 년간 전체 오피스 빌딩 가운데 10~20% 가량이 채권자 손에 넘어갈 것"이라며 "건물 가격의 추가 하락이 이어지는 한편 이를 담보로 한 증권과 펀드에도 타격이 불가피하다"고 강조했다.

뱅크오브아메리카(BofA)는 최근 보고서를 내고 "앞서 중앙은행의 유동성 지원을 근거로 지역 은행의 위기가 일단락됐다고 주장했던 것은 섣부른 판단이었다"고 말했다.

유로존에서도 경고의 목소리가 날로 고조되는 모양새다. 유럽중앙은행(ECB)은 지난 4월3일(현지시각) 1조유로에 달하는 유로존 지역 상업용 부동산 펀드에서 부실이 발생, 금융시스템 전반에 위협을 가할 수 있다고 경고했다.

금리 상승과 실물경기 둔화로 인해 부동산 가격의 하락이 이어질 경우 투자자들이 펀드에서 앞다퉈 자금을 인출, 이른바 '펀드런'이 발생할 수 있고 이 경우 유동성 위기와 부동산 가격의 급락 등 악순환이 벌어질 수 있다는 얘기다.

저금리 기조가 이어졌던 지난 10년 사이 유로존의 상업용 부동산 펀드 자산은 3배 급증했다. 정책자들은 블랙스톤이 시행한 펀드 상환 제한을 포함해 금융시스템 안정을 지키기 위한 대책 마련이 시급하다고 강조한다.

higrace5@newspim.com