특수채 발행·은행 대출 증가 맞물린 결과

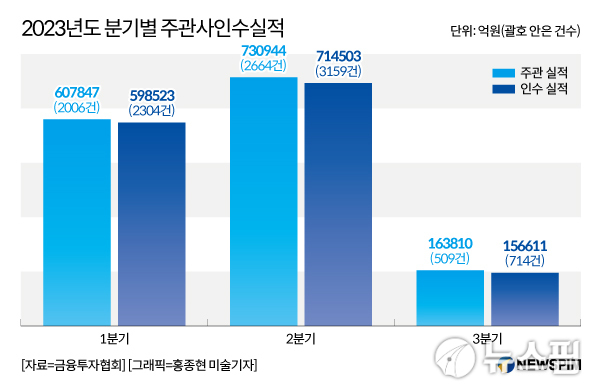

[서울=뉴스핌] 이석훈 기자 = 지난 3분기 채권 발행을 통한 증권사의 주관·인수 실적이 직전 분기 대비 77% 급감했다. 게다가 금리 변동성이 여전히 높은 상황이라 4분기 실적도 장담하기 어렵다

12일 금융투자협회에 따르면 지난 3분기 전체 증권사의 채권 발행 관련 주관사 주관 실적은 16조 3810억원으로 집계됐다. 이는 직전 분기에 기록한 73조 944억원에 비해 무려 77.6% 감소한 수치다. 동 기간 인수 실적도 71조 4503억원에서 15조 6611억원으로 급감했다.

발행·인수 실적 순위에 변동이 생겼고 각사별 실적 변동 폭도 컸다. 지난 분기 실적 '킹'은 18조원 9679억원의 KB증권이었는데, 3분기에 2조 99633억원으로 90%가량 줄어들며 2위로 내려앉았다. 새로 1위에 오른 NH투자증권의 실적도 같은 기간 3분의 1 줄어든 4조 4292억원을 기록했다.

또 한국투자증권이 직전 분기 대비 84% 감소한 2조 3998억원을 기록하면서 2위에서 4위로 순위가 낮아졌다. 기존 3위였던 한양증권은 같은 기간 90%가량 적은 1조 8452억원을 기록하며 순위권 밖으로 밀려났다. 한양증권의 자리를 빼앗은 신한금융투자의 실적도 2분기 대비 3조 6809억원 줄어든 2조 4951억원으로 집계됐다.

이렇듯 증권사의 채권 관련 실적이 급감한 이유는 각 기업이 회사채 발행보다는 은행 대출로 자금을 충당하는 경우가 늘었기 때문이다. 실제로 지난 10월 5대 은행(KB국민·신한·하나·우리·NH농협은행)의 기업 대출 잔액은 764조 3159억원인 것으로 집계됐는데, 이는 9월 756조 3310억원보다 7조 9849억원 늘어난 수치다.

공기업·지자체 등이 발행하는 특수채가 늘어난 것도 주요 요인으로 지목된다. 특수채는 채권 시장에서 초우량물로 여겨지기 때문에 보통 특수채 발행이 늘어나면 발행 주체가 전체 시장 자금을 흡수한다. 금융투자협회에 의하면 지난 9월 특수채 순발행량은 총 4조 3126억원으로 나타났는데, 7월(2조 6470억원)과 8월(4조 2011억원)에 이어 두 달 연속 증가했다.

얼마 남지 않은 4분기에도 실적 반등은 요원하다. 익명을 요청한 대형사 관계자는 "현재 기업들 상황이 좋지 않다 보니 증권사 측에서도 무분별한 회사채 발행을 억제하려는 분위기"라며 "회사채 발행 실적은 4분기에도 어려울 가능성이 있다"고 밝혔다.

채권 관련 전문가도 "작년 레고랜드 사태 이후 상반기에 회사채를 너무 많이 발행한 감이 있다"며 "선조달에 따른 회사채 급감이 일어났다고 봐야 하고 10월부터 은행채 발행 한도 제한이 풀리는 것도 회사채 시장에 마이너스"라고 설명했다.

stpoemseok@newspim.com