이익 증폭 메커니즘, 실적서 관찰

아직 투자자 주목도는 낮은 상황

"금광주 투자 3개 국면 따라 전개"

이 기사는 8월 30일 오후 4시43분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<고정비 지렛대를 눌러라…'절치부심' 금광주에 서광①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 자본집약적인 금광업은 업종 특성상 고정비 비중이 크다. 금값이 상승하거나 생산량이 증대돼 매출이 늘어나면 이익이 크게 늘어나는 구조다. 하지만 2011~2015년의 무분별한 설비투자, 2020~2022년 운영비 급증은 이런 레버리지 효과를 억제했다. 두 시기 모두 금값이 올라 매출액을 끌어올릴 호기였는데도 말이다. 거액의 설비투자는 고정비 자체를 크게 늘렸고 변동비와도 같은 운영비의 급증은 레버리지 효과를 대폭 상쇄했다.

5. "제한 해제"

전문가 사이에서는 업계가 이제는 레버리지 효과를 누릴 여건이 갖춰졌다는 분석이 나온다. 스프로트에 따르면 2023년 금 평균 시세는 온스당 1943달러였고 업계 전반의 순이익릉 온스당 200달러로 추산됐다. 또 올해 평균 금 가격이 1분기 2072달러를 유지한다면 비용 감소에 따라 순이익이 온스당 322달러로 약 61% 증가할 것으로 추산됐다. 올해 금 가격이 약 6.6% 상승한다면 업계 이익은 61% 증가할 것이라는 의미다.

레버리지 효과 증폭 메커니즘의 징후는 업계의 최근 실적 보고를 통해 파악되고 있다. 세계 2위 금광업체인 배릭골드(GOLD)는 올해 2분기 결산에서 매출액이 금값 상승과 생산량 증가로 12% 늘었으면서도 비용은 줄어 EBITDA 마진이 54%로 전년동기 대비 6%포인트 늘어난 것으로 보고했다. EBITDA 마진을 회사의 합작투자나 부분 소유 자회사 등의 지분율에 따른 귀속분으로 한정해 산출하면 관련 마진은 48%로 17%포인트나 상승한다.

6. 미온적인 관심

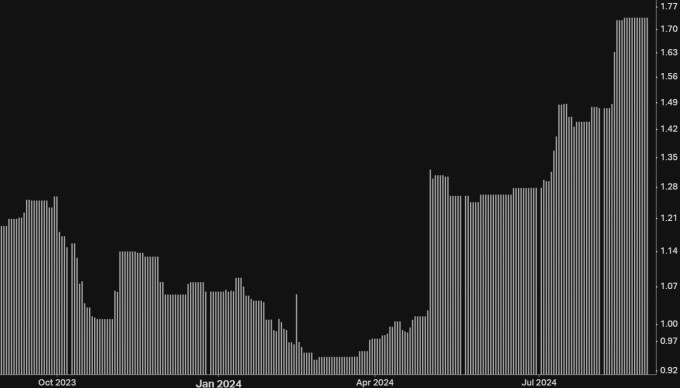

아직까지 투자자 사이에서는 금광주에 대한 주목도가 높지 않다. GDX 가격이 올해 26%나 뛰고 있지만 투자금 유출입 현황을 보면 석 달 사이 4억달러가 순유출됐고 한 달 들어서는 2억달러가 순수하게 빠져나갔다. 다만 한 주 사이로는 1765만달러가 순유입되는 등 최근 금광주의 선전 지속을 기대하는 시각이 엿보인다. 일각에서는 주목도가 덜하다는 점을 들어 투자 기회라는 주장도 한다.

물론 금광주의 고정비 레버리지 효과가 계속 증폭하거나 주가가 강세를 이어가려면 금값 상승세가 유지돼야 한다는 전제가 있어야 한다. 하지만 전문가 사이에서는 금광주의 강세 지속을 기대하는 시각이 많다. 주가가 지나치게 저평가됐다는 관점에서다. 스프로트의 분석처럼 금 시세가 현재보다 낮은 수준을 유지한다고 해도 금광 기업의 실적 개선 여력은 상당하다는 의견이 나온다.

예로 배릭골드에 대한 애널리스트들의 연간 주당순이익 추정치(포워드; 결산 미발표 향후 4개 분기 누계분)는 1.74달러로 한 달 전보다 20% 상향됐으나 주가수익배율(PER, 포워드)는 11.7배로 과거 5년 평균치 20배를 크게 밑돈다. 배릭골드의 PER이 당장 과거 평균치를 회복한다면 이론상 주가는 35달러(1.74달러×20)로 현재가 20.32달러보다 72% 높은 수준이 된다. 배릭골드의 주가는 올해 12% 상승 중이다.

7. 투자 3국면

강세론자들은 앞으로 금광주 투자 국면이 ①대형 광산주→②중소형 광산주→③금광 탐사기업이라는 3막의 사이클을 따라갈 것으로 본다. 중소형 광산주나, 금광 탐사기업은 대형 광산주에 비해 변동비(운영비) 비중이 크지 않고 설비투자에 투입되는 고정비 비중이 더 크기 때문에 고정비 레버리지 효과가 더 크게 나타나는 경향이 있다. 위험도도 그만큼 크다.

일각에서는 현재 금광주 투자 사이클이 제1막에서 2막으로 옮겨가고 있다고 보기도 한다. 현재 '반에크 주니어 골드마이너스 ETF(GDXJ)'의 시세는 46.4달러로 올해 들어 22% 상승 중이다. 이 역시 투자금 순유출입 동향을 보면 최근 1~3개월 사이 순유출이다. GDXJ는 ②와 ③사이에 있는 금광 탐산 단계나 초기 생산 단계에 있는 소형 금광주에 주로 투자한다.

반에크에서 금광주에 투자하는 뮤추얼펀드를 운용 중인 이마루 카사노바 매니저는 아직 주니어 광산주들의 시세가 기대만큼 오르지 않은 상황이라고 했다. 그는 "올해 소형 개발업체들은 당초 기대한 만큼의 시세 상승을 보여주고 있지 않다"며 "통상적이라면 관련주의 시세는 불타오르고 있어야 한다"고 했다. 주니어 광산주에 투자 기회가 있음을 간접적으로 시사한 셈이다. 다만 그는 관련주에 투자할 때는 적극적인 운용의 자세가 필요하다고 강조했다.

bernard0202@newspim.com