기금투자수익률 기준에 따라 다른 결과

수익률 1% 오르면 소진 연도 2년 차이

예정처, 기금 규모 최신 실적 반영 분석

[세종=뉴스핌] 신도경 기자 = 정부와 국회예산정책처가 추계한 국민연금 기금 소진 시점이 다른 것으로 나타났다.

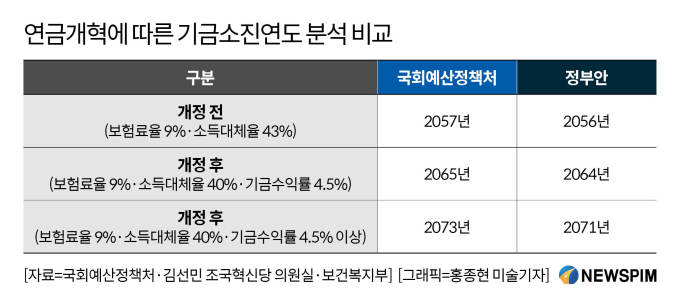

국회 예정처는 18년 만의 연금 개혁으로 국민연금 기금 소진 시점을 2065년으로 분석했는데, 이는 정부가 지난 4월 발표한 재정 추계 결과보다 1년이 늘어난 것이다.

11일 <뉴스핌> 취재에 따르면 정부와 예정처가 각각 분석한 국민연금 소진 시점이 다른 이유는 기금수익률, 임금상승률 등을 다르게 적용했기 때문으로 드러났다.

◆ 정부·예정처, 기금 소진 연도 1년 차이…기금수익률 가정 달라

정부는 지난 3월 보험료율(내는 돈)을 9%에서 13%로 올리고 2029년 40%까지 낮추려던 소득대체율(받는 돈)은 43%로 조정한 '국민연금법' 개정법률안을 개정했다. 보건복지부가 지난 4월 김선민 조국혁신당 의원실에 제출한 '국민연금 개혁에 따른 재정 추계 영향'을 보면 개혁 전 기금소진 연도는 2056년으로 추산됐다.

그러나 예정처가 개정 전으로 가정한 뒤 분석한 자료를 보면 기금 소진 연도는 2057년이다. 정부안보다 1년 늦어진 셈이다.

|

정부안과 예정처 분석 결과의 차이는 기금투자수익률 가정의 영향이다. 복지부는 연금 개혁에 따른 효과에 대해 '보험료율 9%·소득대체율 40%·기금수익률 4.5%'로 가정할 때 기금소진연도는 2064년이라고 밝혔다.

그러나 예정처가 계산한 기금소진연도는 2065년으로 정부안과 1년 차이가 난다. 이는 '보험료율 9%·소득대체율 40%·기금수익률 4.6%'를 가정해 기금소진 시점을 계산했기 때문이다.

예정처는 "경제 변화나 여러 변수에 따라 단순 평균 했을 때 4.6%인 것"이라며 "매년 기금투자수익률은 다르다"고 설명했다.

기금투자수익률을 1% 인상할 경우 기금소진연도 차이 폭은 더 커진다. 정부는 기금투자수익률을 현행보다 1% 올려 5.5%로 가정해 2071년까지 연금 기금을 연장할 수 있다고 밝혔다. 반면 예정처가 기금투자수익률을 똑같이 1% 올려 5.6%로 가정했을 때 기금 소진 연도는 2073년이라고 전망했다.

◆ 예정처, 기금 규모 최신 실적 반영…임금상승률 반영도 달라

정부와 예정처의 계산 결과가 다른 또 다른 이유는 분석에 사용한 가정이다. 정부는 제5차 재정 계산 후 2023년 말 발표된 통계청 장래인구추계와 이를 근거로 한 거시경제변수 추정치를 반영해 2024년 국민연금 재정을 추계했다. 그 결과 개정 전 기금소진연도를 2056년으로 분석됐다.

반면 예정처는 통계청이 2023년 12월에 발표한 통계청의 '장래인구체계' 2025~2095년 추계결과를 이용한 인구변수 등을 적용해 자체 구축한 연금 재정 전망 모형을 활용했다.

분석 시 사용한 기금 규모도 다르다. 정부는 2023년 기준에 따른 기금 규모를 사용했지만, 예정처는 2024년 말 기준을 사용해 최신 실적치를 반영했다.

복지부 관계자는 "추계 기간의 경우도 정부는 2024~2093년을 분석했지만, 예정처는 2025년~2095년을 분석했다"며 "임금상승률 등 거시경제 전망 수치 등에서 미세한 차이를 보인다"고 설명했다.

sdk1991@newspim.com