4대 자회사 통한 경쟁력, 실적·주가 개선 여력 진단

이 기사는 7월 2일 오후 1시39분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <4번째 자회사 상장 추진 '동인당'① 실적·주가 전환점 될까>에서 이어짐.

◆ 4번째 자회사 상장 준비, 시장 영향력 확대

최근 동인당 그룹(同仁堂集團) 산하 베이징 동인당 의료양로투자 주식유한공사(北京同仁堂醫養投資股份有限公司 이하 '동인당 의료양로')가 홍콩증권거래소에 상장 신청서를 제출했다는 소식이 전해졌다. 상장이 순조롭게 이뤄질 경우 동인당 그룹 산하의 네 번째 상장 자회사가 된다.

2015년 설립된 동인당 의료양로의 전신은 동인당투자발전유한책임공사와 베이징 동인당 의료양로산업투자그룹 유한공사로, 2024년 6월에 주식제로 전환됐다.

설립 이후 약 10년 간 의료양로 대건강(大健康·Comprehensive Health, 신체적 건강뿐 아니라 정서적∙사회적∙환경적 건강을 포함하는 더욱 포괄적인 범위의 헬스케어 산업을 지칭함) 분야에 집중해왔다.

유구한 역사를 가진 '동인당' 브랜드를 기반으로 투자·합병, 협력 공동 건설, 관리 서비스 등 다양한 방식으로 베이징(北京), 저장(浙江), 상하이(上海), 산시(山西), 랴오닝(遼寧), 구이저우(貴州) 등 전국 20여 개의 오프라인 의료기관 네트워크를 구축한 상태다.

'체인형 병원, 기초 의료기관 체인, 인터넷 병원'을 아우르는 계층적 진료 서비스 네트워크를 구축해 고객에게 현대적, 맞춤형, 원스톱 중의학 의료 서비스를 제공하고 있다.

동인당 의료양로의 주요 수익원은 병원이다.

수익 구조를 살펴보면, 베이징 동인당 중의병원(北京同仁堂中醫醫院)과 싼시탕 보건원(三溪堂保健院)이 동인당 의료양로의 대부분 수익을 창출하고 있다.

2021~2023년 동인당 의료양로가 두 병원에서 얻은 수익은 각각 당해 연도 전체 수익의 70.1%, 59.5%, 65.1%를 차지했다. 특히 베이징 동인당 중의병원의 수익은 각각 당해 연도 전체 수익의 70.1%, 44.8%, 43.4%를 차지했다.

베이징 동인당 중의병원은 2008년 12월 29일에 설립되었으며, 베이징시 둥청구(東城區) 시다모창거리(西打磨廠街) 46번지에 위치하고 있다. 병원이 위치한 자리는 현재의 동인당을 있게 한 청나라 강희 8년(1669년) 러셴양(樂顯揚)이 창립한 '동인당' 약방이 탄생했던 곳이다.

세부 사업별로 살펴보면 의료서비스 수익이 동인당 의료양로의 전체 수익의 80% 이상을 차지한다. 2021~2023년 의료서비스 수익은 각각 4억5000만 위안, 5억9600만 위안, 7억3100만 위안으로, 당해 연도 전체 수익의 95.8%, 85.5%, 81.6%를 차지했다.

건강 제품 및 기타 제품 판매 수익은 최근 두 해 동안 폭발적으로 증가했다. 2021~2023년 건강 제품 및 기타 제품 판매 수익은 각각 530만 위안, 8770만 위안, 1억3800만 위안으로, 당해 연도 전체 수익의 1.1%, 12.6%, 15.4%를 차지했다.

공개된 상장신청서 자료에 따르면, 회사 수익은 2021년 4억7000만 위안에서 2023년 8억9500만 위안으로 증가했으며, 해당 기간 연평균 복합 성장률(CAGR)은 38%를 기록했다. 매출총이익(매출액에서 매출원가를 뺀 마진)은 2021년 7922만9000 위안에서 2023년 1억9300만 위안으로 56.2%의 속도로 늘었다.

◆ 5대 핵심 제품라인, 안궁우황 절대 우위

동인당그룹은 자회사들을 통해 제품라인업을 체계적으로 정비해왔다. 2019~2023년 매출 상위 5대 제품 시리즈의 매출은 기본적으로 안정세를 유지했다.

2023년 기준 동인당그룹의 매출 상위 5대 주요 제품 라인은 안궁우황(安宮牛黃) 시리즈, 우황청심(牛黃清心) 시리즈, 오자연종(五子衍宗) 시리즈, 육미지황(六味地黃) 시리즈, 금궤신기(金匱腎氣) 시리즈로 총 매출은 전년 대비 9.97% 증가한 49억5300만 위안을 기록했다.

그 중에서도 안궁우황과 우황청심 리시즈 제품은 5년 연속 동인당그룹 단일 제품 매출 1위와 2위 자리를 지켰다. 특히, 안궁우황 시리즈는 회사의 절대적인 인기 판매 제품으로 오랜 기간 시장에서 압도적인 점유율을 차지해왔다.

중국 의약건강 정보 서비스 플랫폼 미넷(米內網∙MENET) 데이터에 따르면, 2023년 기준 국내 안궁우황환의 3대 유통채널(오프라인 약국, 온라인 약국, 병원)을 통한 판매액은 60억 위안을 넘었으며, 그 중 오프라인 약국을 통한 판매 규모는 약 52억 위안으로 전체 시장의 86.7%를 차지했다. 천연 우황과 사향을 사용한 '이중 천연' 안궁우황환 제품의 시장 점유율은 절반을 넘으며, 단일 천연 제품과 단일 인공 제품은 각각 25% 내외의 점유율을, 이중 천연과 단일 천연 제품의 합산 점유율은 약 75%에 달한다.

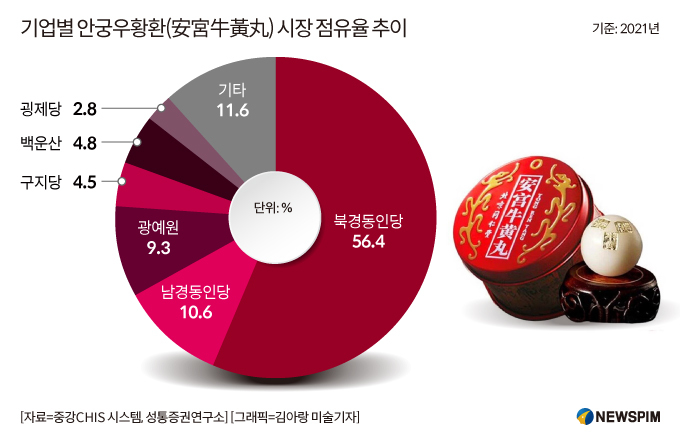

중국 시장정보제공 업체 중강(中康) CHIS 데이터에 따르면, 중국 내 안궁우황환 관련 기업은 120개가 넘는다. 2021년 기준 시장점유율을 살펴보면 북경동인당이 56.4%(이중 천연 제품 기준)를 차지해 1위를 기록했고, 남경동인당(南京同仁堂, 이중 천연 제품 기준)이 10.6%로 2위를 차지했다. 그 뒤를 이어 광예원(廣譽遠 600771.SH)이 9.3%, 백운산(白雲山 600332.SH)이 4.8%, 구지당(九芝堂 000989.SZ) 4.5%, 굉제당(宏濟堂)이 2.8%를 차지해 상위권에 이름을 올리고 있다.

해당 제품들은 주원료 구성에 따라 단일 천연제품과 단일 인공제품, 이중 천연제품과 이중 인공제품으로 나뉜다. 예를 들어 안궁우황(이중 천연제품)이라고 하면 천연 우황과 천연 사향을 사용해 제조했음을 말한다. 단일∙이중 천연 제품은 고급 제품 수요를, 인공 원재료 제품은 상대적으로 대중적인 가격으로 일상적인 약품 수요를 충족한다.

◆ 중의약株 하락세, 실적과 함께 개선 기대

최근 몇 년간 중의약 섹터의 주가는 전반적으로 하향세를 지속하고 있다.

중국 A주 대표지수 산출기관인 중정지수유한공사(中證指數有限公司)가 41개 중의약 대형 우량주의 주가를 반영해 산출한 중정중의약지수(930641)의 주가는 지난해 최고점 대비 15% 이상, 2023년 최고점과 비교해서는 27% 이상 하락했다. 올해 들어서도 4.9% 가까이 빠진 상태다.

북경동인당의 주가 또한 지난해 최고점 대비 15% 가까이, 올해 들어서는 11% 가까이 하락했다.

이러한 주가 하락세에는 업계 전반의 실적 압박이 배경으로 작용했다.

2024년 중의약 업계는 하반기 병원 내 공동구매와 동가 비교경쟁이 지속적으로 가격을 끌어내리며 실적 압박에 직면했다.

혁신 중의약 업종의 2024년 영업수익(매출)과 순이익은 305억3000만 위안과 12억5000만 위안으로 각각 전년 동기 대비 14.7%와 69.3% 줄었다. 2024년 4분기 단일 분기 매출과 순이익은 27.1%와 665.3% 줄었고, 올해 1분기에도 각각 -8.8%와 -1.1%의 역성장을 지속했다.

이러한 실적 압박 속 2025년 들어 AI와 기술혁신 관련 업종에 대한 관심이 확대되면서, 중의약 업종의 밸류에이션과 투자 배치는 모두 낮은 수준으로 조정됐다.

화복증권(華福證券)은 최신 보고서를 통해 A주 중의약 섹터의 1분기 실적 부담이 다소 완화되긴 했으나 여전히 압박이 지속되고 있고, 저평가 및 저배치 상태에 있다고 판단했다.

향후 전망과 관련해서는 2025년 2~3분기 중의약 업계 실적이 점차 개선될 것으로 예상했다. 동인당그룹과 같은 국유 및 중앙기업의 업계 리더 기업들을 주목할 필요가 있으며, 신약 승인의 호재가 기대되는 종목, 올해 의료보험 목록에 포함될 수 있는 한약 혁신 신약 품목 개발업체도 주목할 필요가 있다고 강조했다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com