주가 10분의 1 수준

UBS 포함 IB들 강세론

이 기사는 11월 27일 오후 2시54분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 월가가 BJ's 홀세일 클럽 홀딩스(BJ)를 추천하는 이유는 코스트코 홀세일(COST)와 흡사한 비즈니스 모델로 견고한 매출 성장을 보이고 있지만 주가가 크게 저평가됐기 때문이다.

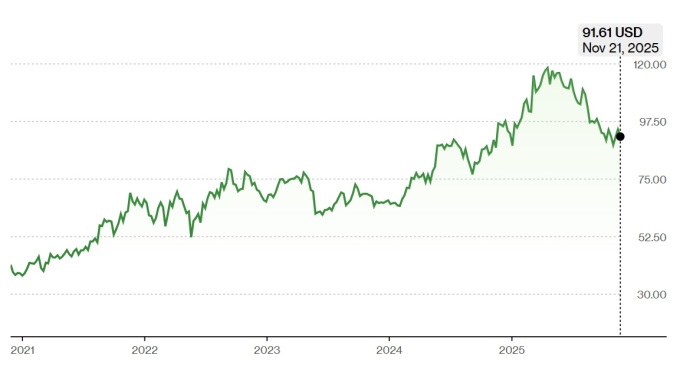

BJ's 홀세일 주가는 11월26일(현지시각) 90.77달러를 기록해 2025년 초 이후 3% 이내로 오르는 데 그쳤다. 지난 5년 사이 업체의 주가는 118% 뛰었지만 최근 1년 사이에는 6% 선에서 하락했다.

코스트코는 11월26일 908.26달러에 거래를 종료해 연초 이후 약보합을 나타냈고, 최근 1년 사이 6% 이상 하락했다. 5년 상승폭은 134%로 집계됐다.

두 업체의 주가 추이가 대동소이하지만 밸류에이션은 커다란 간극을 보이고 있다. 미국 온라인 투자 매체 모틀리 풀에 따르면 코스트코는 12개월 예상 실적을 기준으로 45배의 주가수익률(PER)에 거래되고 있다.

반면 BJ's 홀세일의 선행 PER은 20배에 가량으로, 코스트코에 비해 크게 저평가된 상태다. 업체의 밸류에이션이 코스트코의 절반에도 못 미치는 데 대해 시장 전문가들은 매출 성장의 차이를 이유로 제시한다.

보도에 따르면 최근 분기를 기준으로 코스트코의 점포별 매출 성장률은 6.4%로 나타났다. 휘발유 판매와 환율 효과를 제거한 수치다. 업체의 1~9월 매출액은 전년 동기에 비해 8.2% 뛰었다.

반면 BJ's 홀세일의 1~9월 매출 성장은 4.3%로 나타났고, 최근 분기 점포별 매출액은 2.6% 늘어나는 데 그쳤다. 코스트코가 국내외 시장에서 상대적으로 강력한 브랜드 파워를 가졌고, 공급망에서도 우위를 점하고 있기 때문이라고 월가는 설명한다.

투자자들이 코스트코의 거대한 규모와 상대적으로 강한 성장, 일관된 경영 실행력에 두 배 이상의 프리미엄을 지불하고 있다는 얘기다.

BJ's 홀세일의 3분기 전체 매출액이 5% 가까이 늘어났지만 영업이익이 4.8% 감소한 2억1840만달러를 기록했고, 순이익 역시 2.4% 줄어든 1억5210만달러에 그친 점도 상대적인 저평가 원인으로 지목된다.

매출 성장에도 수익성이 위축된 이유는 신규 점포와 주유소 관련 인력 및 임대료 상승, 광고와 감가상각 상승 때문이다. 지난해 3분기 법적 분쟁 보상으로 일회적인 이익이 발생한 점도 이번 분기 순이익이 1년 전에 비해 감소한 배경으로 작용했다. 엄밀히 말해 단순 비교가 어렵다고 시장 전문가들은 지적한다.

BJ's 홀딩스의 경영진은 2025년 휘발유를 제외한 연간 점포별 매출 성장률을 2~3%로 전망한다. 조정 주당순이익(EPS) 전망치는 4.30~4.40달러로 상향 조정했다. 앞서 제시했던 연매출 성장 전망치 2.0~3.5%와 조정 EPS 전망치 4.20~4.35달러를 웃도는 수치다.

업체의 매출액이 코스트코에 비해 완만한 성장을 보이는 실정이고, 월마트의 샘스 클럽과 경쟁 구도로 인해 영업이익률이 압박 받는 상황이지만 월가는 저평가를 근거로 한 비중 확대 전략이 유효하다고 조언한다.

창고형 회원제 유통업에서 견고한 외형 성장을 보이는 데다 회원비 상승과 비교 클럽 매출 증가를 포함해 청신호를 내고 있어 상대적인 밸류에이션 매력에 기댄 매수가 적절하다는 설명이다.

특히 900달러를 웃도는 코스트코의 주가가 부담스러운 투자자라면 골리앗 대신 다윗을 선택하는 전략이 바람직하다고 시장 전문가들은 조언한다. 성장이 상대적으로 느리더라도 고평가 위험이 낮은 종목이 안전할 수 있다는 얘기다.

UBS는 보고서를 내고 BJ's 홀세일에 '매수' 투자 의견을 유지하고, 목표주가를 120달러로 제시했다. 이는 최근 종가 대비 32% 상승 가능성을 예고한 수치다.

업체의 주가는 52주 최고치 121달러에서 25% 가량 하락한 상태다. 이번 UBS의 목표주가는 52주 최고치 회복을 낙관하는 의미로 풀이된다.

일부 회의론자들은 업체의 동일점포매출 상승의 영속성에 대해 의문을 제기하지만 UBS는 업체의 일반 상품 매출의 비교 기준 판매(comparable sales)가 눈에 띄는 개선을 보이고 있다고 강조한다. 일부 가정 용품 및 시즌 상품 부문에서 구매를 제한하기 시작했는데도 일반 상품 매출이 호조를 나타낸 것은 견고한 펀더멘털을 보여주는 대목이라는 의견이다.

UBS는 또 BJ's 홀세일이 회원 관련 지표에서 탄탄한 성장을 보이는 데다 신선 식품과 육류, 해산물 부문 전반에 걸친 프레시 2.0 이니셔티브를 지속적으로 추진하며 식품 시장에서 입지를 강화하고 있다고 평가했다.

경영진이 2025 회계연도 말까지 7개 신규 매장을 연다는 계획을 재확인했고, 이는 2026년 말까지 20~25개 매장을 신설한다는 계획이 예정대로 추진될 가능성에 힘을 실어준다고 보고서는 전했다.

UBS는 업체의 단기적인 과제로 4분기 일반 상품 전망과 경쟁사인 코스트코 및 샘스 클럽과 비교 매출 격차를 축소해야 한다고 주문했다.

낙관적인 의견도 함께 제시했다. BJ's 홀세일이 창고형 클럽 채널을 통해 더 큰 가성비를 추구하는 소비자 트렌드의 반사이익을 볼 수 있는 유리한 위치라는 판단이다.

이와 함께 2027 회계연도에는 동일점포매출이 장기적인 목표 수준인 한 자릿수 중반대 성장률을 회복하고, 주당순이익(EPS)은 한 자릿수 후반대에서 두 자릿수 초반대의 성장에 이를 것으로 UBS는 내다봤다.

이번 목표주가는 2027 회계연도 예상 실적을 기준으로 20.88배의 주가수익률(PER)과 5.22배의 주가이익성장비율(PEG)을 적용한 수치다.

DA 데이비드슨은 보고서를 내고 BJ's 홀세일의 목표주가를 123달러로 유지하고, 투자 의견 역시 '매수'로 유지했다.

BTIG는 보고서를 통해 업체의 목표주가를 120달러로 유지하고 '매수' 투자 의견을 내놓았다. 견고한 외형 성장과 수익성 개선에 대한 기대감, 여기에 밸류에이션 저평가를 감안한 평가로 해석된다.

시장 조사 업체 팁 랭크스에 따르면 BJ's 홀세일에 투자 의견을 제시한 투자은행(IB)은 13 곳으로 나타났고, 이 중 9개 은행이 '매수' 투자 의견을 제시했다. 보유와 매도 추천은 각각 4건과 0건으로 집계됐다.

목표주가 평균치는 107달러로 최근 종가에서 약 18% 상승 가능성을 예고했고, 최고치와 최저치는 각각 123달러와 90달러로 나타났다.

shhwang@newspim.com