[뉴스핌=노희준 기자] 우리투자증권 인수전이 초반이지만, 시장에서는 일단 시너지 측면에서 NH농협금융지주보다는 KB금융지주의 손을 들어주고 있다. 리테일 고객층의 다른 기반, 재무적 여력, 비은행권 강화에 대한 경영진의 의지 측면에서 KB금융이 상대적으로 낫다는 분석이다. 21일 증권가에 따르면, 우선 우투와 은행과의 결합 시너지 측면에서 리테일 부문의 사업 시너지가 중요하다는 분석이다. 전통적으로 우투 자체가 IB(기업금융)가 강해, 빈자리를 채울 수 있는 부분은 리테일쪽이라는 것이다.

21일 증권가에 따르면, 우선 우투와 은행과의 결합 시너지 측면에서 리테일 부문의 사업 시너지가 중요하다는 분석이다. 전통적으로 우투 자체가 IB(기업금융)가 강해, 빈자리를 채울 수 있는 부분은 리테일쪽이라는 것이다.

특히 리테일 부문의 시너지를 평가할 때는 KB금융과 농협금융의 '고객 기반 차이'에 주목해야 한다는 설명이다. 두 은행 모두 점포는 많지만, 위험 상품인 증권의 속성과 금융의 복잡성 등을 고려할 때 대도시 고객 확보 여부가 관건이라는 것이다.

A증권사 애널리스트는 "국민은행은 (지점이) 지방 대도시를 포함해 수도권 등 금융자산이 많이 있는 곳에 가장 많이 포진이 돼 있고 고객도 많이 확보하고 있다"며 "농협은 지역 단위나 농촌 단위로 (지점이) 많이 확산돼 있어 향후 성장 가능성은 크지만, 당장의 시너지를 내기에는 시간이 많이 걸릴 것"이라고 말했다.

참고할 수 있는 자료가 KB금융지주 경영연구소가 지난 6월 발표한 '2013 한국 부자 보고서'다. 이에 따르면, 지난해 말 기준 금융자산 10억원 이상인 부자의 48%는 서울에 몰려 있다. 지역 인구 대비 부자 수 비율도 서울이 0.77%로 전국에서 가장 높다.

하지만 같은기간 농협은행의 서울지역 점포는 210개로 전체 1189개 가운데 18%정도에 불과하고, 국민은행은 439개로 전체 1193점포 가운데 37%를 차지하고 있다. 주요 대도시 점포에서 농협은행이 시중은행 대비 적다는 평가가 나오는 이유다.

두 금융지주의 재무적 여력에서도 KB금융이 낫다는 평가도 있다. 인수후보들의 자금조달 여력을 확인할 수 있는 지표 가운데 하나가 금융지주의 이중레버리지 비율이다. 이는 금융지주의 자회사 출자총액을 자기자본으로 나눈 비율로 보통 100%를 상회하면 일부 자회사의 출자가 지주회사의 부채를 통해 이뤄졌음을 뜻한다.

B증권사에 따르면, 올해 3월 기준 KB금융과 농협금융의 이중레버리지 비율은 각각 99%, 104% 정도다. 하지만 지난 6월 농협증권과 농협생명이 농협금융을 상대로 각각 1500억원, 700억원의 유상증자를 단행해 이를 포함하면 이중레버리지 비율이 110%까지 올라간다.

금융감독당국은 이중레버리지비율을 130%이하로 유지하도록 권고하고 있어 큰 문제가 있는 것은 아니지만, 농협금융은 이미 KB금융에 비해 상대적으로 레버리지 여유가 적다는 의미다.

B증권사 애널리스트는 "재무여력으로 보면 KB금융지주가 낫다. 지주사지만 레버리지를 쓰지 않고 유휴자금이 있는 상황"이라며 "반면 농협은 자회사에 증자를 해주는 상황이라 재무적으로 좋은 상황은 아니다"라고 말했다.

금융지주와 우투의 결합 시 우투에 미치는 신용도 측면에서도 KB금융이 낫다는 평가다. 국제신용평가사 무디스의 박현희 애널리스트는 20일 보고서를 통해 "KB금융는 신용도가 높고 재무건전성이 농협금융 대비 우수하다"며 "KB금융이 인수하는 것은 우투의 신용도에 긍정적인 반면 농협금융이 인수하는 것은 신용도에 부정적인 것으로 보고 있다"고 밝혔다.

정량적 평가 요소는 아니지만, 금융그룹 내 비은행 부문 강화에 대한 의지가 KB금융이 더 크다는 평가도 나온다.

C증권사 애널리스트는 "KB가 ING생명 인수에도 실패하는 등 계속해서 M&A를 실패해 비은행(부분)에 대한 인수 의지가 높다"며 "KB가 우투를 가져가지 못하면 우리은행을 가져갈 것이라는 우려가 시장에 있어 KB금융의 비은행권 강화 의지가 농협보다 커 보인다"고 말했다.

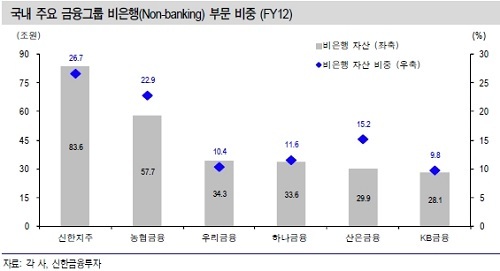

이는 지난해 말 기준으로 금융그룹 내 비은행 비중에서 KB금융과 농협금융이 각각 9.8%와 22.9%인 상황과 전혀 무관치 않은 추측이다. KB금융이 농협보다 상대적으로 은행 쏠림이 더 심하기 때문에 역설적으로 비은행권 부문 강화 의지가 더 클 수 있다는 해석이다.

이런 시각에 대해 농협금융 고위 관계자는 고객 기반 측면에서 "농협금융은 1167개 시군 단위조합이 있고 이곳의 여유자금이 많다"며 "20개 안팎으로 시도별로 골고루 퍼져 있는 우투를 인수할 경우 단위조합의 여유 자금을 우투를 통해 운영할 수 있는 여러 방안이 있어 고객 자금 기반에서 농협이 유리하다"고 강조했다.

이 관계자는 재무적 측면에서는 "(우투 패키지가격이)1조3000억~1조7000억원 정도라 KB든 농협이든 부담스러운 부분이 아니다"며 "이중레버리지 비율 역시 아무 문제가 없고, 단위조합 여유자금까지 하면 농협이 더 여유가 많다고 할 수 있다"고 말했다.

또 "농협금융도 LG카드 인수에 실패하고 가져오고 싶었던 외환은행도 못 가져왔다"며 "우리은행은 인수 여건이 안 되고 지방은행 인수는 단위조합 때문에 외려 독이라 증권이야말로 딱"이라고 우투 인수에 대한 강한 의지를 드러냈다.

[뉴스핌 Newspim] 노희준 기자 (gurazip@newspim.com)