글로벌 자산관리 전략과 정보를 제공하는 [뉴스핌GAM]이 2014년 BEST투자상품 10선을 선정했습니다. 국내 30여개 금융기관을 대상으로 지난 12월과 올 1월, 두 차례 실시한 설문결과를 바탕으로 개별 전문가들의 의견을 반영해 구성했습니다. 주식과 채권, 펀드, 통화, Alternatives, Commodity까지, 독자 여러분이 눈여겨 볼 만한 상품과 투자지역 10개를 신중하게 골랐습니다. 다만, 이는 예상수익률 등 특정기준을 적용한 것이 아니기 때문에 투자성과와 연결할 수 없는 참고용임을 고려해 주시길 바랍니다. [편집자 註]

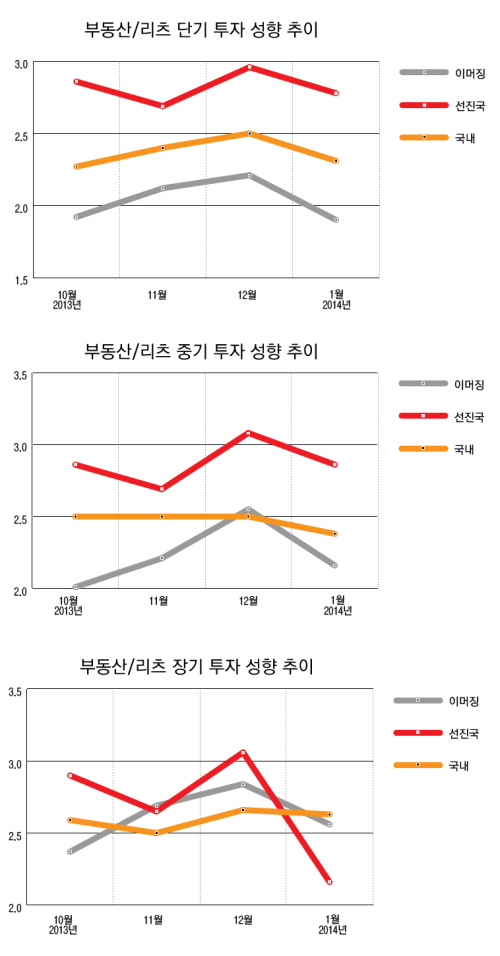

[뉴스핌=최주은 기자] 올들어 부동산 리츠 시장에 대한 투자의견이 다소 부정적으로 선회했다. 금리와 미 양적완화축소와 무관치 않은 것으로 풀이된다.

다수 전문가들은 부동산리츠 시장에 대한 전망을 전달 대비 부정적이라면서도 미국 리츠 시장에 대해서는 중장기적으로 기대감을 나타냈다.

금리상승은 단기적으로 부담요인이지만 성장률, 고용, 소비 등 펀더멘털 요인은 긍정적이므로 중장기적인 투자접근은 여전히 유효하다는 판단에서다.

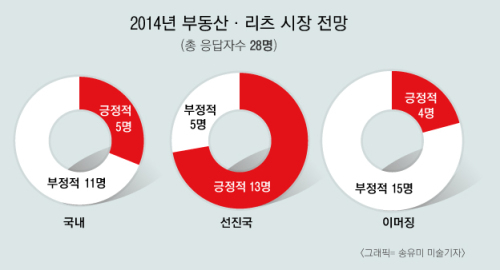

전문가들은 2014년 부동산·리츠 시장에 대한 전망에 대해 대체로 부정적인 전망을 내놨다.

지난해 12월 부동산·리츠 시장에 대해 긍정적으로 평가했던 것을 올들어 투자의견을 일제히 부정적으로 선회했다.

특히 선진국은 긍정적으로, 국내와 이머징 시장에 대해서 부정적으로 평가했다.

응답자 28명 가운데 선진국 시장에 대해 긍정적 13명, 부정적 5명이라고 답했다. 아울러 국내시장에 대해서는 긍정적이라고 답한 응답자가 5명, 부정적은 11명으로 나타났다.

이머징 시장에 대해서는 부정적 투자의견이 15명으로 압도적이었고, 긍정적이라고 답한 응답자는 4명에 불과했다.

미국 리츠시장은 작년 5월 버냉키의 양적완화축소(Tapering) 시사 이후 하락을 거듭하며 고전하고 있다.

지난해 말 기준 미국리츠협회(NAREIT)의 총 수익지수는 지난 5월 고점 대비 14% 하락했다.

수익의 90% 이상을 배당해야 하는 미국 리츠의 특성을 고려한다면 리츠는 단기 자본차익을 추구하는 투자수단이라기 보다는 배당수익과 완만한 수준의 가격상승을 기대하는 중장기적인 투자 상품이다.

하나대투증권 자산분석부 크로스에셋 고은진 팀장은 “경기와 밀접한 관계를 갖는 상업용 부동산시장의 성격을 감안할 때 미국 리츠의 장기성과는 나쁘지 않을 것”이라고 진단했다.

하나대투증권 자산분석부 크로스에셋 고은진 팀장은 “경기와 밀접한 관계를 갖는 상업용 부동산시장의 성격을 감안할 때 미국 리츠의 장기성과는 나쁘지 않을 것”이라고 진단했다.

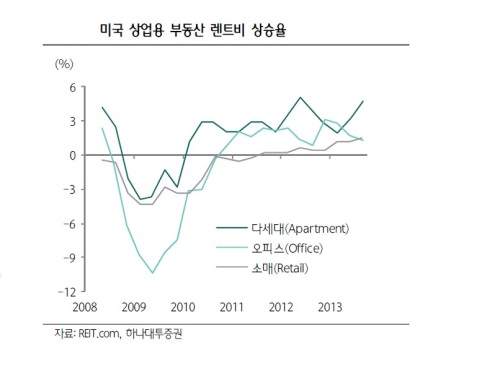

이어 “미국채 금리 급등에 따른 이자비용 상승우려로 단기 가격부담은 불가피하지만 공실율의 하락과 렌트비의 상승 등 리츠의 수익성 지표는 양호하며 인플레이션 이상의 배당지급 여력을 갖추고 있다”고 판단했다.

현재 금리상승으로 미국채와의 스프레드는 줄어들고 있지만 부동산 투자 가치를 나타내는 자본환원율(Capitalization Rate, 상업용 부동산의 가격 대비 순수익 비율)은 견조한 흐름을 보이고 있다.

고 팀장은 “중장기 기간에 대한 리츠의 금리민감도는 생각만큼 높지 않다”며 “지속된 저금리 환경 속에서 이자비용을 낮춰 리츠의 재무제표는 보다 건전해졌고 리츠에 대한 신용등급 상향도 잇따르고 있다”고 설명했다.

미 부동산 시장은 신축 및 개발 프로젝트에 대한 대출기준이 여전히 엄격해 개선이 빨랐던 주택시장을 제외하고 추가공급에 대한 부담도 크지 않다.

고은진 팀장은 “인플레이션 우려가 뒤따른다면 부동산시장으로 헤지 수요도 가세할 것”이라며 “이익과 배당성장 잠재력을 고려할 때 금리급등으로 리츠가격이 급격히 하락하는 현상은 좋은 투자기회를 제공할 것”이라고 언급했다.

아울러 차입비율이 낮고 신용등급이 높은 대형 리츠가 유리하다고 평가했다.

업종은 금리상승분을 렌트비에 빠르게 전가할 수있는 다세대(Multifamily/Apartment), 호텔(Hotel), 개인창고(Self Storage)가 장기렌트 위주의 헬스케어(Health Care)보다 금리상승에 방어적이다. 소매(Retail) 업종 내에서는 경기개선효과로 소형보다는 대형 쇼핑몰이 유리하다고 추천했다.

[뉴스핌 Newspim] 최주은 기자 (june@newspim.com)