[뉴욕=뉴스핌 박민선 특파원] 미국 헤지펀드계의 대부 중 하나로 꼽히는 레온 쿠퍼맨은 골드만삭스 출신의 대표적인 투자 거물 중 하나다. 지난 1967년 콜럼비아 비즈니스 스쿨 MBA 과정을 마친 뒤 골드만삭스 자산운용에 입사한 그는 투자 리서치를 시작으로 1989년 골드만삭스 자산운용 회장직에 오르기까지 무려 25년간 골드만삭스맨으로 활약하며 다양한 투자 경험을 쌓아올렸다.

[뉴욕=뉴스핌 박민선 특파원] 미국 헤지펀드계의 대부 중 하나로 꼽히는 레온 쿠퍼맨은 골드만삭스 출신의 대표적인 투자 거물 중 하나다. 지난 1967년 콜럼비아 비즈니스 스쿨 MBA 과정을 마친 뒤 골드만삭스 자산운용에 입사한 그는 투자 리서치를 시작으로 1989년 골드만삭스 자산운용 회장직에 오르기까지 무려 25년간 골드만삭스맨으로 활약하며 다양한 투자 경험을 쌓아올렸다.

쿠퍼맨은 1991년 오메가 어드바이저스를 설립한 뒤 현재까지 회장 겸 최고경영자(CEO)로서 시장을 뛰어넘는 수익률을 창출함으로써 월가가 사랑하는 헤지펀드 매니저라는 명예를 이어가고 있다.

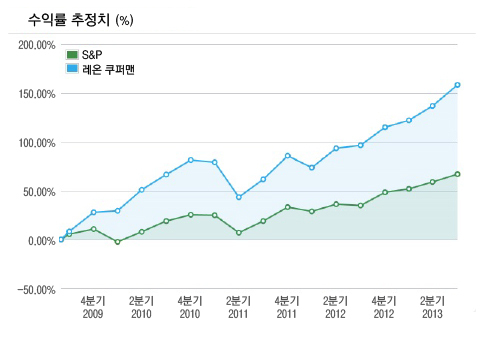

특히 지난 2년은 그의 오랜 투자 경험이 빛을 발하는 시기였다는 평가다. 2012년 쿠퍼맨은 S&P500지수 대비 13%포인트 가량 아웃퍼폼한 25%의 순이익을 창출하며 저력을 과시했다. 당시 대부분 헤지펀드사들의 평균 수익률이 8% 수준임을 감안했을 때 3배 가량에 달하는 성과로 그해 블룸버그가 선정한 가장 영향력 있는 50인에 오르는 등 다시 한번 시장의 관심을 집중시켰다. 쿠퍼맨은 지난해 역시 30%의 수익률을 투자자들에게 안기며 포브스가 뽑은 40대 최고의 성적을 거둔 헤지펀드 매니저에 이름을 올렸다.

또 인스티튜셔널 인베스터의 'All-America Research Team survey'에서 최고의 투자 포트폴리오 전략가로 9년 연속 선정되는 등 자타공인 헤지펀드 최고의 전략가로 꼽히고 있다.

이 밖에 자선사업가로서도 다양한 활동을 하고 있는 쿠퍼맨은 이미 자산의 재산 대부분을 자산단체에 기부하겠다고 밝힌 바 있다. 배관공 출신인 아버지 밑에서 평범한 유년 시절을 보냈지만 학업을 통해 골드만삭스에 입사, 아메리칸 드림을 몸소 체험한 만큼 가난한 이들이 더 나은 삶의 기회를 제공받기를 원한다는 것이 그의 의지다.

쿠퍼맨은 오랜 기간 콜럼비아 비즈니스스쿨에 대한 지원을 적극적으로 이어오는가 하면 미국에서 최초로 유대인들이 스스로의 정체성과 권리를 찾는 프로그램에 기부함으로써 세간의 관심을 모으기도 했다.

◆ 썬에디슨, 월가서도 '매수' 추천 잇따라

최근 공개된 기관투자가 대량 지분공시(13F)에 따르면 쿠퍼맨은 현재 총 79개 주식에 70억200만달러 규모를 투자 중인 것으로 나타났다.

그중 미국의 태양광 에너지 전문업체인 썬에디슨(Sunedison)은 쿠퍼맨이 최근 새롭게 관심을 가지는 종목 중 하나로 그는 지난 분기동안 810만주, 총 1억576억달러 규모의 주식을 사들이며 포트폴리오 중 1.5%까지 비중을 확대했다.

썬에디슨은 또다른 억만장자 투자자인 데이비드 아인혼과 조지 소로스 역시 주목하고 있는 기업으로 월가에서도 낙관적인 평가를 받고 있다.

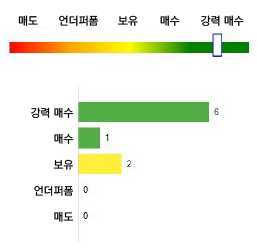

나스닥에 따르면 총 9개 투자전문사 중 6개사가 '강력 매수'를 제시하고 있으며 '매수' 1곳, '보유' 2곳으로 대부분 투자를 권고하는 것으로 집계됐다.

이어 쿠퍼맨은 무선 서비스 제공업체인 T모바일(T-Mobile)도 주당 25.44~33.05달러선에 약 300만주 가량을 새롭게 사들이며 포트폴리오 비중을 1.45% 수준으로 늘렸다.

◆ AIG, 샌드리지 늘리고 SLM 줄였다

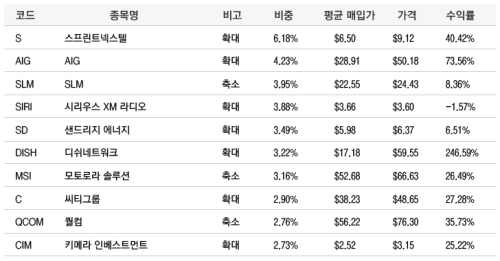

기존 보유 주식 중 비중을 늘린 종목들은 총 22개로 그 중에도 아메리칸 인터내셔널 그룹(AIG)이 가장 먼저 눈에 띈다. AIG는 데이비드 테퍼, 다니엘 롭 등을 포함해 다수의 펀드 매니저들이 애착을 보이는 종목으로 쿠퍼맨은 지난 분기 역시 AIG의 주식을 추가 매수함으로써 총 584만주로 그 규모를 늘렸다.

현재 '아이빌리어네어 지수(iBillionare Index)'에 편입된 10대 종목 중 하나이기도 한 AIG는 4.30%의 편입 비중을 차지하고 있다.

쿠퍼맨은 AIG 주식을 평균 28.91달러에 매입해 현재 73.56% 수준의 수익률을 기록, 쏠쏠한 재미를 보고 있다.

AIG를 커버하고 있는 월가 투자전문사 중 21곳에서 '매수' 권고를 하고 있으며 최근 지난 분기 순이익에서도 주당 1.34달러를 기록하면서 시장의 기대를 충족시키기도 했다. AIG는 이달 중 주당 0.125달러의 배당을 실시한다는 방침이다.

다만 더스트릿닷컴의 애널리스트들은 실적 개선세 둔화 등에 대해 우려하며 AIG에 대해 '보유' 의견을 제시했으며 바클레이스도 최근 목표주가를 기존 60달러에서 56달러로 낮춰잡는 등 일부에서는 경계를 주문하고 있다.

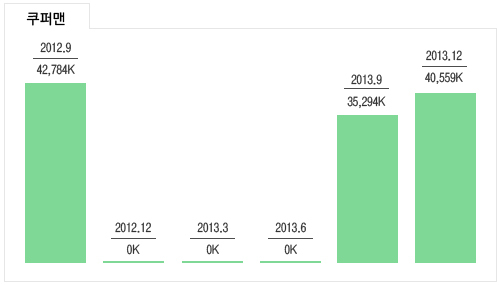

그런가 하면 쿠퍼맨은 자신의 포트폴리오 중 가장 상위에 자리잡고 있는 이동통신업체인 스프린트넥스텔(Sprint Nextel) 에 대해서도 2분기 연속 롱포지션을 취하며 포트폴리오 중 6.18%까지 비중을 확대했다.

지난 2012년 당시에도 스프린트넥스텔에 투자해 25% 가량 수익을 거뒀었던 쿠퍼맨은 지난해 3분기에 35만3000주 가량을 사들인 데 이어 4분기 역시 추가 매입에 나서면서 40만560주까지 그 규모를 늘렸다.

지난해 7월 스프린트는 일본 이동통신업체인 소프트뱅크에 216억달러 가량에 인수된 바 있다.

그외 시리우스 XM 홀딩스(Sirius XM Holdings)와 미국 자원개발업체인 샌드리지(SandRidge Energy)의 주식도 지난 4분기동안 각각 550만주, 660만주 추가 매입하며 포트폴리오 내 비중을 늘려간 것으로 나타났다.

반면 쿠퍼맨은 28개 종목에 대해 비중을 줄여가고 있다. 이 중 쌜리메이(Sallie Mae)로 불리는 학자금 대출 기금인 SLM에 대한 차익실현은 가장 빠른 속도로 진행하고 있다. 5년이 넘는 긴 시간동안 SLM의 주식을 보유해왔던 쿠퍼맨은 지난 분기 230만주를 매도하며 포트폴리오 비중을 4% 미만으로 줄였다. 그의 SLM 평균 매입가는 22.55달러로 수익률은 8.36% 수준에 그친 것으로 알려졌다.

동기간 모토로라 솔루션(Motorola Solution) 주식 35만8000주를 내다 팔았는가 하면 퀄컴(QUALCOMM)도 차익 실현에 나서면서 포트폴리오 내 비중을 줄였다.

[뉴스핌 Newspim] 박민선 기자 (pms0712@newspim.com)