[뉴스핌=이준영 기자] 기업들이 투자정책과 배당정책 등 주주와 이해관계가 있는 정책을 실시할때 공시와 IR을 통해 주주들을 설득하는 과정이 필요하다는 의견이 나와 주목받고 있다. 기업들이 기업의 주인인 주주들로부터 신뢰를 높이고 주주 가치를 극대화해야 한다는 이유에서다.

특히 증시 전문가들은 기업 유보율이 늘고 배당률은 감소하는 상황에서 배당수준의 사유를 공시해 주주들을 이해시켜야 한다고 강조했다.

◆ "현대차, 한전 부지 인수액 10.5조…사유 공시 없어"

"기업의 경영판단의 원칙에서 진짜 중요한 것은 옳고 그름을 가르는 실체적 기준이라기보다는 이해관계자에게 얼마나 충실히 설명하고 설득했느냐 하는 과정의 문제다. 이 과정이 생략되면 경영판단의 정당성에 대한 도전이 시작되고 기업의 지속가능성은 위협받는다."

김상조 한성대 무역학과 교수는 기업들이 투자 정책 등 주주들의 이해관계와 직결되는 정책을 실행할때 주주들을 상대로 설명과 설득의 과정을 거쳐야 한다고 밝혔다.

그는 실례로 현대자동차가 지난 9월 한국전력 부지를 인수할 때 시장의 예상을 훨씬 넘은 10조5500억원을 쓰면서 주주들에게 그 이유를 밝히는 과정이 빠졌다고 지적했다.

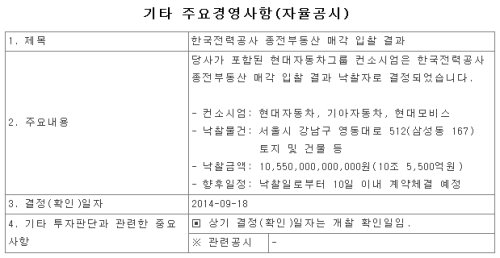

현대차, 기아차, 현대모비스 컨소시엄은 지난 9월18일 한전 부지를 10조5500억원에 낙찰받았다. 낙찰가가 한전이 제시한 감정가 3조3000억여원의 세배에 달하고 예상치보다 두배 이상 웃돌면서 논란이 일었다.

그러나 현대자동차는 지난달 18일 10조5500억원에 한전부지를 인수했다는 내용만 공시했다. 10조5500억원을 사용하는 이유는 물론 컨소시엄의 낙찰금액 분담금조차 밝히지 않았다.

이에 현대차 노조와 시민들의 논란이 거세지자 컨소시엄 3사는 8일이 지난 9월26일 각각 이사회를 열고 한전 부지 입찰가에 대한 과정을 설명했다.

김상조 교수는 이에 대해 "손해나는 사업이라는 전문가들의 예측에도 불구하고 부득불 하는 이유를 설명해야했다"며 "배당도 하지 않고 쌓아둔 그 돈을 그렇게 써도 되는지 돈 주인에게 물어는 봤는가"라고 지적했다.

이기욱 KDB증권 배당 연구원도 "현대차의 한전부지 인수 금액 10조5000억원은 주주입장에서 배당을 하길 원할 수 있기에 불만을 가질 수 있다"며 "기업들은 투자할 때 IR이나 공시 등을 실시해 주주환원의 신뢰성을 높이고 주주를 설득해야 한다"고 말했다.

현대차의 한전부지 고가 매입에 관한 의사 결정의 불투명성이 외국인 매도세에 영향을 미쳤다는 의견도 나왔다.

김성민 한양대학교 경상대학 교수는 "대기업들의 투자 정책에 관한 의사결정의 불투명성이 외국인이 증시에서 떠나는 이유"라고 말했다.

실제로 외국인은 지난달 18일 이후 지난 14일까지 2거래일을 제외하고는 현대차를 연속 매도했다.

한 운용사 매니저는 "특히 외국인 투자자들은 한국 증시의 디스카운트 요인에 대해 '지배구조 문제'를 1위로 보고 있는데, 현대차의 한전부지 입찰을 보면서 재벌 그룹의 경우 이 문제가 매우 심각한 이슈가 되는구나 하고 다시금 느꼈을 것"이라면서, "삼성 역시 이런 지배구조 이슈에서 자유롭지 않다"고 말했다.

최근 프랭클린 템플턴의 마크 모비우스는 유력 월가 투자매체와의 인터뷰에서 한국 증시가 가장 저렴한 편임에도 불구하고 비중 축소 의견을 유지하고 있는 이유에 대해 "삼성전자와 같은 재벌, 대기업의 지배구조가 디스카운트 요인"이라고 공식 언급하기도 했다.

◆ "기업, 배당정책 사유 공시해야"

특히 전문가들은 기업들이 배당정책을 할때 배당 수준에 대한 사유를 공시해야 한다는 점을 강조했다.

상장사들의 유보율은 늘었으나 배당수익률은 줄어드는 상황에서 기업들이 배당 수준에 대한 이유를 공시해 주주들을 설득해야 한다는 이유에서다.

이 주장은 가계 소득을 높여 경제를 활성화 시킨다는 정부 정책 방향과 맞물리면서 힘을 얻고 있다.

김성민 교수는 현재의 배당제도에서 기업들이 기업에 대한 주주들의 신뢰성 회복을 위해 배당결정에 대한 사전적이고 자진적인 공시 확대가 필요하다는 의견을 밝혔다.

그는 "기업들은 데이터 등을 통해 구체적으로 배당정책과 그 사유를 공시나 IR을 통해 주주들을 설득할 필요가 있다"며 "이는 주주신뢰회복과 주주가치를 극대화 시키기 위한 것"이라고 설명했다.

김성민 교수에 따르면 국내 상장기업의 배당성향은 2001년 37%, 2009년 22%, 2013년 16%로 낮아지고 있다. 배당수익률 또한 2001년 1.45%, 2009년 1.26%, 2013년 0.94%로 줄어드는 상황이다.

반면 기업들의 유보율은 늘고 있다. 한국거래소에 따르면 유가증권시장 12월 결산법인의 올해 상반기말 현재 유보율은 1092%로 2008년말 유보율 696%보다 396%포인트 늘었다. 지난해말 보다도 69%포인트 가량 증가한 수준이다.

유보율은 잉여금을 합한 금액을 납입자본금으로 나눈 비율로 기업의 사내 자금 보유력을 나타낸다.

그는 "금융위기 후 제조업 상장기업의 잉여현금흐름은 지속적으로 증가 추세지만 세후영업익 대비 투하자본의 증가는 지속적으로 감소중"이라며, "과다한 잉여현금흐름 수준은 지배주주와 외부주주간의 대리인 문제를 일으킬 수 있으므로 배당지급 확대를 통한 대리인 문제 경감방안이 채택될 수 있다"고 말했다.

이종우 아이엠투자증권 리서치센터장도 "기업이 배당과 같이 중요한 정책을 실행할 때는 회사의 주인인 주주로부터 경영을 위임받은 경영진들이 주주에게 배당정책 방향과 이유에 대한 설명을 공시와 IR을 통해 적극 알릴 필요가 있다"고 언급했다.

[뉴스핌 Newspim] 이준영 기자 (jloveu@newspim.com)