[뉴스핌=김양섭 기자] 미국계 헤지펀드 엘리엇매니지먼트가 삼성물산에 대한 공격에 나서면서 삼성물산과 제일모직 주가간 괴리도가 급격히 벌어진 것으로 나타났다.

증권가에선 정해진 합병비율(1:0.35)과 실제 주가간 이같은 갭 확대로 롱쇼트(long-short) 전략을 펼치는 차익거래(Arbitrage) 가능성을 점치고 있다. 롱쇼트 전략은 저평가된 주식을 사들이고(Long) 고평가된 주식을 매도(Short)한다는 개념이다.

8일 금융투자업계에 따르면 이날 삼성물산 주가는 전거래일 대비 3.81% 오른 7만9000원에 거래를 시작했다. 제일모직도 3.81% 오른 20만4500원에 시초가를 형성했다. 시초가를 비교하면 '제일모직:삼성물산'의 비율은 0.38%에 달한다. 합병비율 0.35보다 0.03%P 가량 높은 비율이다. 이날 제일모직과 삼성물산은 급락세로 마감됐다. 제일모직은 전일대비 6.85% 하락한 18만3500원, 삼성물산은 전일대비 7,36% 내린 7만 500원을 기록했다. 두 회사의 주가 비율은 여전히 0.38%다.

상장사간 합병의 경우 합병비율이 공개된 이후 두 회사 주가 흐름은 대체로 이 비율을 크게 벗어나지 않는다. 합병이 예정된 절차대로 진행된다는 가정을 하면 두 회사 주식은 어차피 같은 같은 주식이기 때문이다.

A 증권사 트레이더는 "갭(gap:차이)이 벌어지면 여지없이 차익거래가 발생한다"면서 "갭의 크기는 시장이 합병 차질을 예상하는 정도와 비례한다고 보는 게 합리적"이라는 견해를 전했다.

지난달 26일 발표된 제일모직과 삼성물산의 합병 교환 비율은 1:0.35다. 이날 이후 두 주가의 움직임은 0.33~0.34%비율 범위에서 같은 방향으로 움직였다. 오히려 제일모직 주가가 다소 오버슈팅돼 있는 포지션이었다. 이런 주가 추세가 '엘리엇 이슈'가 부각되면서 뒤바뀌었다.

지난 4일 엘리엇이 삼성물산 지분 7% 보유 사실을 시장에 알리면서 '합병반대, 합병비율 재조정' 등의 주장을 펼치자 삼성물산 주가 상승률이 제일모직 주가 상승률을 압도했다.

B운용사 매니저는 "특별한 이슈가 부각되지 않을 때 두 회사의 주식중에서 매수 포지션을 잡는다면 지주사 성격인 제일모직을 사는 게 안정적이라는 게 대체적인 관점인 것 같은데, 이슈가 부각된 뒤에는 엘리엇측에서 지속적으로 합병비율 재산정, 현물배당 등의 요구를 하니까 삼성물산쪽으로 상승 트리거가 발생한 것으로 보인다"고 해석했다.

4일 두 회사의 주가 비율은 0.36%로 뛰어올랐고, 5일에는 0.38%까지 올랐다. 8일 시초가 기준 역시 0.38%다.

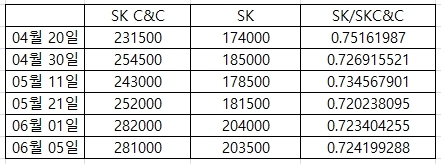

최근 합병이 진행되고 있는 사례 가운데 SK는 별다른 이슈가 제기되지 않고 있어 합병비율대로 주가가 움직이고 있다. 지난 4월 SKC&C와 SK의 합병이 발표된 이후 두 회사의 주가 비율은 0.72~0.73%를 유지하고 있다. 합병비율은 1대 0.73이다.

지난달 25일부터 거래정지에 들어간 SK브로드밴드도 SK텔레콤과 교환비율이 정해진 뒤로는 주가가 동행했다. SK브래드밴드 주가는 SK텔레콤의 자회사 편입 발표 전후 변동성이 확대됐었다. 발표 당일인 지난 3월 20일 SK브로드밴드 주가는 상승 1%에서 상승 12%까지 범위에서 움직이는 등 변동폭이 커졌고, 다음 날엔 주가가 11% 급락했다.

다만 주가가 급락할 당시 기관투자자들은 오히려 매수를 대폭 늘렸다. 이같은 매수세는 차익거래로 해석됐다. 교환비율이 공시된 이후 거래는 단순한 ′차익거래′로 봐야 한다는 관측이다.

익명을 요구한 C 애널리스트는 "자회사 편입이 무난하게 진행될 것으로 가정하면 SK브로드밴드나 SK텔레콤 주식을 사는 건 같은 매매행위"라면서 "다만 가격의 차이를 이용한 스마트 머니가 유입될 가능성이 있는 것"이라고 설명했다. 실제로 3월 25일부터는 두 회사의 주가가 사실상 연동된 흐름을 보여왔다.

[뉴스핌 Newspim] 김양섭 기자 (ssup825@newspim.com)