한국 코스피 지수의 고점 대비 저점 차트를 보면, 2014년에 그 변동성이 한자리 수로 크게 줄었다가 2015년에 다시 확대되는 모습이다. 만약 이것이 과거 2008년처럼 50%대 변동성까지 확대가 된다면, 이는 바닥을 1700포인트로 잡는다 하더라도 코스피 지수의 고점을 3400포인트까지 봐야하는 상황이다.

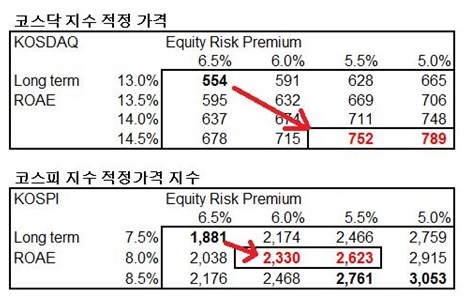

지금은 유가하락 수혜 국가들에 주목할 필요가 있다. 특히 한국은 가장 큰 유가하락 수혜국가다. 개인적으로 1997년 이후 가장 비관적으로 시장을 바라봤던 지난 2007~2008년, 한국 증시는 코스피 적정 지수인 1400포인트대보다 훨씬 높은 2000포인트 이상의 지수가 만들어졌다. 그 후 폭락해 900포인트를 기록했다.

필자는 현재 한국 증시가 그때와는 정반대 상황이라고 판단된다. 적정가격인 2623포인트보다 600포인트 이상 저평가돼지만, 그만큼 현재 시장은 비관론에 초점이 맞춰져 있다. 하지만, 앞으로는 상승의 위험을 하락의 위험보다 더욱 크게 바라봐야 한다.

|

지난 5년간 한국 증시는 박스권 흐름을 보였다. 하지만, 2016년 흐름은 다를 수 있다. 스타케피털에 따르면, 한국은 전세계 40개국 밸류에이션과 비교해 봤을 때, 가장 싼 국가 중 하나다. PBR, PSR 개념과 대형주 100개 위주로 추려보면 한국은 전세계에서 가장 싸 보이는 시장이다. 따라서 2016년 한국 증시는 하락 보다는 상승의 폭이 훨씬 크게 나타날 것으로 예상된다. 현재 한국 시장의 6-senses model상 점수는 총 -6~+6점 사이에 +4.5점으로 상승 확률이 높아 보인다.

지배구조 부분의 문제는 지난 1년간 한국 증시를 크게 짓누른 요인이다. 현재 한국 증시를 보면, 1) 어떠한 잣대로 본다 하더라도 주가순자산배율(PBR), 주가매출액배율(PSR) 부분으로 가장 저평가된 국가라는 사실에 대한 의구심은 없다. 2) 하지만, 한국 증시의 배당 수익률은 상대적으로 다른 나라들 보다 높지 않다는 것(현재 1.6% 수준) 3) 여기에 지난 1년간의 유상증자, 대주주의 지배구조 문제, 소액주주 가치를 낮추는 M&A 즉 인수합병 등으로 한국 기업에 대한 시각이 저평가 이유로 작용하고 있다는 점을 인정해야 한다.

하지만, 최근 들어 필자가 판단하기에 지배구조 문제는 최악의 상태를 벗어나고 있으며, 앞으로 개선될 것이라는 점에 시각의 초점을 맞춰야 한다.

1) 배당 성향 확대

2) 삼성전자의 자사주 매입 및 배당 확대

3) 증권 업종의 변화 중 미래에셋증권의 대우증권 인수

4) 조선 업종의 변화 중 대우조선해양의 감자 없는 증자 결정

5) 건설 업종의 변화 중 삼성엔지니어링의 감자 없는 증자 결정

이와 같은 흐름을 본다면, 향후 한국 증시는 서서히 저평가 현상이 사라지는 구간에 진입했다고 판단된다. 좀 더 이해가 쉽게 설명해보자.

1) 배당 성향이 높아진다는 점, 즉 올해 배당 수익률이 1.6% 이상으로 확대를 뜻한다. 내년 배당수익률이 더욱 확대된다면 현재 예금금리보다 높아지게된다. 그만큼 주식에 대한 매력도가 높아지고 지배구조상 문제의 작은 부분이 해결되기 시작하는 것이다.

2) 최근 삼성전자는 자사주 매입을 발표했고, 배당 성향을 높일 가능성을 보여주고 있다. 그만큼 한국의 대표 기업이 주주우호적 정책을 펴면 당연히 전체 시장에 긍정적인 요소를 높여준다.

3) 증권 업종에서 올해 실망을 줬던 부분이 미래에셋증권의 1조 이상의 유상증자였다. 여기서 만약 대우증권을 인수하지 못했다면 지배구조상 소액주주들의 가치를 희소시키는 상황이 벌어졌겠지만, 적절한 가치에 인수를 했다는 것 자체가 향후 증권 업종의 구조조정이 성공적으로 일어날 것이라는 희망을 가져다 준다. 따라서 증권 업종의 리레이팅이 가능해지는 구간이 될 수 있다.

4) 조선 업종 관련해서는 만일 산업은행이 대우조선해양의 경영에 관여하면서 큰 적자가 났고, 이 손실을 현재 주주들이 물어내는 상황에서, 100% 가까이 감자 이후 다시 산업은행 및 채권은행들이 대주주가 됐다고 가정해보자. 이는 지배구조 문제에 큰 악영향을 끼칠 것이다.

하지만, 모든 주주가 골고루 손실 부담을 가지고 감자 없이 증자 추진이 결정됐다. 이처럼 조선업종의 구조조정이 마무리되고 있다는 것은 그만큼 한국 기업들의 지배구조 문제 해소에 있어 긍정적인 부분이다.

5) 또한, 건설업종의 가장 큰 문제였던 해외 저가 수주 부분에서 핵심기업은 삼성 엔지니어링이다. 삼성엔지니어링이 삼성 그룹의 감자 없이 적극적인 증자를 하겠다는 결정은 그만큼 건설 업종에 대한 지배구조 문제도 해결이 되는 상황으로 인식하고 있다.

이러한 일련의 사건들이 올해 연말에 정리되면서, 2016년에 대한 기대는 더욱 높아지고 있다. 따라서, 내년 투자에 있어서 좀더 적극적인 투자 마인드로 시장을 들여다 봐야 하겠다. 종목선별이 어렵다면, 가장 저평가 폭이 큰 코스피 200 관련 레버리지 ETF, 또는 코스피 200 관련 펀드 투자를 고려 해 볼만하다.

[프로필]

2015 키움증권 글로벌 자산관리(WM) 팀장

2011~2013 우리환아투자자문 북경 리서치센터장

2008~2010 우리엡솔루트파트너스 싱가폴 연구책임자, 자산관리사

2001~2007 씨티그룹글로벌마켓증권 상무

2000~2001 Morgan Stanley Dean Witter 애널리스트 이사

1993 펜실베이니아대학교 와튼스쿨 경영·경제학 졸업