[뉴스핌=이고은 기자] 오는 15일 판가름나는 중국 상하이·선전 거래소 상장기업 주식(중국 A주)의 모간스탠리캐피탈인터내셔널(MSCI) 지수 편입 여부를 놓고 투자자들의 관심이 뜨겁다.

일각에서는 중국 A주가 고평가된 것을 이유로 들어 지수에 편입되기에는 아직 시기상조라는 의견을 내놓은 한편, 일부 글로벌 IB는 편입 가능성이 높은 수준이라는 의견을 잇달아 내놓았다. 이 가운데 미국 옵션시장은 편입 성공과 실패에 모두 크게 베팅하고 있는 것으로 나타났다.

◆ 중국 A주 편입 섣부르다지만, 관심은 대박급

지난 6일 자 월가 유력 금융지 배런스는 중국 A주의 MSCI지수 편입이 불발될 가능성에 더 무게를 두면서, "상하이지수는 고점에서 40%나 폭락했지만 아직도 고평가됐다. 다른 주요 시장은 중국 A주에 비해 3배 싼 수준"이라고 지적했다.

배런스는 특히 "중국 상장주식의 주가수익배율(PER) 중앙값은 대략 60배에 달해 미국 인터넷 기술주가 2000년에 정점을 찍었을 때보다도 높다"고 꼬집었다.

앞서 지난달 골드만삭스는 중국 A주의 MSCI 편입 가능성을 50%에서 70%로 상향조정했고 HSBC는 '50% 이상'으로 봤다. 시티그룹은 좀 더 구체적으로 51%라는 수치를 제시했지만, '불확실성이 상당히 높다'고 선을 그었다.

월가 투자자들 역시 관심이 크게 치솟는 것으로 나타났다. 7일 자 월스트리트저널(WSJ)은 미국에서 상장돼 중국 주식을 추적하는 '아이셰어 차이나 라지캡 상장지수펀드(ETF)'에서 거래된 풋옵션과 콜옵션 계약이 각각 16만3000건, 10만8000건으로 총 27만2000건에 달해 올해 일일 평균치의 두 배까지 치솟았다고 보도했다.

풋 옵션은 정해진 가격으로 매도할 권리, 콜옵션은 매수할 권리로써, 미국 투자자들이 중국 A주의 MSCI지수 편입 '성공'과 '실패'에 모두 크게 베팅하고 있다는 의미다.

◆ "국제금융시스템으로 편입 시발점"

같은날 파이낸셜타임스(FT)는 중국 A주의 MSCI지수 편입 여부에 이처럼 관심이 뜨거운 배경을 두고 "규모가 큰 것"이 가장 큰 이유라고 정리했다.

현재 중국 증시 시가총액은 8조달러로, S&P500지수(시가총액 19조달러) 다음으로 규모가 크다. 일본 도쿄증권거래소 1부의 종합지수인 토픽스(TOPIX)가 4조7000억달러에 멈춰있는 것과 대조적이다.

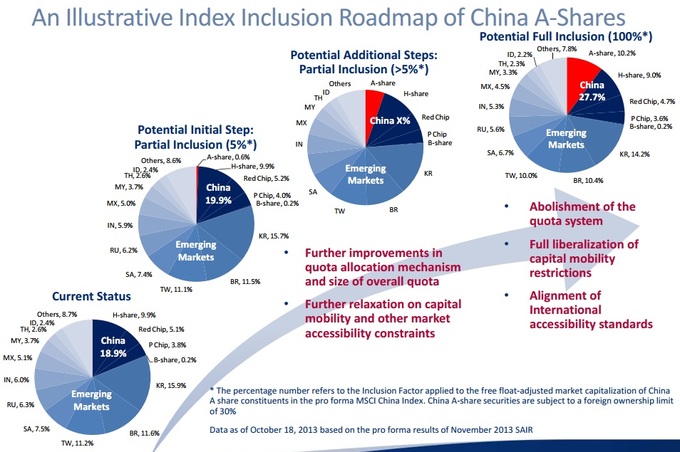

MSCI지수는 전 세계적으로 가장 많은 투자자들이 벤치마크로 따르는 지수인데, FT에 따르면 중국 주식은 이미 MSCI 신흥시장지수의 26.8% 비중을 차지하고 있다. 이는 주로 홍콩과 뉴욕에서 상장된 중국 기업들만이 지수에 들어가 있는 것으로, A주 전체가 지수에 편입되면 이 비율은 39%로 늘어난다. 시가총액으로는 1800억달러 이상이 지수 추종 투자자들이 매수할 수 있게 된다.

FT는 오는 15일에 A주 전체가 편입될 가능성은 없는 것으로 보인다면서도, "일부라도 편입되는 방향으로 결정이 나면 국제 금융 시스템에 중국 시장을 끌어들이는 과정이 시작되는 셈"이라고 주장했다. 현재로서는 MSCI 측이 고객사에게 문의한 것처럼 5% 정도 비중으로 편입을 개시할 가능성이 제기되고 있지만, 그보다 더 높은 비중으로 편입이 될 가능성도 배제힐 수는 없다고 신문은 소개했다.

골드만삭스의 킨저 라우 전략가는 "지수 편입 시점이 아니라 편입 경로와 이에 따라 글로벌 주식 벤치마크가 어떤 식으로 변하게 될 것인지를 발견하는 것이 중요하다"고 논평했다.

[뉴스핌 Newspim] 이고은 기자 (goeun@newspim.com)