[뉴스핌=김승동·이지현 기자] 미국 헤지펀드 엘리엇매니지먼트(이하 엘리엇)가 삼성전자의 지배구조 개편을 요구했다. 삼성그룹의 대응이 관건이지만 삼성생명의 금융지주사 전환도 빨라질 것이라는 관측이 나오고 있다.

삼성생명이 금융지주사로 전환하는 과정에서 삼성증권을 매각하고 삼성화재 지분을 추가로 매입할 것이라는 의견도 나오고 있다.

6일 금융업계에 따르면 엘리엇은 삼성전자에 공개 서신을 보내 삼성전자를 지주회사와 사업회사로 각각 인적분할 할 것을 요구했다.

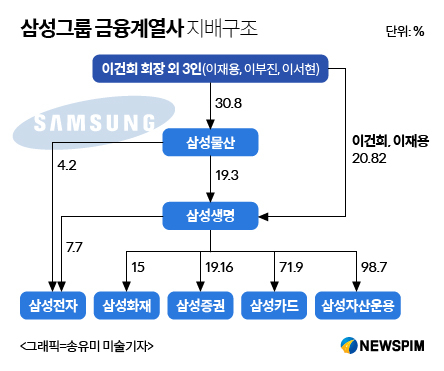

엘리엇의 요구대로 지배구조를 개편하면 삼성그룹은 삼성전자 일부와 삼성물산이 합병해 지주회사가 된다. 이후 삼성전자의 사업부문(반도체·스마트폰·가전제품 등)은 각각의 사업회사로 나눠진다. 또 삼성생명은 금융지주사로 삼성화재, 삼성증권, 삼성카드, 삼성자산운용 등을 지배하게 된다는 시나리오다.

엘리엇이 주장한 삼성그룹 지배구조 개편의 출발점은 삼성전자의 인적 분할이다. 그러나 그 끝은 삼성생명 중심의 금융지주 설립이다. 삼성금융지주(가칭)가 설립될 경우 금융지주회사법에 따라 삼성생명은 보유하고 있는 삼성전자 지분을 매각해야 한다.

엘리엇의 요구는 삼성그룹의 지배구조 개편은 물론 삼성생명의 지주사전환과도 궤를 같이 한다.

삼성생명은 지난 2013년부터 비금융계열사의 금융계열사 지분을 대거 사들였다. 현행 금융지주회사법상 지주회사는 상장사의 30%, 비상장사의 50%의 지분을 보유하는 동시에 최대주주가 되어야 한다. 삼성생명이 금융계열사 지분 매입에 나서고 있는 것은 금융지주회사 전환을 위한 사전 작업이라고 해석할 수 있다.

|

삼성생명은 지난 2013년 삼성전자와 삼성물산·삼성중공업 등이 갖고 있던 삼성카드 지분 전량(6.38%)을 매입해 지분율을 71.86%까지 끌어올렸다. 이듬해인 2014년에는 삼성자산운용을 자회사로 편입했다. 또 삼성화재가 보유하고 있던 삼성증권 지분(8.02%)을 사들여 보유지분율을 19.16%까지 늘렸다. 삼성생명은 삼성화재 지분도 14.98% 갖고 있다.

삼성생명이 금융지주회사로 전환하기 위해서는 아직 지분율 30%를 충족하지 못한 삼성화재와 삼성증권의 지분을 각각 15.02%, 10.84% 이상 추가 확보해야 한다.

보험업법상 보험사의 계열사 투자한도는 총자산의 3% 이내로 현재 삼성생명이 금융 계열사 지분을 추가로 매입할 수 있는 투자여력은 약 7000억원이다. 그러나 삼성화재 지분 15.02%를 매입하기 위해 필요한 자금은 약 2조원(5일 종가 27만7000원 기준)이다.

그러나 삼성생명이 보유하고 있는 삼성증권의 지분을 매각하면 삼성화재가 보유한 자사주를 매입할 수 있는 자본여력이 생긴다. 지난해부터 지속적으로 하락한 삼성증권 주가가 상승하고 여기에 경영권 프리미엄을 얻어 매각하면 1조원 정도의 추가 투자 여력이 발생하는 것.

익명을 요구한 IB관계자는 “삼성증권 상반기 순익은 지난해 대비 50% 이상 급감했을 정도로 실적 부진을 면치 못하고 있다”며 “삼성증권을 매각하는 대신 삼성자산운용에 힘을 실어줄 가능성이 있다”고 말했다. 이어 “최근 IB 및 증권을 강화하려는 한화그룹 등에게 삼성증권 지분을 매각하는 시나리오도 나온다”며 “삼성생명이 적정한 가격으로 삼성증권 지분을 매각하면 삼성화재가 보유한 자사주를 전량 매입할 수도 있다”고 말했다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)