한국선박회사 설립 등 배 짓고 빌려줄 금융지원책도 첫 발표

[뉴스핌=한기진 기자] 정부가 31일 내놓은 조선해운업 경쟁력 강화방안은 2018년에 업황이 바닥을 찍을 것이란 낙관론에 근거하고 있다. '빅3' 조선사의 설비 인력감축계획과 사업개편 그리고 선박서비스 사업 강화 등 이번에 발표한 대책이 모두 2018년을 시한으로 정하고 있다. 2년짜리 시한부 대책인 셈. 정은보 금융위원회 부위원장은 이날 “2018년 이후에는 업황이 회복될 것으로 본다”고 말했다. 이로써 정부의 구조조정 방안 3개(1안 석유철강업, 2안 조선해운업) 중 2개 방안이 나왔고 마지막으로 건설업만 남았다.

|

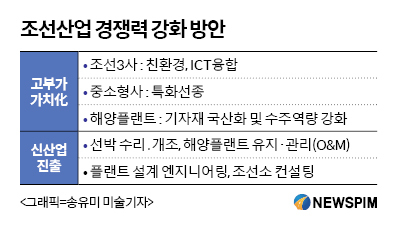

정부의 조선해운업 경쟁력 강화방안의 핵심은 ▲ 2020년까지 정부의 공공선박 220척 이상(11조2000억원 규모) 발주 ▲ 대우조선해양은 살려 삼성중공업, 현대중공업과 함께 ‘빅3’ 체제 유지 ▲ 현대상선을 글로벌 5위권의 초대형 원양선사로 육성 등으로 요약된다.

조선해운업 기초부터 바꿔 선박 건조 일변도의 제조업을 수리 등 서비스를 포함하는 선박산업으로 전환하겠다는 내용으로, 이를 지원하기 위해 금융지원책도 내놨다. 공공선박 220척을 발주하려면 엄청난 돈이 필요한데 우선, 선박펀드에서 선박 신조 지원프로그램의 규모를 현재 1조3000억원에서 2조6000억원을 더 늘려 총 3조7000억원을 만든다. 이 재원이면 2020년까지 75척 발주를 지원할 수 있을 것으로 본다.

연안 화물선, 여객선 등 중소형 선박을 새로 건조하면 대출 상환기간도 10년에서 15년으로 연장하고 담보 인정비율도 60%에서 70%로 늘려, 대출은 많게 상환기간은 길게 한다. 또한 대출 이장 중 2.5%에 해당하는 금액을 정부가 지원한다.

운학배 해양수산부 차관은 “총 선박 발주 가운데 자국 조선사에 발주하는 비중(올해 1~9월)이 일본은 80% 중국은 60%인데 우리나라는 21%에 불과해 공공발주로 국내 조선사에 발주할 수 있는 물량이 많다”고 했다.

대우조선해양은 일단 살리기로 했다. 삼성중공업 현대중공업과 빅3 체제가 유지된다. 자산(서울본사, 마곡부지)과 자회사(14개)를 모두 팔면 유동성을 마련할 수 있을 것으로 본다. 인건비 절감(45% 감축) 등 모든 자구안을 이행하면 2018년 이후부터 대주주인 산업은행이 새주인을 찾도록 매각한다는 계획이다.

정은보 부위원장은 “주인 찾기는 시장상황 변화에 따른 것으로 2018년에 업황이 개선될 것으로 본다”고 했다. 대우조선을 살리지 말고 빅2로 개편해야 한다는 목소리가 정부 일각에서 나왔다는 것에 대해, 정 부위원장은 “빅2 논의는 없었다”고 부인했다.

|

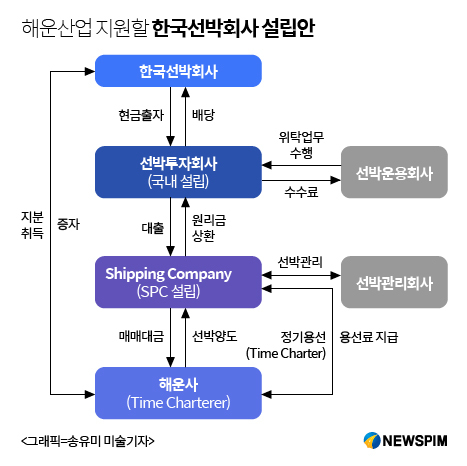

해운산업 경쟁력 강화 정책방안은 현대상선을 세계 5대 선사로 육성하고 중견선사는 세계 15위권안에 들도록 차세대 대형선사로 키우기로 했다. 가장 중요한 선박 확보를 위해 정책금융과 민간자본을 총동원한다.

선박 신조 지원프로그램 확대를 시작으로 민간선박펀드를 활성화한다. 선박운용회사의 겸업제한을 완화해 자문업을 허용한다. 연기금이 투자할 만한 재간접펀드와 우선주를 허용한다. 또한 가칭 한국선박회사를 자본금 1조원 규모로 추진해 선박을 시장가로 사 해운사에 빌려주기로 했다. 산업은행과 수출입은행이 총 80%를 출자한다. 이와 함께 캠코의 선박펀드를 매년 1조원에서 1조9000억원으로 확대하고 글로벌 해양펀드도 개편해 내년 3000억원에서 2020년까지 1조원으로 규모를 키운다.

운학배 차관은 “세계5대 선사는 특정선사를 지정하지는 않았지만 한진해운은 자산을 매각하면 이전처럼 경쟁력을 갖추기 어렵다”면서 사실상 현대상선을 지칭했다.

그는 또 "업계 상황에 따라 추가 대책이 나올 수 있다"고 했다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)