[뉴스핌=이동현기자]모바일 결제 산업의 급성장과 핀테크 기업의 서비스 혁신으로 중국 전통 은행의 입지가 갈수록 줄어들고 있다. '생존의 위협'에 직면한 은행권이 새로운 금융 산업 트렌드에 대응하기 위한 서비스 개선에 나서고 있지만, 핀테크 업체의 금융 혁신 속도를 따라잡기엔 역부족인 상황이다.

중국의 금융 산업이 더딘 발전은 대형 국유 상업은행 중심의 금융 환경과 제도의 영향이 크다. 중국 정부도 금융 산업에 대해 혁신과 개혁보다는 규제 중심의 정책을 견지했다. 그결과 덩치가 큰 대형 상업은행들은 정부의 지원 아래 서비스 혁신보다는 대출을 통한 '이자 장사'에 주력했다.반면 소비자의 금융 생활 편리를 위한 서비스 개선에 소홀했고, 은행에 대한 소비자의 불만은 갈수록 커졌다. 입출금, 송금 등 가장 기본적인 서비스에서도 은행 이용객들은 큰 불편을 겪고 있다.

이러한 상황에서 인터넷 기술을 기반으로 한 각종 핀테크 상품과 서비스가 소비자들의 큰 호응을 이끌어내며 빠르게 확산됐다. 스마트 폰만 있으면 결제, 송금, 재테크 등 왠만한 금융 서비스를 언제 어디서나 편리하게 이용할 수 있게 됐다. 백화점 등 고급 상점은 물론 길거리의 작은 노점상에서도 현금 없이 모바일 결제로 소비를 할 수 있어 '현금 없는 사회'로 성큼 다가서고 있다.

◆ 은행 간편 결제 서비스 개시 시장 점유율 확대는 역부족

모바일 결제는 핀테크 산업 중 성장세와 영향력 확산이 가장 두드러진 분야다. 이미 일상 소비에서는 모바일 결제가 은행 결제시스템을 제치고 주요 결제 방식으로 자리를 잡았다.

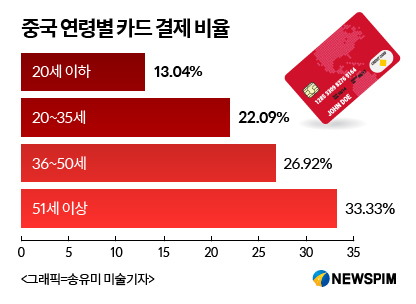

금융 플랫폼 ‘룽360(融360)’의 조사에 따르면 53.3%의 응답자가 결제 시 알리페이 혹은 위챗의 모바일 결제를 선택한다고 답변했다. 반면 은행 카드 결제를 선택한 응답자 비중은 22.9%에 불과해 은행들에게 고심거리를 안겨주고 있다.

이에 따라 중국 시중 은행들도 간편 결제 시스템인 산푸(閃付,Quick Pass)서비스를 개시해 핀테크업체의 모바일 결제시스템에 대응하고 있다.

산푸(閃付,Quick Pass)는 비접촉 방식의 결제 방식이고 교통카드를 스캔하는 것처럼 카드 IC칩이나 스마트 폰에 내장된 카드를 스캔하면 서명과 비밀 번호 없이도 결제가 가능해 기존의 카드보다 대폭 결제가 간소해졌다.

그러나 업계 관계자들에 따르면 은행의 간편결제는 신규 POS 기기의 도입이 필요해 유통업체에게 부담이 가중된다고 분석했다. 또 간편 결제를 지원하는 POS기기는 현재까지 2000만대에 불과해 보급률이 떨어진다고 지적했다. 반면 알리페이와 위챗의 결제 시스템은 기존의 소프트웨어로 결제가 가능해 호환성이 매우 높아서 중소상인들도 선호한다고 진단했다.

◆ 핀테크 송금 및 재테크 분야에서도 은행 위협

또한 핀테크 업체들은 송금, 재테크와 같은 과거 은행들이 독점했던 금융 분야에서도 위협이 되고 있다.

‘룽360(融360)’ 의 설문 조사에 따르면 자금 송금시에도 알리페이와 위챗을 이용한다는 응답자가 72.3%에 달해 은행의 전통적인 업무영역에서도 핀테크 업체가 시장을 장악할 가능성이 커지고 있음을 보여준다.

또 재테크 분야에서 절반이 넘는 응답자가 총자산에서 은행예금 비중이 20%이하라고 나타났다. 특히 중국의 신세대인 21-35세 연령대에서 은행을 통해 재테크를 하는 비중이 불과 18.71%로 나타나 시중 은행에게 미래 성장전략에 대한 심각한 과제를 던져 주고 있다.

이런 핀테크 업체의 발빠른 움직임에 대응하기 위해 일부 시중 은행들이 2016년초부터 모바일 금융, 온라인 무료 송금 서비스를 개시했다.

업계 전문가는 은행들도 기술 발전으로 인해 서비스 원가가 지속적으로 감소해 무료로 서비스를 제공하게 됐다고 분석했다.

하지만 ‘룽 360’(融360) 의 애널리스트는 온라인 환경이 금융 고객의 이용 패턴을 변화시켜 핀테크를 통해 금융 거래를 하는 것이 이미 주류로 부상했다고 진단했다. 또 은행들이 무료 금융 서비스를 개시한 것은 적절한 조치이지만 모바일 핀테크 업체가 장악하고 있는 결제 시장에서 은행들이 점유율을 높이는 것은 쉽지 않다고 전망했다.

한편 중국인민대학 금융 연구원 둥시먀오(董希渺)는 “모바일 결제분야에서 은행 역시 변화하고 있다”며 “ 전통 금융기관인 은행의 변화는 매우 파급력이 크고 전체 온라인 금융 환경을 변화시킬 것이다”라고 밝혔다. 또 "결제는 중요한 금융 서비스 분야이지만 현재 은행의 경쟁력에 대해 성급한 결론을 내는 것은 시기상조이다"라고 진단했다.

[뉴스핌 Newspim] 이동현 기자(dongxuan@newspim.com)