단일종목 차익실현 혹은 손절매 금물

낮은 보수,종합소득세 제외되는 ETF를 활용해

[뉴스핌=박민선 기자] 해외주식잔고 10조원 시대. 올해 들어서만 40% 늘었다. 투자 대상 분산에 더해 통화 분산 효과까지 거둘 수 있다 보니 해외주식을 찾는 이가 갈수록 많아지고 있다. 다만 해외투자 시 떼려야 뗄 수 없는 부분, 바로 세금이다. 국내 투자자가 해외주식 매매로 수익을 거둘 경우 국내 주식과 달리 차익에 대한 양도소득세가 어김없이 부과된다. 세금 비율(주민세 포함 22%)도 결코 만만치 않다. '벌고 내는 것이 낫다'는 전문가들의 조언에는 고개를 끄덕이면서도 왠지 손해 보는 장사 같은 해외투자. 세금은 얼마나 내야 하고 어떻게 하면 줄일 수 있을까.

◆수익률 160% 엔비디아, '차-포 떼면?'

64%대 160%. 최근 1년간 삼성전자와 엔비디아 수익률이다.

150만원대 박스권을 뚫으면서 날아오른 삼성전자는 1년 새 60%가 훌쩍 넘는 상승폭을 연출, 대장주의 진가를 유감없이 드러내고 있다. 놀라긴 이르다. 4차 산업혁명 시대의 대체 불가능한 기업으로 꼽히는 기업 엔비디아는 같은 기간 160%라는 놀라운 '점프력'을 보여줬다.

물론 증권사 수수료와 0.3%의 거래세만 내면 되는 삼성전자와 달리 엔비디아는 매도 시 양도소득세가 부과돼 수익이 온전히 내 몫이라고 할 순 없다. 환율과 투자 규모에 따라서 내 주머니에 들어오는 돈은 달라질 수 있다.

그럼에도 불구하고 자꾸만 눈이 가는 해외주식들. 글로벌 증시에서 차지하는 비중이 2%에 불과한 한국 시장에만 갇혀 있을 순 없기 때문. 그래서 세금을 절약하면서도 활용할 수 있는 해외투자 방법을 찾아봤다.

|

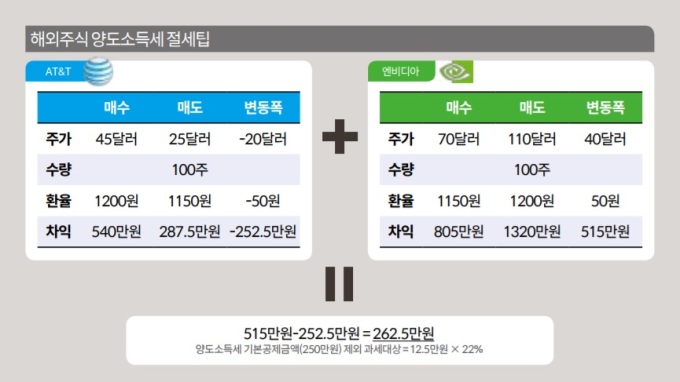

◆수익 난 A와 손실 난 B는 묶어야 제맛!

먼저 양도소득세가 개별 주식마다 따로 부과되는 것이 아니라는 점에 힌트가 있다. A주식에서 500만원 수익이 나고 B종목에서 250만원 손실이 났다면 양도소득세는 해당 연도에 매도한 A주식과 B주식을 합산한 순수익 중 250만원을 초과하는 금액에 대해서만 22%의 양도소득세(주민세 포함)를 매긴다. 즉 이 경우 A주식만 처분하면 250만원에 대한 22%를 세금으로 내지만 B종목과 합산 시 세금 부과 금액은 '제로'가 되는 식이다.

민성현 KB증권 도곡스타PB센터 부장은 "해외주식 투자의 경우 적어도 2~3개 종목에 분산 투자하는 경우가 대부분"이라며 "어차피 하락세인 종목이라면 장기적 관점에서 매력적이어서 지속 보유를 원하더라도 11월 말이나 12월 내에 1차 처분하고 재매수하는 것이 절세 측면에서 유리하다"고 귀띔한다.

반대로 손실 난 종목을 처분하는 경우에도 수익 난 종목에 대한 이익실현을 동시에 해주는 게 좋다. 손절매 시 이익을 거둔 종목을 함께 매도하고 다시 투자 타이밍을 잡으면 높은 매수가격이라고 하더라도 추구 이익실현 시 세금을 줄이는 효과가 있다.

증여를 이용한 절세도 가능하다. 처음 투자할 때 5000만원 수준이던 주식이 1억원으로 불어난 경우 이를 배우자에게 증여하면 과세 기준가격은 1억원이 된다. 즉 이 주식을 추후 1억2000만원에 팔더라도 증여를 했기 때문에 차익 7000만원이 아닌 증여 이후 차익인 2000만원에 대해서만 세금이 부과된다. 김미영 미래에셋대우 IWC2WM지점 선임매니저는 "배우자에게 증여할 수 있는 한도가 10년간 6억원이다. 이를 통해 절세가 가능하다. 성인 자녀와 미성년 자녀에 대한 증여 한도는 각각 5000만원, 2000만원"이라고 조언했다.

소액투자자들은 세금에 대한 경계심을 조금 늦춰도 괜찮다. 한 투자자가 엔비디아 20주를 사서 1년간 2200달러를 벌었다고 하더라도 양도소득세 기본공제액 250만원에 미치지 못하는 수익이므로 환전 및 거래수수료만 제외하고 추가 세금을 내지 않아도 된다. 환전수수료는 금융기관마다 차이가 있지만 주식거래 시 발생하는 수수료는 미국, 일본, 중국 등 대다수 국가가 국내 대비 저렴한 편이다. 물론 작은 금액으로 접근할 경우 투자 가능 종목에 제한이 있겠지만 유망한 주식이 보인다면 기본공제액 한도를 고려해 투자해보는 것도 나쁘지 않다.

◆간접투자의 '승자' ETF!

직접투자가 부담스럽다면 간접투자도 좋다. 전문가들은 이 경우 펀드보단 ETF가 유리하다고 조언했다. 펀드의 세금 부과대상 금액은 주식처럼 손실이 난 상품과 수익이 난 상품을 합산하지 않고 이익을 거둔 상품에 대해 건별로 15.4%의 금융소득세가 부과된다. 즉 A펀드로 수익을 거뒀지만 B펀드에서 손실이 났다면 투자자 입장에서는 A펀드에 대한 15.4% 세금은 더 큰 부담이 될 수 있다.

이에 반해 ETF는 주식과 마찬가지로 손실 여부에 따라 다른 주식, 혹은 ETF와 함께 매매함으로써 양도소득세를 절감할 수 있는 여지가 있다. 특히 양도소득세를 지불할 경우 종합소득세 부과 대상에서 제외되기 때문에 거액자산가일수록 펀드보다 ETF 투자의 메리트는 더욱 커진다. 민성현 부장은 "펀드 대비 저렴한 연간 운용보수, 다양한 상품라인, 매매 편의성에서 ETF는 해외투자 시 더 유리한 상품"이라며 "같은 콘셉트의 상품일 경우 펀드와 ETF가 동일 성과를 거뒀다고 하더라도 세금까지 감안한다면 현지에 상장돼 있는 ETF를 활용하는 것이 유리하다"고 했다.

연금저축펀드도 해외투자 시 활용되는 수단 중 하나. 매년 400만원 한도에 대해 12%의 세액공제가 제공되는 동시에 이 계좌를 통해 해외펀드에 가입할 경우 가입 기간 세금을 내지 않아도 된다. 일반 펀드가 금융소득세로 15.4%를 떼어가는 반면 연금저축계좌로 해외펀드에 투자하면 55세 이후 연금으로 수령할 때 연금소득세 3.3~5.5%만 내면 된다. 종합소득세에서도 물론 제외된다.

올해 말까지 한시적으로 가입 가능한 해외비과세펀드(3000만원 한도)를 아직 가입하지 않은 투자자라면 이를 활용하는 것부터 서둘러야 한다.

|

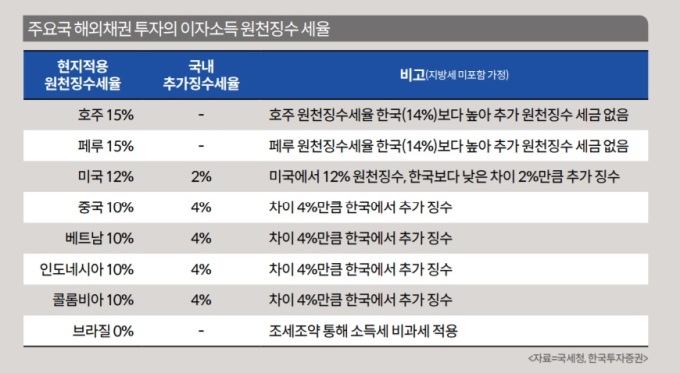

◆이분화된 해외채권, 브라질과 브라질 아닌 것

해외채권 투자 규모도 꾸준히 증가하고 있지만 절세 효과를 누릴 수 있는 여지는 주식에 비해 제한적이다. 해외채권은 매매차익에 대한 세금은 부과되지 않지만 이자소득은 국가 간 조세조약에 따라 건별로 부과된다. 국내 원천징수세율 14%보다 낮은 미국(12%)이나 중국, 베트남, 인도네시아(10%) 등은 격차인 2%, 4%만큼 한국에서 추가 징수되는데 미국 채권 투자에서 500만원 이자수익을 거두고 베트남 채권에서 300만원 손실이 났더라도 500만원에 대한 14%를 한국(2%)과 미국(12%)에서 각각 떼게 되는 것. 양도소득세처럼 기본공제액이 없지만 외국에서 낸 세금은 향후 종합소득세 계산 시 외국 납부세액으로 공제받을 수 있다.

브라질 채권의 식지 않는 인기 비결도 여기에 있다. 브라질 채권은 환차익과 매매차익, 이자소득 등 모든 부문에서 비과세 혜택이 제공되며 특히 종합금융소득에 포함되지 않는 유일한 해외채권이기 때문이다. 한・브라질 조세조약은 1989년 서명된 이후 1991년 11월 발효됐다.

김진곤 NH강북프리미어블루 상무는 "브라질 채권이 10%대 수익을 보장할 뿐 아니라 모든 세금에서 제외되기 때문에 상대적으로 금리가 낮은 여타 국가 채권을 과세 부담을 안고도 투자할 이유가 낮을 수밖에 없다"며 "해외채권을 통해 비과세 혜택을 누리고 싶다면 브라질 채권 외에는 별다른 대안이 없다"고 설명했다.

[뉴스핌 Newspim] 박민선 기자 (pms0712@newspim.com)