"기대수익률 3~4%면 고수익·국채 50대 50"

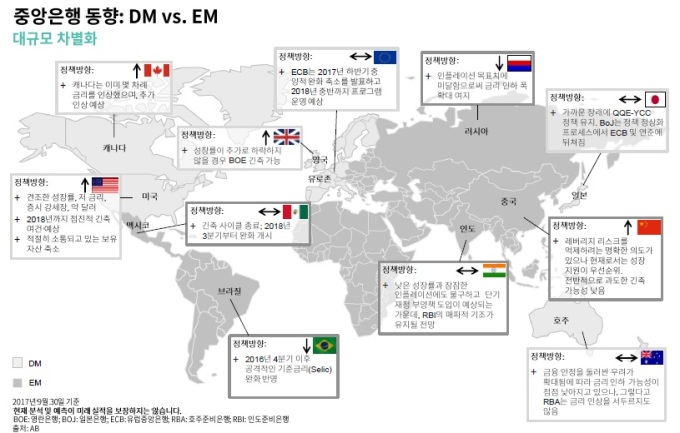

"각국 통화정책 차별화…신흥국 채권으로 분산"

[뉴스핌=김성수 기자] 글로벌 자산운용사 얼라이언스번스틴 자산운용(AB자산운용)은 내년 채권 투자에서 각국 통화정책 차별화를 적극 활용해야 한다고 강조했다.

유재흥 AB자산운용 선임 포트폴리오 매니저는 6일 여의도에서 열린 기자간담회에서 "미국의 금리인상기를 맞아 하이일드(고금리) 채권과 글로벌 채권 등으로 투자 포트폴리오를 분산해야 한다"며 이같이 밝혔다.

◆ 미국, 내년 상반기 2차례 금리인상 예상

유 선님 매니저는 "미국 연방준비제도(연준)가 내년 상반기 2번의 금리인상을 할 것으로 예상한다"며 "과거 사례를 보면 미국 고수익 채권은 금리 인상기에 양호한 성과를 냈었다"고 설명했다.

이어 "고수익 채권 시장 부도율이 과거 수준보다 크게 낮다"며 "미국 금리인상기를 맞아 이자율 위험에 민감한 미 국채의 비중은 낮추고, 이자율 위험에 상대적으로 덜 민감한 고금리채권 비중은 늘려야 할 것"이라고 덧붙였다.

유 매니저는 "기대수익률이 3~4%인 투자자라면 고수익 채권과 국채의 투자 비중을 50대 50으로 가져갈 것"을 추천했다.

반면 "기대수익률이 6%로 더 높은 투자자는 국채 비중이 더 낮아야 한다"며 "이 경우 포트폴리오가 더 신용위험에 치중돼 있고 변동성도 높아질 것"이라고 말했다.

현재 고수익 채권이 저렴한 편은 아니라고 그는 지적했다. 이에 신흥시장 등 다양한 지역의 채권도 고려할 만 하다고 조언했다.

유 매니저는 "신흥시장은 경상수지가 개선되면서 미국의 금리인상 등 외부 충격에 대한 내성이 강화되고 있다"며 "신흥국 통화들이 과거에 비해 큰 폭 할인돼 있어 미국 고수익 채권 대비로도 매력적"이라고 말했다.

이어 "아르헨티나, 브라질, 인도네시아 등의 채권은 실질금리 기준으로도 매력이 있다고 판단된다"며 "다만 특정 국가나 섹터에 집중하기 보다는 적극적으로 분산할 것"을 권고했다.

◆ 브라질과 러시아는 금리인하 예상돼

또한 "미국이 내년 금리를 올리겠으나, 유로존과 일본은 금리가 횡보할 것"이라며 "브라질과 러시아는 오히려 금리를 내릴 것으로 예상된다"고 말했다.

이어 "각국 통화정책이 이처럼 차별화될 것이기 때문에 지역별 분산이 돼 있는 글로벌 국채에 투자하면 금리인상기에도 채권으로 충분히 성과를 낼 수 있다"고 강조했다.

아울러 "채권 투자의 기본은 시간에 대한 투자"라며 "6개월, 1년은 시간에 대한 보상을 받기에 충분한 기간이 아니다"고 말했다. 이어 "시장의 단기 사이클을 충분히 극복할 수 있도록 투자자들이 여유를 가졌으면 좋겠다"고 조언했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)