애플, 퀄컴, 인텔 부품 공급사

[편집자] 이 기사는 3월 14일 오후 4시32분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=황세원 기자] 전 세계 최대 아이폰 부품 협력사인 대만 폭스콘 자회사 A주 상장 임박 소식에 증권가가 술렁이고 있다. 투자자들은 실적 분석 및 수혜자 찾기에 나서며 투자 기회를 모색하고 있다.

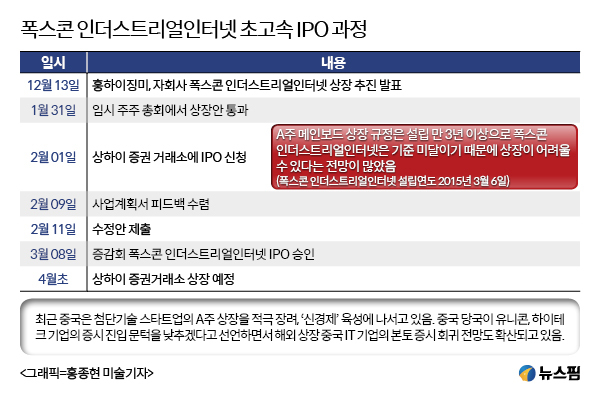

지난주 훙하이징미(鴻海精密, 폭스콘)의 스마트폰 사업 부문 폭스콘 인더스트리얼인터넷(富士康工業互聯網, FII) ‘초고속’ A주 IPO 승인 소식이 투자자 이목을 집중시켰다.

통상 1~2년 걸리는 절차를 폭스콘은 불과 두 달여 만에 끝냈다. 올해 1월 폭스콘은 임시 주주 총회에서 FII 상장안을 통과시켰고, 다음 날인 2월 1일 상하이 증권 거래소에 IPO를 신청했다. 이후 신청서 피드백 수렴(2월 9일), 수정안 제출(11일)이 일사천리로 진행됐고, 3월 8일 증감회 IPO 승인을 얻었다.

FII가 전례없는 초고속 IPO 승인을 받을 수 있었던 데는 중국 당국의 ‘신경제’ 육성 기조가 한몫했다. 최근 중국은 첨단기술 스타트업의 A주 상장 문턱을 낮추겠다고 선언했으며 해외 상장 중국 IT 기업의 본토 증시 회귀도 장려하고 나섰다.

|

FII 상장 임박 소식이 전해지면서 기업 실적, 시가총액, 자금 조달 규모 등에 대한 투자자 관심이 모아진다.

FII은 2016년 매출액 기준 A주 상위 15위에 해당하며, 순이익 기준으로도 30위권 기업이다. 지난해 FII의 매출액은 3545억4000만 위안(약 60조원)으로 중국 'IT 공룡' 텐센트(騰訊) 매출(2016년 기준)의 두 배에 달한다.

시가 총액 규모도 상당하다. 중국 유력 증권사 창장증권(長江證券)에 따르면 FII의 예상 시총 규모는 6825억 위안(약115조원)으로 중국 대표 IT 기업 치후360(奇虎360)의 2배, 스마트폰 제조사 ZTE의 5.2배이다.

현지 업계 전문가는 FII가 이번 기업공개(IPO)를 통해 최대 273억 위안(약 4조6100억원)의 자금을 조달할 것으로 예상하고 있다.

|

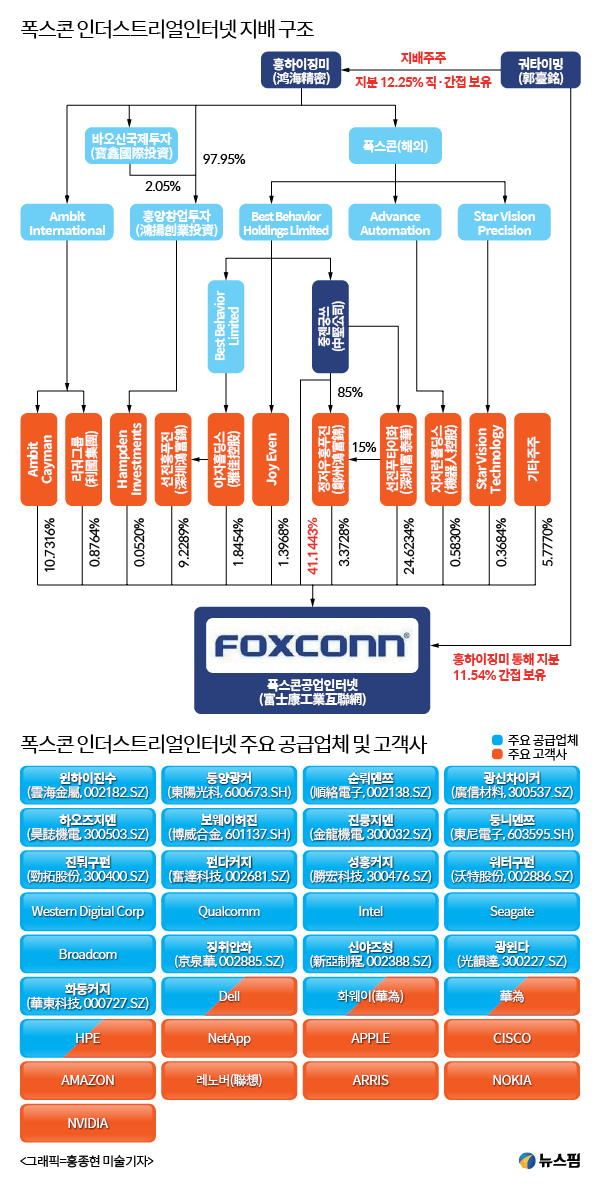

한편 FII의 최대 주주는 중젠궁쓰(中堅公司)로, FII 지분 69.1405%를 직ㆍ간접적으로 보유하고 있다. 중젠궁쓰의 지분은 폭스콘이 100% 보유하고 있는데, 폭스콘은 실질적 지배주주가 없기 때문에 FII도 실질적 지배주주가 존재하지 않는다.

FII 상장 이후 폭스콘 창업주 궈타이밍(郭臺銘) 몸값 변동에도 관심이 모아진다. 궈타이밍은 2017년 포브스 선정 대만 최고 부자로, 폭스콘 지분 12.25%를 직ㆍ간접적으로 보유하고 있다. 상장 후 궈타이밍이 보유한 FII 지분율은 10.39%로 희석, 지분 가치는 709억 위안(약 12조원)에 달할 것으로 전망된다.

|

[뉴스핌 Newspim] 황세원 기자 (mshwangsw@newspim.com)