애큐온·스마트·OSB저축銀 등 매각…"규제강화로 어려워"

[서울=뉴스핌] 이정화 기자 = 저축은행업계 수익이 지난해 정점을 찍고 꺾일 것이란 전망이 나오면서 업계 1위 SBI저축은행 매각설까지 나돌고 있다.

|

28일 저축은행업계 관계자는 "이미 3~4개월 전부터 SBI저축은행이 시장에 매물로 나왔다는 얘기가 있다"며 "살 만한 곳을 개별적으로 접촉하고 있는 것으로 알고 있다"고 말했다.

SBI저축은행은 자산 규모 7조6000억원이 넘는 업계 1위 저축은행이다. 저축은행 사태로 폐업 위기에 처해있던 현대스위스저축은행을 SBI홀딩스가 2013년 인수해 2015년부터 흑자 전환에 성공했다.

업계는 SBI저축은행의 인수희망가로 SBI홀딩스가 SBI저축은행에 쏟아부은 돈인 1조4000억원이기 때문에, 투자금+알파를 예상하고 있다.

저축은행업계 관계자는 "롯데카드가 1조3810억원에 매각됐는데 저축은행을 1조4000억원이나 주고 사진 않을 것"이라며 "업황이 좋지 않은데 덩치도 커서 인수후보자를 찾기 어려워 보인다"고 전망했다.

SBI저축은행 관계자는 "진행되고 있는 절차가 없다"며 "사실무근"이라고 말했다.

SBI저축은행의 매각설이 나오는 것은 저축은행 수익이 지난해 정점을 찍고 꺾일 것이란 전망이 우세해서다. 지난해 79개 저축은행의 당기순이익은 전년 1조762억원 대비 3.9%(423억원) 증가한 1조1185억원으로 사상 최대치를 기록했다. SBI저축은행 역시 전년동기대비 48% 급증한 1310억원의 당기순이익을 냈다.

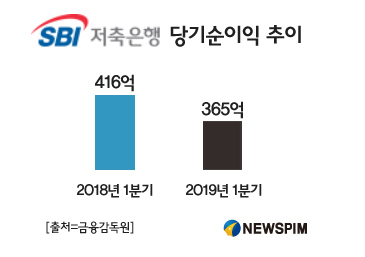

그러나 올해들어 수익성이 눈에 띄게 감소하고 있다. 79개 저축은행의 올해 1분기 당기순이익은 2086억원으로 전년과 비교해 3.8% 줄었다. SBI저축은행의 올해 1분기 당기순이익은 365억원으로 지난해 1분기 416억원보다 51억원(12.3%) 줄었다. 대출채권평가 및 처분손실 금액이 200억원 가까이 늘어난 게 주된 요인이다. 대손충당금 적립액 또한 792억원으로 전년 동기 684억원에 비해 약 16% 늘었다.

최대실적을 경신하던 저축은행업계의 수익이 감소세로 접어든 건 금융당국의 규제가 점차 강화되고 있어서다. 대손충당금 적립률 강화·최고금리 인하·가계대출총량규제·중금리대출 기준 강화·총부채원리금상환비율(DSR)도입 등이 이뤄지면서 더이상 수익을 늘리기가 어려워졌다는 분석이다.

저축은행은 오는 2021년 말까지 DSR비율을 90%로 맞춰야 한다. DSR은 대출자의 연소득 중 매년 상환해야 하는 원금과 이자가 차지하는 비율로 그만큼 대출심사가 깐깐해진다는 의미다. 또 오는 2020년까지 고위험대출 충당금 적립률이 현행 50%에서 단계적으로 상향된다. 가계대출 증가율을 7% 이하로 관리하도록 한 가계대출 총량규제도 2017년부터 시행되고 있다. 가계대출 총량규제에서 제외되는 중금리대출 기준도 다음 달 1일부터 평균 16.0%, 최고 19.5%로 기존보다 0.5%포인트 떨어진다. 최고금리가 꾸준히 인하되고 있는 것도 저축은행에는 악재다. 실제로 지난해 2월 법정 최고금리가 27.9%에서 24%로 인하된 뒤 대출금리 하락에 따른 실제 이자 감소 효과는 지난해 기준 880억원에 달했다. 그만큼 저축은행의 수익은 줄어든 셈이다.

실제로 이미 복수의 저축은행 매물이 시장에서 거래되고 있다. 애큐온저축은행은 6월 초 홍콩계 사모펀드 베어링PEA에 팔렸고 스마트저축은행, OSB저축은행 등이 매각절차를 진행 중이다.

저축은행업계 관계자는 "2011년 저축은행 영업정지 사태라는 원죄 탓에 다른 업권과 형평성이 맞지 않는 규제들이 저축은행업계에 적용되고 있다"며 "업계 전망이 밝다면 매각설도 나오지 않겠지만 현 상황에선 추가 매물이 나올 가능성도 배제할 수 없다"고 말했다.

clean@newspim.com