비우량 기업 수요예측 미매각 증가 영향

[서울=뉴스핌] 김민수 기자 = 회사채 등급별 크레딧 스프레드 양극화가 심화되면서 비우량 기업을 중심으로 사모 발행이 큰 폭으로 증가한 것으로 나타났다.

7일 한국금융투자협회가 공개한 '2020년 7월 채권시장동향'에 따르면 7월 전체 채권 발행규모는 전월 대비 1조9000억원 증가한 85조2000억원으로 집계됐다. 금융채와 회사채가 지난달 대비 각각 5조9730억원, 8조7890억원 증가하면서 시장을 주도했다. 7월 한 달 간 금융채, 회사채 발행액은 22조2560억원, 20조752억원에 달한다.

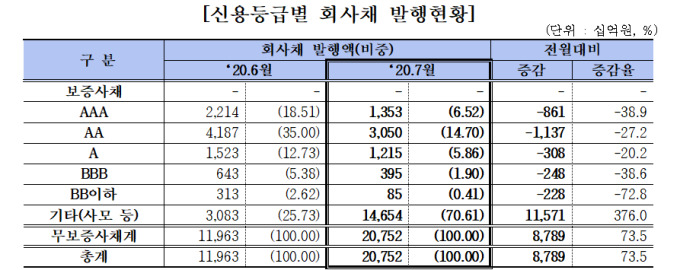

이중 회사채의 경우 전체 발행액의 70%가 사모 등 기타 발행에 집중된 것으로 조사됐다.

7월 사모 등 기타 발행액은 전월 대비 11조5710억원 증가한 14조654억원으로 전체의 70.61%를 차지했다. AA등급 회사채가 3조500억원으로 뒤를 이었고 AAA등급(1조3530억원), A등급(1조2150억원) 순으로 발행액이 컸다. 반면 비우량 등급인 BBB, BB 이하는 각각 3950억원, 850억원에 그쳤다.

이는 신용등급별 크레딧 스프레드가 극심하게 엇갈리면서 비우량 기업들의 수요예측 미매각이 크게 증가한 것이 영향을 미친 것으로 풀이된다.

7월 회사채 수요예측금액은 35건, 2조5450억원으로 전년 동월 대비 건수로는 21건, 금액은 1조7750억원 감소했다. 수요예측 참여율도 작년 7월 423%에서 올해 7월 279.7%로 급감했다.

수요예측 미매각은 총 15건 발생해 전체 발행금액 대비 미매각율은 18.8%를 기록했다. 신용등급별로는 AA등급에서 1건, A등급에서 11건, BBB 등급 3건으로 집계됐다.

한편 7월 장외 채권거래량은 절대 금리 수준 하락과 추가 금리인하 기대감 소멸 등의 요인으로 전월 대비 28조9000억원 줄어든 487조3000억원, 일평균거래량은 2조3000억원 감소한 21조2000억원을 기록했다.

투자자별로는 증권사간 거래가 261조9540억원으로 전체의 54.49%를 차지했으며 은행(73조9660억원), 자산운용(76조7670억원), 보험(19조8780억원), 기타법인(15조2140억원) 등이 뒤를 이은 것으로 조사됐다.

mkim04@newspim.com