삼성바이오·포스코케미칼·롯데렌탈 등

"비금융기업 채권 57조, 사상 최대치 전망"

[서울=뉴스핌] 임성봉 기자 = 한국은행의 금리인상이 임박했다는 관측이 나오면서 기업들이 회사채 발행을 서두르고 있다. 금리인상 전 막차를 타겠다는 전략인데 반기보고서 제출도 대부분 마무리되면서 회사채 발행에 속도를 내는 모습이다.

23일 금융투자업계에 따르면 오는 9월 회사채 발행을 목표로 수요예측이 예정된 기업은 총 13곳으로 회사채 발행예정 규모만 1조9600억원 수준으로 집계됐다.

먼저 포스코케미칼이 오는 24일 회사채 수요예측으로 회사채 발행 러시의 시작을 끊는다. 포스코건설도 2년물로 600억원 규모의 회사채 발행을 추진하고 있다. 수요예측 결과 따라 1200억원까지 증액도 고려하고 있는 것으로 알려졌다.

이외에도 KB생명, 종근당 등이 회사채 발행 일정을 추진하고 있다. 롯데렌탈도 내달 발행을 목표로 최대 3000억원 규모의 조달 채비에 나선 상태다.

특히 삼성바이오로직스는 오는 27일 처음으로 공모 회사채를 발행할 예정이다. 삼성바이오로직스가 공모채 발행에 나선 건 이번이 처음이다. 제4공장 신설 자금 마련을 위해 시장을 찾은 것으로 알려졌다. 3년물과 5년물 총 3000억원 규모이고 증액은 5000억원까지 고려하고 있다. 주관사는 NH투자증권과 KB증권이 맡았다.

일반적으로 기업들은 금리 인상 등 변동성이 큰 상황에서는 회사채 발행을 꺼리는 경향을 보인다. 변동성 리스크를 피하기 위한 것인데 최근에는 기존과 달리 금리 인상 초읽기 관측에도 회사채 발행에 나서는 등 달라진 모습을 보이고 있다. 단발적 금리 인상이 아니라 대세적 금리 상승기로 판단해 금리가 더 오르기 전에 회사채를 발행하겠다는 전략으로 풀이된다. 현재 금융투자업계에서는 올해 중으로 한국은행이 금리를 2번 인상할 수도 있다고 보고 있다.

자산운용사 한 관계자는 "최근 기업들이 신종 코로나바이러스 감염증(코로나19) 사태 장기화에 따라 새로운 시장 개척이나 설비 투자를 대폭 늘리면서 회사채 발행을 서두르는 분위기가 역력해지고 있다"며 "금리 인상 직후까지도 이 같은 움직임이 계속될 가능성이 높을 것으로 보고 있다"고 말했다.

더욱이 4분기에는 통상 회사채 수요가 대폭 줄어든다는 점도 기업의 회사채 발행을 부추기고 있다. 연말에는 기관들의 회계연도 장부 마감(북클로징)이 이뤄지기 때문에 투자 여력이 축소되는 특성을 보인다. 특히 올해 들어 시장 금리가 조금씩 상승하면서 펀드의 채권 수익률도 일부 하락세에 접어들었다는 평가도 나오고 있다. 자금이 조기에 소진되는 리스크도 높아지고 있는 셈이다.

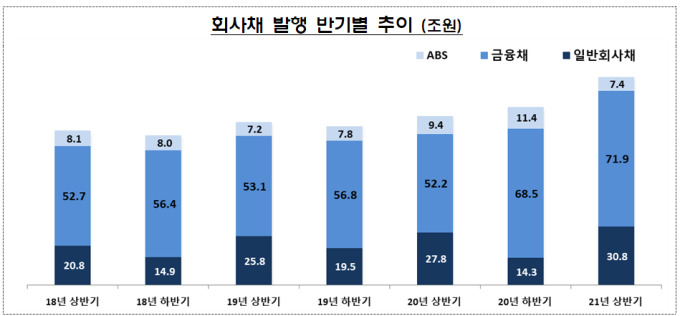

한광열 NH투자증권 연구원은 "올해 들어 현재까지 비금융기업들이 발행한 채권 규모가 57조원에 달하고 올해 총 발행액은 80조원 내외로 추정된다"며 "지난해 발행액은 65조원으로, 2019년에도 비슷한 수준이었던 점을 고려할 때 올해 역대 최고 수준"이라고 말했다.

imbong@newspim.com