대출 심사 없고 DSR서 빠져 수요 증가세

[서울=뉴스핌] 최유리 기자 = 대출금리가 고공행진을 이어가는 가운데 보험사 약관대출 금리는 하락해 눈길을 끈다. 보험사들이 가산금리를 조정하지 않았음에도 금리 산정 체계상 기준금리 인상이 늦게 반영되기 때문이다. 여기에 대출 심사가 필요 없고 총부채원리금상환비율(DSR) 규제도 받지 않아 수요는 당분간 늘어날 전망이다.

9일 보험업계에 따르면 삼성생명·한화생명·교보생명·신한라이프·NH농협생명 등 주요 생명보험사들의 지난달 약관대출 금리(확정형)는 5.65~8.70%로 집계됐다. 전달 대비 하단은 0.1%포인트(p), 상단은 0.06%p 내려왔다.

주요 손해보험사들도 비슷한 움직임을 보였다. 삼성화재·현대해상·DB손해보험·KB손해보험·메리츠화재 등 상위 5개사 금리는 5.51~7.62%로 전달보다 하단이 0.18% 떨어졌다.

주택담보대출(주담대)나 신용대출 등 다른 대출금리와 상반된 움직임이다.

지난달 주담대를 취급하는 주요 5개사(삼성생명·한화생명·교보생명·삼성화재·현대해상)의 대출금리(분할상환)는 3.72~5.66%로 최대 0.11%p 올랐다. 신용대출 평균 금리(소득증빙형) 역시 0.42~0.99%p 상승했다.

상반된 움직임은 금리산정 체계의 차이 때문이다. 국고채 금리나 기준금리에 따라 움직이는 주담대, 신용대출과 달리 약관대출은 보험계약의 예정이율을 기준으로 삼는다. 예정이율은 보험 적립금에 적용하는 이자율이다.

때문에 금리가 낮을 때 보험을 든 가입자들이 약관대출을 많이 받으면 기준금리가 낮아진다. 최근 시장금리가 올랐음에도 이를 반영하는 데는 시차가 있다는 얘기다.

대출금리가 급등하는 가운데 나홀로 인하 흐름을 나타나면서 수요는 증가할 전망이다. 금리 요인 외에도 대출이 용이하고 DSR 규제에도 비켜나 있어 규모가 늘고 있다.

약관대출은 낸 보험료를 담보로 해 별도 심사 없이 돈을 빌릴 수 있다. 신속하게 자금을 쓸 수 있고 중도상환수수료가 없어 급전 창구로 많이 쓰인다.

올해부터 강화된 DSR 적용도 받지 않는다. DSR은 대출을 받으려는 사람의 연간 원리금 상환액을 연간 소득으로 나눈 비율이다. 보험사를 포함한 2금융권은 총 대출액 2억원 초과 시 DSR 50%가 넘는 대출을 제한하고 있다.

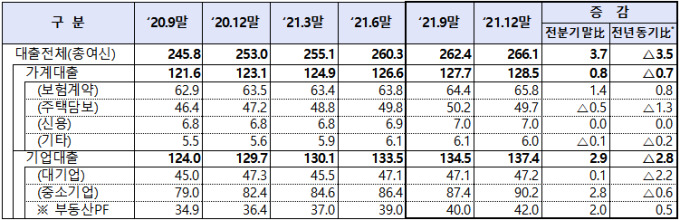

이에 따라 약관대출 규모는 늘어나는 추세다. 금융감독원에 따르면 지난해 말 보험약관대출 잔액은 65조8000억원으로 전 분기보다 1조4000억원 늘었다. 같은 기간 주담대는 49조7000억원으로 5000억원 감소했다.

보험업계 관계자는 "지난해 하반기부터 은행권을 중심으로 대출을 조이면서 보험약관대출 규모가 늘었다"며 "금리 등의 복합적인 요인으로 당분간 수요가 이어지겠지만 시차를 반영해 약관대출 금리도 우상향 흐름을 보일 것"이라고 말했다.

yrchoi@newspim.com