발전효율 18.6%→21.1% 상향…세계 최고

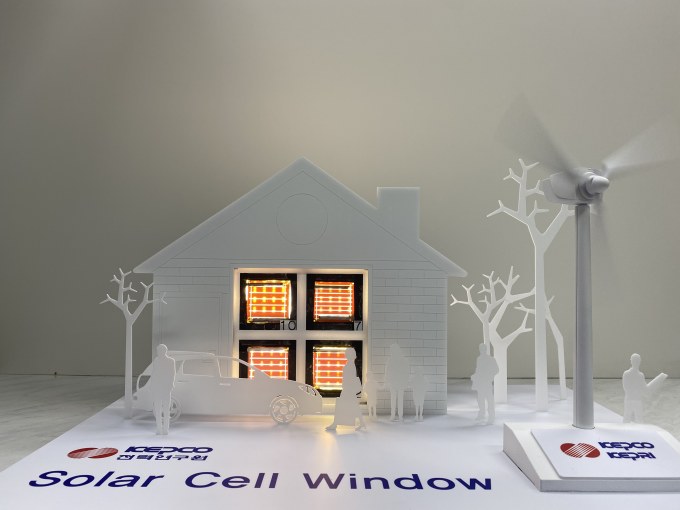

[세종 = 뉴스핌] 임은석 기자= 한국전력공사가 잠재적인 시장이 무한한 '유리창호형 태양전지'를 대형화하는데 세계 최초로 성공했다.이 기술이 상용화되면 태양광 발전분야의 게임체인저로 급부상할 것으로 기대된다.

기존 태양광 판넬과 달리 반투명한 재질로 건물일체형 태양광발전(BIPV)과 자동차 선루프나 본네트, 유리 등에 부착하는 방식의 태양광발전이 본격화될 전망이다.

◆ 15x15㎠ 크기 모듈 인프라 연내 구축…대형화 선도

19일 <뉴스핌> 취재 결과, 한전 전력연구원은 2025년까지 1.3x1.3㎡(1.69㎡) 크기의 200W급 '유리창호형 태양전지'를 상용화할 계획이다.

이를 위해 올해 말까지 18% 이상의 발전효율을 유지하는 15x15㎠(225㎠) 크기의 모듈 제작 인프라를 구축할 계획이다. 유리창호형 태양전지를 이 정도 규모로 대형화하는 것은 한전이 전 세계에서 처음 시도하는 것이다.

유리창호형 태양전지는 반투명하고 가벼워 벽이나 유리창 등 건물 외장에 부착할 수 있어 BIPV 구현이 가능하다.

태양광 설비를 설치할 땅이 부족하고 고층 건물이 많은 우리나라에 적합한 친환경 발전 기술이다. 예를 들어 20층 빌딩에 설치하면 200㎾급 이상의 규모로 연간 210톤의 이산화탄소 저감효과를 가져올 것으로 예상된다.

'유리창호형 태양전지'의 기반기술은 '페로브스카이트 태양전지'다. 이 기술은 널리 쓰이는 실리콘 태양전지에 비해 고온 가열·진공 공정이 필요없다.

1000℃ 이상의 고온을 이용해 제작되는 실리콘 태양전지와 달리 유리창호형 태양전지는 200℃ 이하의 공정을 사용해 생산비가 저렴하다. 빛을 전기로 변환하는 광전도 효율도 실리콘 전지와 비슷하다는 장점이 있다.

전력연구원은 최근 유리창호형 태양전지 효율을 18.6%에서 21.1%까지 끌어 올렸다. 이는 반투명 페로브스카이트 태양전지 분야에서 세계 최고 수준의 효율이다.

특히 고효율 반투명 태양전지 소자에 대한 국제표준 IEC 61646(지상용 박막 태양광 모듈이 설계요건과 형식 인증) 주요 시험항목 기반의 안정성 테스트 결과 내습-내열성 시험(Damp Heat Test)과 빛 안정성(Light Soaking Test) 시험에서 초기 성능 대비 1000 시간 이후에도 95% 이상 성능을 유지하는 결과를 확보했다.

◆ 영하 40℃ 저온· 85℃ 고온에서도 성능 'OK'…잠재 시장 커

그동안 페로브스카이트 태양전지의 상용화에 가장 큰 문제점인 수분, 산소와 빛에 대한 안정성 문제를 해결한 것으로 유리창호형 태양전지를 상용화하기 위한 가장 큰 성과다.

또 극한 환경 조건인 –40℃에서 85℃ 까지 열사이클 시험 결과 200 사이클 후에도 92% 이상 성능을 유지하는 결과를 도출해 유리창호형 태양전지 소자의 안정성을 확보했다.

한전은 이러한 연구결과를 바탕으로 실증에 돌입한다는 계획이다. 올해 말까지 15x15㎠ 크기에 18%의 효율을 내는 모듈 기술개발을 완료하고 내년부터 파일럿 라인(pilot-line)을 설치해 운용한다.

이를 통해 시판되고 있는 가정용 실리콘 태양 전지 판넬과 동일한 1.3x1.3㎡ 크기의 200W급 유리창호형 태양전지 판넬 시제품 양산 기술과 운영 기술을 확보한다. 2024년 20㎾급 규모 이상의 유리창호형 태양전지 발전시스템 실증을 거쳐 2025년 상용화한다는 계획이다.

이중호 한전 전력연구원 원장은 "학계에 보고되고 있는 페로브스카이트 태양전지 소자 광활성층 면적은 0.1㎠ 정도"라며 "한전에 비해 10분의 1 크기를 가지고 있고 불투명으로 제작돼 절대 비교가 어렵지만 불투명으로 23% 정도 효율이 세계 최고로 보고되고 있어 크기와 투과도를 고려할 때 한전의 21% 효율이 세계 최고로 판단된다"고 밝혔다.

이어 "유리창호형 태양전지 대형화를 통한 실증은 아직 없는 단계로 전력연구원에서 최초로 진행하는 것"이라며 "개발을 통해 에너지 수요가 많은 대도시 빌딩 등 건축물에 직접적인 재생에너지 솔루션을 제공함으로써 한전이 탄소중립 실현에 기여할 수 있다"고 덧붙였다.

fedor01@newspim.com