전기자동차 생산 증가‧유가 상승에 기업가치 상승

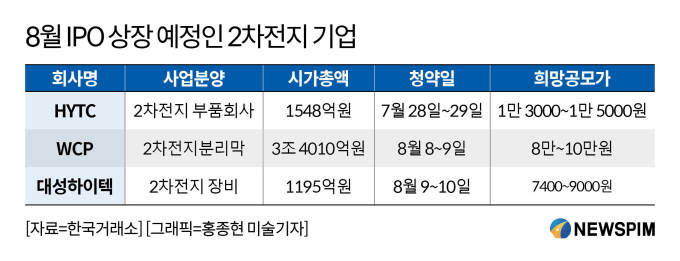

[서울=뉴스핌] 유명환 기자 = 올 하반기 2차전지 관련 기업들이 기업공개(IPO)에 나서면서 청약열기가 오랜만에 살아나고 있다. 최근 금리 인상으로 인해 증시와 공모주 시장이 불안정한 가운데 탄탄한 실적과 성장성을 겸비한 2차전지 기업에 대해 기관투자자들의 투자금이 몰리면서 HYTC과 WCP‧대성하익텍 등이 증시 입성을 위한 절차를 진행하고 있다.

◆ IPO시장 활력 불어 넣는 2차전지 기업

21일 투자은행(IB)에 따르면 2차전지 장비 초정밀부품 제조기업 에이치와이티씨(HYTC)는 다음달 코스닥 시장 상장을 위한 수요예측에 들어간다. 에이치와이티씨의 총 공모주식수는 226만주, 주당 공모 희망가 범위는 1만 3000~1만 5000원이며 공모 예정 금액은 294억~339억원이다. 이달 22일까지 수요예측을 통해 공모가를 확정하고 같은 달 28일~29일 일반 공모 청약을 진행할 계획이다. 상장 시기는 8월 중 예정이며, 상장 주관사는 신영증권이 맡았다.

에이치와이티씨의 지난해 전체 실적은 매출액 357억 4500만원, 영업이익 73억 5800만원, 당기순이익 74억 7900만원이다. 전년 동기 대비 매출액은 57.7% 성장했으며, 영업이익과 당기순이익은 각각 71.74%, 105.5%가 증가하는 등 가파른 성장 기조를 유지 중이다. 올해 1분기 매출액은 95억 6100만원이며, 영업이익은 20억 4100만원, 당기순이익은 21억 6400만원으로 집계됐다.

다음달 8~9일에는 WCP 공모청약이 진행된다. WCP는 SK아이이테크놀로지에 이은 국내 2위 배터리 분리막 제조사로 삼성SDI가 최대 고객사다. WCP는 1~2일 수요예측을 통해 공모가를 확정할 예정이다. 희망공모가범위는 8만~10만원으로 희망공모가기준 7200억~9000억원을 공모한다. 상장 후 WCP 시가총액은 희망공모가기준 2조7207억~3조4010억원에 달한다.

2차전지 기업의 IPO진출은 성공적으로 이뤄지고 있다. 최근 코스닥 시장에 입성한 2차전지 재활용 업체 성일하이텍은 기관투자가 대상 수요예측에서 국내 기업공개(IPO) 역사상 사상 최대 경쟁률을 달성했다.

성일하이텍은 지난 11~12일 수요예측을 실시한 결과 총 1786곳의 기관이 참여해 2269.7 대 1의 경쟁률을 기록했다고 14일 공시했다. 국내 공모주가 수요예측에서 2200대 1이 넘는 경쟁률을 달성한 것은 이번이 처음이다.

지금까지 수요예측 경쟁률이 가장 높았던 곳은 지난해 10월 코스닥에 상장한 반도체용 공정가스 제조업체 아스플로(2142.7 대 1)였다. 코스피 상장사로는 지난 1월 IPO를 완료한 LG에너지솔루션(2023 대 1)이 최고 경쟁률 기록을 보유하고 있다.

뜨거운 입찰 열기에 공모가도 희망가 범위(4만700~4만7500원) 상단을 5.3% 웃도는 5만원으로 결정했다. 참가 기관 중 96.2%(1718곳)가 희망가 상단을 웃도는 가격을 써냈다. 확정 공모가가 예상보다 높아지면서 성일하이텍이 IPO를 통해 모집하는 금액도 기존 1087억~1268억원에서 1335억원으로 늘어났다. 상장 직후 시가총액도 4994억~5828억원에서 6135억원으로 불어났다.

◆ LG에너지솔루션 뛰어 넘은 수요예측 경쟁률

성일하이텍의 수요예측 흥행에 힘입어 2차전지 기업들이 증시 입성을 서두르고 있다. 정밀 부품 제조기업 대성하이텍은 다음 달 코스닥 상장을 위한 공모에 나선다.

이 회사는 스위스턴 자동선반과 컴팬트 머시닝센터 등 정밀 부품과 완성기를 제조하고 있다. 초정밀 가공 기술력을 기반으로 8000여 종의 초정밀 부품을 글로벌 산업기계 제조사에 공급하고 있으며 올해부터 2차전지 장비 부품, 해외 방산 부품, 폴더블폰 힌지 부품, 전기차 및 수소차 부품 등 수익성이 높은 고부가가치 첨단산업으로 사업 영역을 확대하고 있다.

실적도 성장세다. 지난해 별도 기준 매출 1027억원, 영업이익 117억원을 달성했다. 창사 이래 최대 실적이다.

올해 상반기 매출도 전년 대비 약 33% 증가했다. 대성하이텍은 이번 상장으로 332만주를 공모한다. 희망 공모가격은 7400~9000원, 총공모금액은 약 246억~299억원이다. 공모가 기준 시가총액은 983억~1195억원이다. 오는 8월 4~5일 수요예측을 진행해 최종 공모가를 확정하고 9~10일 청약을 거쳐 8월 내 코스닥에 상장할 예정이다.

시장은 당분간 2차전지 관련 기업이 IPO시장은 견인할 것으로 보고 있다. 이는 러시아의 우크라이나 침공 이후 원유가격 상승과 친환경 자동차에 대한 선호도가 높아지면서 관련 기업이 성장할 것으로 기대되기 때문이다.

증권업계 한 관계자는 "금리 인상으로 인해 증시가 약세로 접어든 가운데 IPO를 진행하려는 기업들이 잇따라 철회하면서 시장 상황이 녹록치 않다"며 "이런 상황에서 2차전지 기업들의 성공적인 증시 안착은 여러 뭐로 의미가 있는 성과라 생각하는 기업들이 늘어나고 있는 추세"라고 말했다.

ymh7536@newspim.com