공모 금액 300억원 넘어서는 대형 스팩도 등장

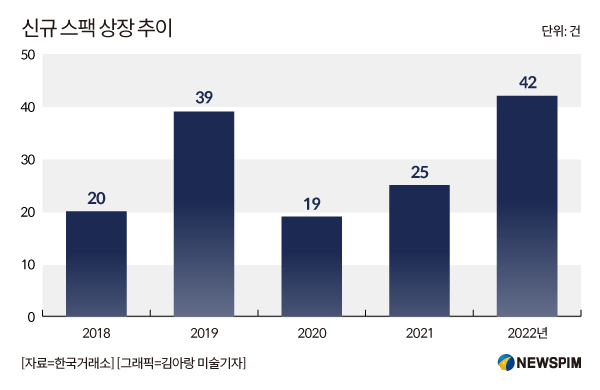

[서울=뉴스핌] 유명환 기자 = 올해 증시 부진과 금리인상으로 인한 유동성 경색 등으로 인해 기업공개(IPO) 시장이 냉각되면서 스팩(SPAC·기업인수목적회사)이 대안으로 떠오르고 있다. 스팩 합병을 통해 증시 상장 건수는 42곳으로 2010년 제도 도입 이래 최고치를 갈아치우고 있다.

시장은 IPO와 달리 기관투자가를 대상으로 수요예측을 실시해 공모가를 산정하는 과정이 없다는 점이 부각되면서 스팩 시장이 새로운 자금 모금 창구 역할을 하고 있는 것으로 보고 있다.

8일 한국거래소에 따르면 올해 국내 증시에 상장한 스팩은 총 42곳으로 지난해 같은 기간(25곳) 보다 15곳 늘어났다. 이는 2010년 스팩 제도 도입 이래 최고치다.

올해 신규 상장한 스팩 수는 총 42개로 지난 2015년(47개) 이후로 가장 많은 스팩이 상장했다. 특히 지난 7일 기준 심사승인 이후 공모를 앞둔 스팩만 16개로 상장이 마무리될 경우 올해 역대 최대 상장이 예상된다. 현재 상장심사를 청구한 스팩도 6개에 이른다.

스팩합병의 경우 기관 수요예측 없이 스팩 발기인과 기업 간의 합의와 외부 평가 기관의 평가에 따라 기업가치가 결정된다.

합병을 통해 조달가능한 금액이 일반 IPO에 비해 한정적인 부분이 있지만, 상장비용이 비교적 적고 증시 상황의 영향을 크게 받지 않는 만큼 자금조달 규모가 크지 않다면 대안이 될 수 있다.

일반적인 IPO는 기업이 공모가 희망밴드(기업가치)를 제시하고 기관 수요예측을 통해 공모가를 확정해 자금을 조달한다.

수요예측에서 흥행한다면 더욱 많은 자금을 조달할 수 있는 구조다. 반면, 스팩합병은 스팩이 상장할 당시 공모자금에 따라 상장기업이 조달할 수 있는 자금 규모가 정해져 있다.

통상 국내 스팩들의 경우 합병상장이 쉽게 이뤄질 수 있도록 50억~200억원 수준의 소규모로 설립됐다.

유경하 DB금융투자 연구원은 "스팩합병을 통해 조달가능한 자금이 50억~200억원에 불과한 한계가 있지만, 기업가치와 조달 수요가 크지 않다면 조달 규모는 큰 문제가 되지 않을 것"이라고 말했다.

최근에는 자금 조달 규모의 한계를 극복하려는 움직임도 나타나고 있다. 스팩합병으로도 대규모 자금을 조달할 수 있도록 공모금액이 300억원을 넘어서는 대형 스팩들이 등장하고 있다.

지난달 삼성스팩7호와 하나금융25호스팩이 각각 300억원, 400억원 규모의 공모금을 조달해 상장했으며, 최종 상장을 철회했지만 미래에셋 드림 스펙 1호는 850억원 규모의 자금 조달을 계획했었다. 또 지난해엔 엔에이치스팩20호가 400억원, 엔에이치스팩19호가 무려 960억원의 자금을 조달하며 상장했다.

시장은 'IPO 대어'들의 잇따른 상장철회 및 연기에 따른 것으로 보고 있디. 실제 올해 12곳(현대엔지니어링·현대오일뱅크·SK쉴더스·원스토어·골프존커머스·CJ올리브영·태림페이퍼·케이뱅크·라이온하트스튜디오·밀리의서재·제이오·바이오인프라)에 달하는 기업이 상정을 철회 및 연기하는 곳들이 늘어나고 있다.

이로 인해 IPO사장에서 스팩상장이 대안이 될 것으로 보고 있다. 박해식 한국금융연구원 선임연구위원은 "최근 금리 인상 여파로 인해 공모주 시장의 부진과 수요예측 불안 등으로 상장을 준비하는 기업들이 스팩합병으로 눈을 돌리고 있다"면서 "IPO 시장 부진이 길어질수록 스팩합병을 통한 기업들의 증시 입성이 더욱 늘어날 수 있다"고 말했다.

ymh7536@newspim.com