[시드니=뉴스핌] 권지언 특파원 = 바이든 행정부와 공화당이 6월 1일 디폴트 데드라인을 앞두고 부채한도 협상을 거듭 이어가고 있지만 일부 투자자들은 막판 타결까지 난항을 예상하며 시장 변동성 확대에 베팅 중인 것으로 나타났다.

21일(현지시각) 월스트리트저널(WSJ)은 투자자들이 주식 펀드에서 7개월째 자금을 빼서 만기가 수 년 이상인 미국채에 투입하고 있다면서, 이들은 부채 이슈로 인한 시장 변동성이 커질 것으로 판단하고 있다고 전했다.

◆ 2011년보다 심각

뉴욕증시 S&P500지수가 올해 들어 9.2% 오르며 작년 8월 이후 최고치를 기록하는 등 표면적으로는 시장은 아직 침착한 모습이다.

시장 '공포 지수'로 불리는 VIX 변동성지수도 미국 은행권 위기가 불거졌던 3월 말 이후로는 역대 평균인 20수준 부근이거나 그보다 낮은 수준을 유지하며 안정적 흐름을 보이고 있다.

투자자들이 패닉하기 시작하면 지수는 대개 30을 넘지만 지난 금요일 해당 지수는 16.8이었다.

하지만 월가 전문가들은 현재 상황이 디폴트 직전까지 가며 엄청난 시장 충격파가 초래됐던 2011년보다 암울하다고 경고하고 있다.

당시에는 연방준비제도(연준)가 저금리로 시장을 떠받치고 투자자들은 인플레이션이 아닌 디플레이션을 우려하고 있었지만 현재는 역대급 인플레이션과 그로 인한 연준의 고강도 긴축 충격이 지속되는 상황이기 때문이다.

AQR 캐피탈 매니지먼트 매크로전략 대표 조던 브룩스는 통화정책 (완화) 기대감이 올해 증시 상승 흐름을 견인해 왔는데, 금융 위기가 금리 인하를 촉발할 것이란 기대 자체로 오른 시장은 위태로울 수밖에 없다고 지적했다.

시장은 연준의 매파 목소리에도 아랑곳 않고 연내 최소 한 차례 금리를 인하할 것으로 굳게 믿고 있지만, 연준이 금리를 내리기 전에 경기 둔화가 필연적으로 선행될 것이고 부채 위기 등과 맞물리면 시장이 받을 충격파는 그만큼 클 것이란 설명이다.

◆ 가드 올리기 시작한 투자자들

뉴욕증시가 비교적 안정적 흐름을 이어가고 있지만, 불안해진 일부 투자자들은 다가올 시장 혼란에 대비하기 시작했다.

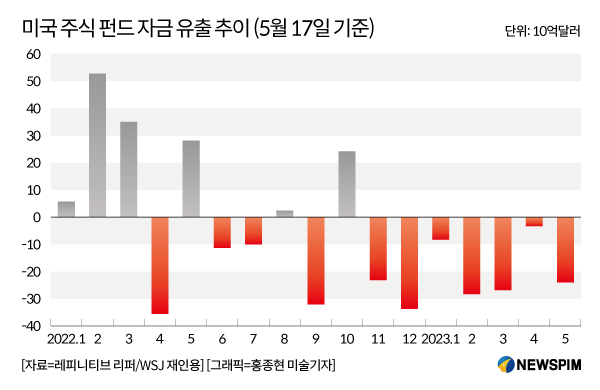

레피니티브 리퍼 데이터에 따르면 투자자들은 부채 협상 관련 리스크가 활발히 언급된 5월 첫 3주 동안 미 증시 펀드에서 240억달러 가까운 자금을 빼냈다.

고수익 국채 투자 등 리스크 테이킹에 적극적이던 일부 투자자들도 단기 혼란 가능성을 점치며 미국채 장기물 투자로 자금을 이동시키고 있다.

국채 수요에 변화가 생기면서 미국채 5년물 수익률은 2년물 수익률보다 0.5%p 넘게 내려왔다. 대개 미국채 단기물 수익률이 장기물보다 낮지만 위기 불안감에 장기물 수요가 늘면서 가격과 반대인 수익률이 장기물 중심으로 더 크게 떨어진 것이다.

이러한 장단기 금리 역전 현상은 미국 은행권 위기가 한창이던 지난 3월 이후 아직까지 지속되고 있다.

애널리스트들은 부채 협상 관련 불안이 고조될 앞으로 몇 주 간 장기물 국채 수익률 하락세가 더 심화할 것으로 내다봤다.

WSJ는 또 디폴트 없이 부채한도 상향 협상이 타결된다 하더라도 향후 미국 성장과 기업 실적에 대한 압박이 불가피해질 것이며, 이는 다시 증시를 짓눌러 암울한 시장 상황이 지속될 수 있다고 지적했다.

시타델증권의 마이클 드파스는 "시장은 인플레이션이 연준의 목표치(2%)로 안정될 것으로 당연히 기대하고 있지만, 인플레 지표가 3~4%를 기록하면 어떻게 되겠는가"라고 반문하면서, 이는 시장 전반이 대비하지 못한 꼬리 리스크가 될 수 있다고 경고했다.

매체는 옵션시장에서도 불길한 기운이 감돌고 있다면서, 트레이더들이 VIX 지수가 2020년 3월 이후 가장 가파르게 뛸 것이란 콜옵션에 베팅 중이라고 전했다.

kwonjiun@newspim.com