선고판결 기준 69건 중 60건 승소…일부승소 6건·패소 9건

최근 5년간 확정판결 기준 승소율 75.3%…일부승소 15.5%

구글·하림·미쓰비시 사건 승소…SPC 사건 일부승소 판결

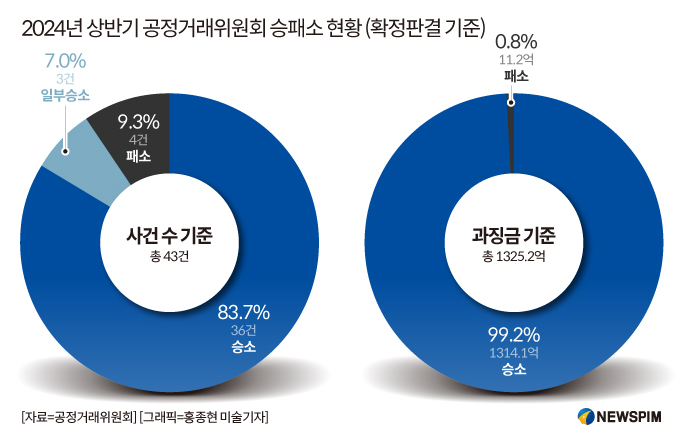

[세종=뉴스핌] 백승은 기자 =공정거래위원회가 올해 상반기 확정판결 기준 90%(일부승소 포함) 승소한 것으로 나타났다. 과징금 부과액 기준으로는 99% 승소한 것으로 분석됐다.

공정위는 이 같은 내용이 포함된 올해 상반기 공정위 소송 동향을 발표했다. 공정위가 소송 현황을 발표한 것은 지난 2008년 이후 14년 만이다.

◆ 선고판결 69건 중 60건 83.7% 승소…일부승소 포함하면 90%

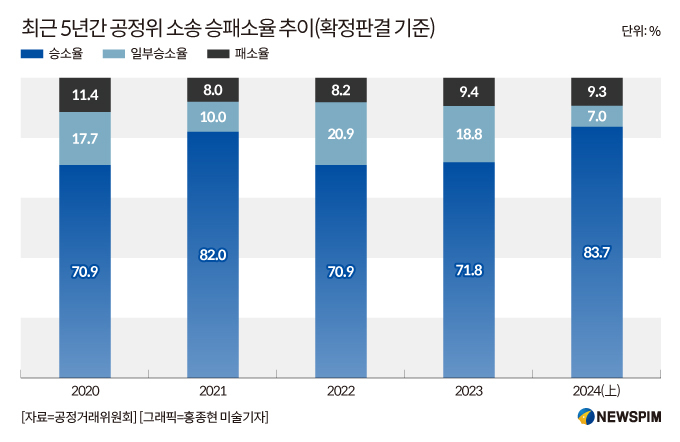

공정위는 올해 상반기 확정판결이 난 소송 43건 중 36건에서 승소해 83.7%의 승소율을 기록했다. 일부승소까지 포함하면 90.7%의 승소율이다. 최근 5년간 승소율 평균치(75.3%)보다 높은 수준이다. 과징금액 중 승소 금액도 99.2%에 달했다(그래프 참고).

높은 승소율에도 주요 사건에서는 일부 승소에 그쳤다. 특히 SPC와의 소송에서는 과징금과 환급가산금을 돌려주고 과징금액을 재산정해야 한다. 세금으로 충당되는 환금가산금을 지출해 '세금 누수'를 피할 수 없게 됐다.

|

올 상반기 법원이 판결을 선고한 전체 사건은 모두 69건이다. 공정위는 이 중 54건은 승소했고 6건은 일부 승소, 9건은 패소했다. 선고판결 기준 ▲승소율 78.3% ▲일부승소율 8.7% ▲패소율 13.0%다.

이 기간 법원 판단이 확정 판결이 내려진 사건은 총 43건이다. 이중 공정위가 36건에서 승소했고 4건은 패소했다. 확정판결 기준 ▲승소율 83.7% ▲일부승소율 7.0%(3건) ▲패소 9.3%다.

최근 5년간 공정위 확정판결 승패소율 평균은 ▲승소 75.3%(296건) ▲일부승소 15.5%(61건) ▲패소 9.2%(36건)이다. 5년 평균치와 지난해 전체 승소율 (71.8%, 61건)과 일부승소율(18.8%, 16건)을 비교했을 때 승소·일부승소율이 높아졌다는 게 공정위의 설명이다.

공정위 처분이 확정된 1325억 2200만원 중 승소 금액은 99.2%에 달하는 1314억 100만원이다. 패소한 4건은 시정명령만 부과했던 사건으로, 법원 판결로 인한 과징금 환급은 없었다. 패소한 과징금액은 11억 2100만원이다. 패소 과징금액 중 SPC에 대한 과징금액은 현재 재산정하고 있어 제외됐다.

김현주 공정위 심판관리관실 송무담당관은 "SPC건은 법원 판결문에서 (공정위가) 과징금을 얼마나 취소해야 한다고 정확하게 나오지 않은 경우"며 "이때는 (과징금을) 전부 취소하고 공정위가 판결 취지를 감안해 위법성이 인정된 부분에 대해 재산정해 위원회 심의를 다시 진행한다"고 설명했다.

◆ '과징금 2249억원' 구글 OS 건 승소…SPC·SK는 '일부 승소' 그쳐

상반기 공정위는 '구글의 시장 지배적 지위 남용 행위 건'에 대해 구글을 상대로 승소했다.

지난 2021년 12월 공정위는 삼성전자 등 통신기기 제조사로부터 구글의 안드로이드 운영체제(OS)의 경쟁 OS인 '포크 OS' 탑재 기기를 생산하지 못하게 한 행위를 문제 삼아 구글에 시정명령과 과징금 2249억원을 부과했다.

이에 구글은 이듬해 1월 소송을 제기했고, 올해 1월 서울고법은 공정위의 손을 들어줬다. 구글은 상고를 제기해 관련 사건은 대법원에서 계류 중이다.

기업집단 하림에 대해서도 공정위가 승소했다. 공정위는 2022년 김홍국 하림 회장의 아들이 100% 증여받은 올품(당시 한국썸벧판매)이 하림 계열사들을 상대로 구매 물량 몰아주기 등 부당하게 지원받은 행위 문제 삼고 과징금 49억원을 부과했다. 역시 서울고법은 공정위 승소 판결을 내렸고, 현재 대법원 계류 중에 있다.

또 공정위는 미쓰비시를 상대로 한 소송에서는 2020년 서울고법에 패소했으나 상고를 제기해 올해 서울고법에서 파기환송 판결을 받고 승소했다.

|

그렇지만 올해 공정위는 ▲SPC그룹의 SPC 삼립에 대한 부당지원 ▲최태원 SK그룹 회장의 사익 편취 ▲쿠팡의 거래상 우월 지위 남용 ▲에버그린 해상운임 담합 ▲지멘스의 거래상 우월 지위 남용 등 굵직한 기업 사건에 대해 일부승소 또는 패소 판정을 받았다.

지난 2020년 공정위는 SPC그룹이 총수 일가 주도 하에 2011년부터 2019년까지 삼립에 414억원 상당의 이익을 몰아주는 등 계열사를 부당하게 지원했다며 647억원의 과징금을 부과했다.

대법원은 공정위의 시정명령 효력은 유지했으나, 과징금 산정 방식이 잘못됐다며 취소해야 한다는 서울고법의 판단을 확정했다.

공정위는 과징금 647억원을 전체 환급한 후 재산정해 재부과할 예정이다. 이때 공정위는 SPC에 소송비용 배상과 과징금에 법정 이자율을 계산한 환급 가산금까지 지급해야 한다.

최태원 SK그룹 회장과 SK에 대한 소송에서도 패소 판정을 받았다. 공정위는 지난 2017년 최 회장이 SK실트론 지분을 인수해 SK의 사업 기회를 가로챘다고 판단하고 최 회장과 SK에 대해 각각 8억원의 과징금 및 시정명령을 부과했다.

서울고법은 과징금과 시정명령 모두 취소하라는 판결을 내렸다. 공정위가 판결에 반발해 상고하며 대법원 최종심을 기다리는 상황이다.

김현주 송무담당관은 "법원과 공정위 판단의 간극을 좁힐 수 있도록 공정위 차원에서 더 노력해야 할 것"이라며 "(공정위는) 사건과 정책 부서를 이원화했는데, 사건 담당자들이 좀 더 입증을 철저히 하고 나중에 법원에 가서 다른 판단이 나오지 않게끔 하려는 보완 조치다. 이 밖에도 조사 과정에서 역량을 높이는 등 방법을 갈구할 예정"이라고 설명했다.

이어 그는 "기업은 과징금이 크면 클수록 소송을 제기하는데, 소송 대응에서도 대형 로펌 1~2개 이상 대리인으로 선임하며 대응한다"며 "송무담당관실에서도 큰 사건의 경우 좀 더 전문성과 역량을 갖춘 대리인을 선임할 수 있도록 예산을 확충하려는 노력도 병행하고 있다"고 말했다.

100wins@newspim.com