3년간 3조 조달, 차입금 부담 '가중'

혼다·현대차 합작법인 7000억 남아

투자 20~30% 축소 집행 '속도조절'

[서울=뉴스핌] 서영욱 기자 = LG에너지솔루션이 올해도 1조원 가량을 북미 배터리 합작 법인에 투자한다. 3년 째 3조원 가량을 외부에서 조달한 LG에너지솔루션은 차입금 부담이 가중되는 상황. 올해 투자 속도와 규모는 시장 상황에 따라 유연하게 조절한다는 계획이다. 우선 내달 종료 예정인 스텔란티스와의 합작법인 지분 취득을 마무리 짓는다.

17일 관련 업계에 따르면 LG에너지솔루션은 모두 1조6000억원 규모의 회사채 발행 조건을 확정했다. 2년물(6400억원)·3년물(5900억원)·5년물(3100억원)·7년물(600억원)이다. LG에너지솔루션은 회사채로 모집한 자금 중 양극재 구매대금(3500억원)과 채무상환자금(150억원)을 제외한 1조1250억원을 북미합작 법인에 투자한다. 투자 기간은 이달부터 내년 12월까지다.

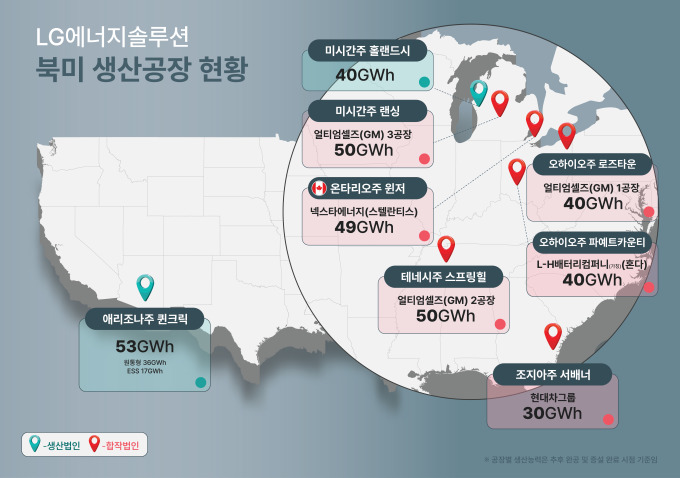

회사 측은 "북미 시장의 전기차 배터리 수요 대응을 위한 합작법인의 건물·설비 투자 재원 확충에 자금을 사용할 예정"이라고 밝혔다. LG에너지솔루션은 캐나다 온타리오 스텔란티스 합작공장, 미국 오하이오 혼다 합작공장, 미국 조지아 현대차그룹 합작공장 등 북미에서만 5개의 신규 공장을 건설 중에 있다.

우선 출자마감일이 다가오는 스텔란티스와의 합작법인 넥스트스타에너지(NextStar Energy Inc.)의 잔여지분을 취득하는데 자금이 투입될 전망이다. LG에너지솔루션은 지난 2022년 3월 1조7881억원을 들여 넥스트스타에너지 지분 51%(스텔란티스 49%)를 취득하기로 했다. 지금까지 1조3421억원치 지분을 사들였고 나머지 4460억원을 내달까지 지급해야 한다.

스텔란티스 합작법인을 비롯해 혼다와 현대차 합작법인 지분취득에 남은 금액은 모두 1조8220억원이다. 이번 회사채를 모두 지분취득에 사용해도 6970억원이 남는다. 대규모 추가 자금 조달이 불가피하다는 의미다.

LG에너지솔루션은 지난 2023년 1조원 규모의 첫 회사채를 성공적으로 발행한 데 이어 지난해 1조6000억원의 규모의 회사채를 발행하며 단일 발행 기준 최대 규모를 기록 바 있다. 회사는 모집한 자금 대부분을 북미합작법인 지분투자에 투입했다. 2023년 9000억원, 지난해 1조2800억원, 올해 1조1250억원까지 모두 3조3050억원을 투입한다.

LG에너지솔루션은 지난 2022년 초 기업공개(IPO)에 따른 10조원 가량의 현금 유입과 자본 확충으로 재무구조가 큰 폭으로 개선된 바 있으나, 이후 생산능력 확장을 위한 대규모 투자를 지속해 차입금이 크게 증가했다. 지난해 4분기 유럽시장 역성장, 판가 하락 등 영향으로 매출(6조4512억원)은 전년 동기 대비 24% 하락했고, 2255억원의 손실을 내며 적자전환했다.

LG에너지솔루션은 이번 회사채 발행과 같이 북미 생산거점 확장 기조는 이어간다는 계획으로 중단기 차입금 증가추세는 이어질 전망이다. 지난 2020년 말 약 4조원이었던 LG에너지솔루션의 순차입금은 지난해 3분기 말 기준 약 11조4000억원으로 세 배 가까이 증가한 상태다.

LG에너지솔루션 관계자는 지난달 24일 실적발표(컨퍼런스콜)에서 "올해 생산시설 투자(CapEX)를 전년 대비 3조원 정도 줄여 관리할 예정"이라며 "내년 이후 증설 투자의 상당 부분에 해당하는 건물 설비 완공 및 설비 원가 경쟁력 확보로 점진적으로 감소할 전망"이라고 말했다.

이 CFO는 "자금조달의 경우 영업 활동을 통해 창출되는 내부 재원을 우선 활용하고 외부 자금조달의 경우 지난해와 유사한 규모의 회사채를 발행할 예정"이라며 "합작법인(JV)의 경우 정책자금 지원 은행을 통한 장기 차입금으로 조달할 예정이다"고 덧붙였다.

syu@newspim.com