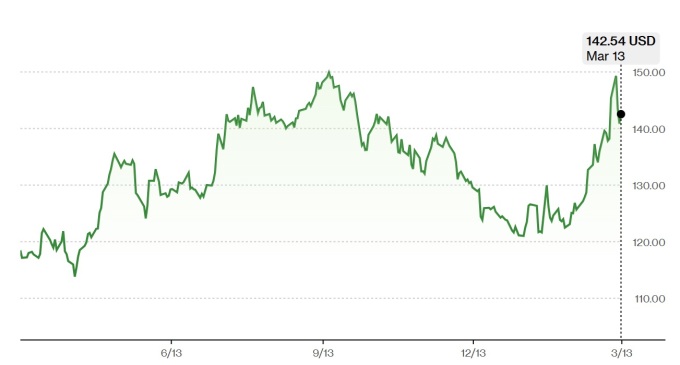

AWK 연중 저점에서 18% 상승

안전-수익-배당 삼박자

이 기사는 3월 14일 오후 2시00분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 뉴욕증시가 단기 급락하는 사이 10% 이상 랠리한 종목이 월가에 화제다.

투자자들 사이에 피난처로 부상한 종목은 미국 상하수 유틸리티 업체 아메리칸 워터 웍스 컴퍼니(AWK). 필수 소비재 종목들도 민간 지출 둔화에 고전하는 가운데 두각을 나타내고 있다.

3월13일(현지시각) 뉴욕증권거래소에서 거래되는 업체의 주가는 1.19% 상승하며 142.54달러에 거래를 종료했다. 이날 S&P500 지수가 1.39% 하락했고, 다우존스 지수와 나스닥 지수가 각각 1.30%와 1.96% 떨어진 사실을 감안할 때 눈길을 끄는 움직임이다.

S&P500 지수는 이날 5521.52에서 거래를 종료, 직전 고점인 2월19일 장중 기준 6147.43에서 10.18% 하락했다. 조정 국면에 진입한 셈이다.

나스닥 지수는 앞서 3월11일 조정 영역에 진입했고, 13일 종가 1만7303.01을 기준으로 52주 최고치 2만204.58에서 14.36% 내렸다.

트럼프 행정부의 정책 리스크와 경기 침체를 둘러싼 불안감에 뉴욕증시의 주요 지수가 연이어 조정 영역으로 주저앉는 데 반해 아메리칸 워터 웍스는 강한 상승 모멘텀을 과시하고 있다.

주가는 S&P500 지수의 단기 급락에 본격화된 2월19일 이후 11.48% 올랐고, 연초 저점에 비해서는 17.79% 치솟았다.

안전자산을 찾는 투자 수요가 업체의 주가를 끌어올린다는 분석이다. 대표적인 방어주 섹터인 유틸리티 종목 중에서도 아메리칸 워터 웍스에 '사자'가 몰린 데는 안전성과 수익성, 배당까지 삼박자를 갖췄다는 평가가 배경으로 작용했다.

S&P500 종목 가운데 하나인 업체는 1886년 처음 간판을 올렸다. 미국 상하수 유틸리티 업계에서 최대 기업으로 꼽히는 업체는 뉴저지 주에 본사를 두고 24개주에 식수와 하수 처리 서비스를 제공한다.

유통업체 월마트부터 패스트푸드 업체 맥도날드까지 소비재 섹터 주요 기업들은 필수 소비재에 해당하는 품목의 판매까지 위축되는 상황이라고 입을 모은다.

일반적으로 약세장에 저항력을 보이는 이들 종목들 역시 시장의 기대치에 못 미치는 실적 전망에 하락 압박에 시달리자 투자자들은 소비를 줄이기 힘든 유틸리티 섹터를 피난처로 삼는 움직임이다.

특히 아메리칸 워터 웍스는 이른바 규제된 독점(regulated monopoly) 기업이라는 점에서 안정적인 이익 성장이 기대될 뿐 아니라 경기 침체에도 타격이 상대적으로 제한적이다.

주요 외신에 따르면 업체의 주요 고객으로 꼽히는 미국 정부와 계약이 2051~2073년 만료된다. 앞으로 수 십년 고정적인 매출원을 확보했다는 의미다. 지방 정부 및 민간 고객들과 계약 역시 2026~2038년까지 지속된다.

2024년 말 기준 업체의 미 정부에 대한 남은 계약 의무(RPO)가 74억달러로 파악됐고, 지방 정부 및 민간 고객들에 대한 잔여 이행 의무가 6억1200만달러로 나타났다. 이미 확보한 계약만으로도 탄탄한 이익 창출이 가능하다는 얘기다.

130여년의 역사를 가진 업체는 유수한 세월 만큼 기술력과 인프라를 갖췄다. 무엇보다 꾸준히 늘어나는 수요에 대응하는 데 충분한 대규모 상하수 인프라와 효율적인 시스템이 업체의 강점으로 꼽힌다.

아메리칸 워터 웍스는 미국 내 80개의 지표수 처리 시설을 운영 중이며, 이와 별도로 520개의 지하수 처리 시설과 190개 하수 처리 시설을 가동하고 있다. 업체의 송수 및 배수, 수집용 본관과 파이프의 규모가 총 5만4500마일에 달한다.

1200여개의 지하수 우물과 1800개의 수도 및 하수 펌프장, 1100여개의 처리수 저장 시설과 75개의 댐까지 아메리칸 워터 웍스의 인프라와 자산 규모는 거대하다.

빅테크가 인공지능(AI) 테마를 앞세워 폭등하는 사이 투자자들의 관심을 끌지 못했지만 증시 전반에 한파가 거세지자 아메리칸 워터 웍스가 구축한 규모의 경제 및 경제적 해자가 크게 부각되는 모양새다.

최근 분기까지 업체는 강한 실적 성장을 이뤘다. 2024년 4분기 매출액은 12억달러로 전년 동기에 비해 16.38% 늘어났다. 같은 기간 조정 순이익은 주당 1.22달러로 전년 동기 대비 38.64% 뛰었다. 방어주인 동시에 강한 성장을 겸비했다는 평가다. 4분기 순이익률도 19.9%로 합격점이라는 데 월가는 입을 모은다.

4분기 주당순이익(EPS)은 월가의 예상치인 1.13달러를 크게 앞질렀다. 2024년 연간 이익은 주당 5.39달러로 전년 4.90달러에서 10% 늘어났다.

업계에 따르면 아메리칸 워터 웍스의 사용자본이익률(ROCE, return on capital employed, 세후영업이익/사용자본)은 5.9%로 파악됐다. 이는 상하수 유틸리티 업계 평균치인 5.0%를 앞지르는 수치다.

업체는 2025년 주당순이익(EPS) 전망치를 5.65~5.75달러로 제시했다. 투자은행(IB) 업계의 평균 예상치는 5.72달러. 2025년 이익이 최저 4.8%에서 최대 6.67% 늘어날 것이라는 계산이다.

업체는 2024년 33억달러의 자본 지출을 강행하며 인프라를 확충한 한편 자산을 늘렸고, 약 9만건의 신규 계약을 체결했다. 이 가운데 6만9500여건은 인수합병(M&A)을 통해 확보했다.

시장 전문가들은 아메리칸 워터 웍스가 대다수의 미국 유틸리티 업체보다 높은 이익 성장을 이루고 있다고 강조한다. 업체의 2024년 이익 성장률이 10%로 3년 전 22%에서 반토막 이상 떨어졌고, 2025년 한 자릿수로 후퇴할 전망이지만 여전히 섹터 내에서 상대적으로 두각을 나타내고 있다는 얘기다.

11개 투자은행(IB)의 이익 전망 데이터를 집계한 결과 앞으로 3년간 업체의 이익 성장이 연평균 6.4%를 기록할 전망이다.

시장 전문가들은 아메리칸 워터 웍스의 주가가 불과 2개월 사이 17% 뛰었지만 포트폴리오 방어 측면에서 중장기적으로 비중을 확대하는 전략이 유효하다고 조언한다.

업계에 따르면 2015년 3월 업체의 주식에 1000달러를 투자했다면 평가액이 2857달러로 불어났다. 10년간 배당 수익률을 제외하고 주가 상승만으로 185.71%의 수익률을 낼 수 있었다는 얘기다.

이는 같은 기간 S&P500 지수의 수익률 174.66%와 금의 투자 수익률 140.22%를 훌쩍 웃도는 수치다.

shhwang@newspim.com