올해 책무구조도 도입에도 금융사고 '최다'

실효성 논란에 경영진 제재 강화 주장 확산

차기 금감원장 의지 관건, 은행권 "자율 맡겨야"

[서울=뉴스핌] 정광연 기자 = 책무구조도 도입에도 금융사고가 이어지면서 내부통제 강화 부담이 커지고 있다. 금융감독당국아 추가적인 대책마련을 요구하는 등 은행권 압박 수위를 높이고 있다.

시중은행은 전사적인 노력을 기울이고 있는만큼 당국발 규제보다는 은행권의 자율적인 내부통제 강화 제도가 더욱 실효성이 높다는 입장이다. 이재명 정부가 금융시장 위법행위에 대한 제재를 강화하고 있어 하반기부터는 금융사고에 따른 경영진 책임도 대폭 확대될 전망이다.

|

28일 금융권에 따르면 책무구조도를 시행중인 금융지주 및 은행 중 일부는 금융당국 지침에 따라 내부통제와 관련된 매뉴얼 등을 보강 및 수정 작업을 진행중이다.

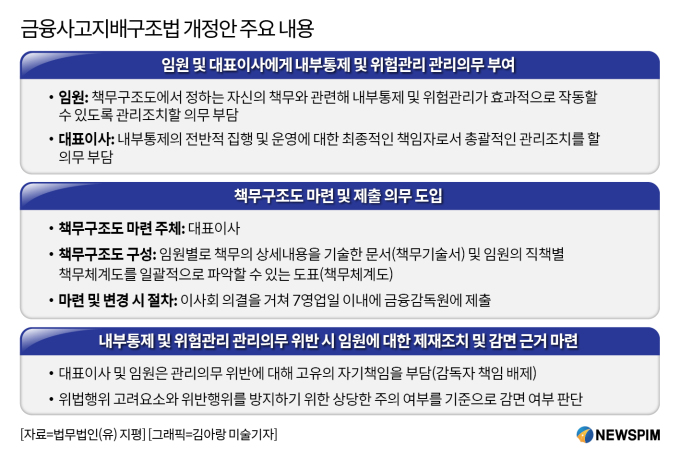

책무구조도는 임원이 담당하는 직책별 책무(업무)의 구체적인 범위와 책임 등을 기재한 문서다. 금융지주와 은행은 1월부터 시행중이며 이달부터는 자산 5조원 이상의 증권사 및 운용자산 20조원 이상의 운용사에도 도입됐다.

감독당국은 책무구조도를 기반으로 금융사고 발생시 실무진뿐 아니라 임원의 책임을 물어 내부통제를 강화하겠다는 취지다. 보강 지시가 내려진 부분 역시 금융사고와 관련된 임원들의 책무 및 책임 여부가 명확하지 않다는 지적을 받은 것으로 알려졌다.

특히 은행권은 이 같은 당국 방침에 긴장하는 기색이 역력하다. 책무구조도 시행 후에도 금융사고가 계속 발생하면서 보다 강력한 당국발 내부통제 강화 정책이 필요한 것 아니냐는 여론이 강해지고 있기 때문이다.

실제로 올해 상반기에 5대 시중은행에서 발생한 금융사고(공시 기준)는 총 13건으로 전체 피해금액은 858억원에 달한다. 이는 역대 최대였던 지난해 1774억원의 절반을 넘어서는 규모다.

은행별로는 하나은행이 488억원4500만원(5건)으로 가장 많았고 NH농협은행 221억5100만원(2건), KB국민은행 110억9800만원(4건), 신한은행 37억500만원(2건) 순이었다. 우리은행은 5대 은행 중 유일하게 금융사고가 발생하지 않았다.

은행들은 자체적으로 내부통제 시스템을 강화해 금융사고가 많이 적발됐다는 입장이다. 따라서 올해 시기적으로 피해금융이 늘어날수는 있지만 중장기적으로 사고 자체가 크게 줄 수밖에 없다는 설명이다.

반면 감독당국은 여전히 금융사고 방지를 위한 내부통제 시스템을 제대로 작동하지 않고 있기 때문으로 보고 있다. 금융사고가 발생하면 실무 담당자 뿐 아니라 임원 등 경영진도 처벌을 받을 수 있다는 '경각심'이 부족하다는 지적이 나오는 이유다.

이미 책무구조도에서는 '대표이사 및 임원은 관리의무 위반에 대해 고유의 자기책임을 부담'한다는 내용이 담겨있다. 대신 금융사고를 막기 위한 '상당한 주의 여부'를 이행했다는 점이 인정되면 사고가 발생해도 제재를 피하거나 감면할 수 있다.

이에 업권에서는 '상당한 주의 여부 이행' 조항만 보수적으로만 적용해도 금융사고 발생시 담당 임원 제재는 충분히 가능할 것으로 보고 있다. 규정 변경이나 조항 추가 등의 절차 없이도 경영진 압박이 가능하다는 의미다.

관심은 차기 금융감독원장에게로 모아진다. 현재 공석인 금감원장의 성향에 따라 책무구조도 적용 수위가 결정될 가능성이 높기 때문이다. 이복현 전 원장의 경우 퇴임 직전까지 책무구조도 도입 이후에도 지속되는 금융사고 발생에 안타까움을 표하기도 했다.

일각에서는 이재명 정부가 특히 금융시장에서 발생하는 각종 위법행위에 강력한 대응을 예고하고 있어 새로운 금감원장 역시 시중은행 경영진을 향한 내부통제 압박 수위를 높일 가능성이 높을 것으로 보고 있다.

시중은행 관계자는 "올해 금융사고 빈도가 늘어난 건 맞지만 대부분 과거에 발생한 사고들을 올해 적발한 것"이라며 "내부통제는 은행권에서 사활을 걸고 강화하고 있다. 과도한 제재보다는 자율적인 감독 및 관리 강화에 초점을 맞췄으면 하는 바람이 있다"고 밝혔다.

peterbreak22@newspim.com